सानिमा, सिद्धार्थ, एभरेष्ट र नेपाल बैंकले प्रकाशित गरेको लेखा परीक्षणअघि र पछिको विवरणमा १ प्रतिशतभन्दा कम फरक छ भने केही बैंकको ५० प्रतिशतभन्दा बढी !

बैंकका धेरै थरीका सरोकारवालाहरु (लगानीकर्ता, कर्मचारी, ग्राहक, समाज, सरकार, नेपाल राष्ट्र बैंक, धितोपत्र बोर्ड, अध्येता आदि) हुन्छन् र उनीहरुका आफ्नै थरीका अपेक्षा पनि । उनीहरुलाई बैंकका गतिविधि र वित्तीय अवस्थाको बारेमा स्वाभाविक रुपमा चासो हुन्छ । त्यसैले, नियामक निकायहरुले (नेपाल राष्ट्र बैंक तथा धितोपत्र बोर्ड) बैंकहरुलाई आफ्ना गतिविधि र वित्तीय अवस्था समेटी आवधिक रुपमा प्रतिवेदनहरु प्रकाशित गर्नुपर्ने नियम बनाएका छन् र सो प्रतिवेदनहरुको ढाँचा समेत तोकिदिएका छन् ताकि सरोकारवालाहरुले (स्टेक होल्डर) आवश्यक यथार्थ विवरण समयमै प्राप्त गरी उपयुक्त निर्णय लिन सकून् ।

नेपाल राष्ट्र बैंकको निर्देशनबमोजिम बैंकहरुले वासलात, आय विवरणलगायत विविध विषयमा बाह्य लेखा परीक्षण हुनुअघि तर आन्तरिक लेखा परीक्षकबाट प्रमाणित गराएर त्रैमासिक (असोज, पुस, चैत र असार मसान्तको) प्रतिवेदन त्रैमास सकिएको ७ दिनभित्र (असारको हकमा २१ दिन भित्र) राष्ट्रिय दैनिकमा प्रकाशित गर्नुपर्छ । असार मसान्तमा आर्थिक वर्ष समाप्त हुने हुनाले असारको प्रतिवेदन प्रकाशित गर्दा वित्तीय विवरणमा सकेसम्म त्रुटी नहोस् भनेर थप समय दिनुको अलावा असार मसान्तको बाह्य लेखा परीक्षण हुनुअघिको र बाह्य लेखा परीक्षणपछिको वार्षिक वित्तीय विवरणमा फरक छ भने सोको कारणसमेत वार्षिक प्रतिवेदनमा खुलाउनुपर्ने नियम पनि नियामकले बनाएको छ । त्यसैले असोज, पुस, चैतको तुलनामा असार मसान्तको बाह्य लेखा परीक्षणअघिको वित्तीय विवरण तयार गर्दा बैंकहरु थप सतर्क हुन्छन् र अन्तिम वित्तीय विवरणसँग सो विवरण खासै अन्तर हुँदैन भन्ने अपेक्षा सरोकारवालाहरुले राख्छन् ।

थप समय र मेहनत लगाउँदा‑लगाउँदै पनि आन्तरिक लेखा परीक्षण विभागले प्रमाणित गरी साउन २१ भित्रै प्रतिवेदन प्रकाशित गरिसक्नुपर्ने भएकाले कहिलेकाहीँ सम्पूर्ण पक्षहरु हेर्न नभ्याउने सम्भावना रहन्छ । साथै, कतिपय विषयमा रहेका अस्पष्टताका कारण बाह्य लेखा परीक्षक तथा नेपाल राष्ट्र बैंकको व्याख्या सम्बन्धित बैंकको व्याख्याभन्दा भिन्न पनि हुनसक्ने भएकाले बाह्य लेखा परीक्षण हुनुअघिको र बाह्य लेखा परीक्षणपछिको वार्षिक वित्तीय विवरणमा केही फरक छ भने त्यसलाई अन्यथा लिइँदैन तर धेरै फरक छ भने त्यस्तो बैंकको बाह्य लेखा परीक्षण हुनुअघिको वित्तीय विवरणलाई सरोकारवालाहरुले विश्वास गर्दैनन् र दीर्घकालमा सो संस्थालाई विविध प्रकारको घाटा हुनजान्छ ।

असार मसान्त २०८० मा समाप्त भएको आर्थिक वर्ष २०७९/८० को बाह्य लेखा परीक्षण नभएको प्रतिवेदन बैंकहरुले नेपाल राष्ट्र बैंकको निर्देशनानुसार २०८० साउन २१ भित्र प्रकाशित गरेका थिए । बैंक तथा वित्तीय संस्थासम्बन्धी ऐन २०७३ अनुसार बैंकहरुले आफ्नो वासलात, नाफा-नोक्सान हिसाबलगायतका वार्षिक वित्तीय विवरण नेपाल राष्ट्र बैंकले तोकेको ढाँचा र तरिकाअनुसार तयार गरी आर्थिक वर्ष समाप्त भएको ४ महिनाभित्र (कातिक मसान्त) बाह्य लेखा परीक्षण गराइसक्नुपर्छ । २० वटा वाणिज्य बैंकहरुमध्ये १६ वटा बैंकहरुले हिसाबकिताबको बाह्य लेखा परीक्षण गराई २०८० पुसभित्रै वार्षिक साधारण सभा पनि सम्पन्न गरिसकेका छन् । असोज मसान्तभित्रै वार्षिक साधारण सभा गर्नुलाई धेरै राम्रो मानिन्छ भने पुस मसान्तसम्म पनि साधारण सभा गर्न नसक्नुलाई राम्रो मानिँदैन ।

वित्तीय विवरण विश्लेषण गर्दा बिभिन्न स्टेकहोल्डरले विविध विषयहरु हेरे पनि प्रायः कसैले नछुटाउने विषयचाहिँ खुद नाफा नै हो । आखिर खुद नाफासँग सरकार, लगानीकर्ता, कर्मचारीलगायत अधिकांश स्टेकहोल्डरको प्रत्यक्ष चासो जोडिएको हुन्छ ।

असार मसान्त २०८० मा समाप्त भएको आर्थिक वर्ष २०७९/८० को बाह्य लेखा परीक्षण नभएको प्रतिवेदन तथा बाह्य लेखा परीक्षण भएको प्रतिवेदनमा बैंकहरुले देखाएका खुद मुनाफाको तुलनात्मक तस्बिर तल प्रस्तुत गरिएकोछः

| खुद मुनाफा (रु. दश लाख) | ||||

| बैंक | लेखा परीक्षणअघि | लेखा परीक्षण पछि | अन्तर | |

| लक्ष्मी सनराइज | 2,262 | 2,285 | 23 | 1.0% |

| नेपाल बैंक | 3,412 | 3,438 | 26 | 0.8% |

| सानिमा | 2,619 | 2,606 | (13) | -0.5% |

| सिद्धार्थ | 3,190 | 3,167 | (23) | -0.7% |

| एभरेष्ट | 3,393 | 3,362 | (31) | -0.9% |

| स्टाण्डर्ड चार्टर्ड | 3,525 | 3,465 | (60) | -1.7% |

| एनआइसी एशिया | 4,651 | 4,445 | (206) | -4.4% |

| एनएमबी | 3,410 | 3,223 | (187) | -5.5% |

| ग्लोबल आइएमइ | 7,253 | 6,694 | (559) | -7.7% |

| माछापुच्छ्रे | 1,851 | 1,626 | (225) | -12.2% |

| नेपाल एसबिआइ | 2,242 | 1,968 | (274) | -12.2% |

| नबिल | 7,527 | 6,405 | (1,122) | -14.9% |

| सिटिजन | 2,214 | 1,864 | (350) | -15.8% |

| राष्ट्रिय वाणिज्य | 4,917 | 3,595 | (1,322) | -26.9% |

| हिमालयन | 3,266 | 1,563 | (1,703) | -52.1% |

| प्राइम | 2,263 | 1,028 | (1,235) | -54.6% |

| नेपाल इन्भेष्टमेन्ट मेगा | 4,297 | उपलब्ध नभएको | ||

| कृषि विकास | 3,099 | उपलब्ध नभएको | ||

| प्रभु | 2,825 | उपलब्ध नभएको | ||

| कुमारी | 1,957 | उपलब्ध नभएको | ||

सानिमा, सिद्धार्थ, एभरेष्ट र नेपाल बैंकले प्रकाशित गरेको लेखा परीक्षणअघि र पछिको विवरणमा १ प्रतिशतभन्दा कम फरक छ भने केही बैंकको ५० प्रतिशतभन्दा बढी !

बाह्य लेखा परीक्षणअघि प्रकाशित खुद नाफामा ५-७ करोड कम हुँदा त अप्रसन्न हुने सरोकारवालाहरु भोगेको मलाई अर्ब‑अर्ब अन्तर हुँदा ती बैंकका प्रमुख कार्यकारी अधिकृतहरुले सरोकारवालाहरुलाई कसरी सम्हाल्नुभएको होला भन्ने चिन्ता लाग्छ ।

अन्य विषयहरुका कारण पनि खुद नाफामा फरक पर्ने भए पनि नेपालको सन्दर्भमा अधिकांश बैंकको खुद नाफामा फरक पार्ने मूल कारण भने कर्जामा हुन सक्ने सम्भावित क्षतिबाट सुरक्षित रहन गरिने कर्जा नोक्सानी व्यवस्था (Loan Loss Provision) नै हो । कर्जाको वर्गीकरण कसरी गर्ने र कुन वर्गका कर्जामा कति प्रतिशत नोक्सानी व्यवस्था गर्ने भन्ने निर्देशन नेपाल राष्ट्र बैंकले जारी गरेको छ । तथापि, कतिपय अवस्थामा सम्बन्धित बैंक र राष्ट्र बैंकको व्याख्या फरक पर्दा राष्ट्र बैंकको व्याख्याअनुसार गर्नुपर्ने हुनाले अन्तिम नोक्सानी व्यवस्था र बाह्य लेखा परीक्षणअघिको नोक्सानी व्यवस्थामा कर्जाको परिणामअनुसार केही करोड रुपैयाँ फरक पर्यो भने त्यसलाई अन्यथा लिइँदैन । तर, धेरै रकमको फरक पर्यो भने त्यो बैंकले कर्जाको वास्तविक अवस्था लुकाएर खुद नाफा बढाउन खोजेको आरोप झेल्नुपर्छ । रमाइलो पक्ष चाहिँ यो छ कि कतिपय व्यवसायीलाई आम्दानी कम देखाएर तथा/वा खर्च बढी देखाएर राज्यको कर छल्न प्रेरित हुन्छन् भन्ने आरोप लाग्ने गरेको सन्दर्भमा कतिपय बैंकहरुलाई चाहिँ खर्च कम देखाएर राज्यलाई बढी कर तिर्न लागे भन्ने अनौठो आरोप लाग्छ ।

असार मसान्त २०८० मा समाप्त भएको आर्थिक वर्ष २०७९/८० को बाह्य लेखा परीक्षण नभएको प्रतिवेदन तथा बाह्य लेखा परीक्षण भएको प्रतिवेदनमा बैंकहरुले देखाएका जोखिम व्यवस्थाको तुलनात्मक तस्बिर तल प्रस्तुत गरिएको छः

| नोक्सानी व्यवस्था (रू. दश लाख) | ||||

| बैंक | लेखा परीक्षण अघि | लेखा परीक्षण पछि | अन्तर | |

| हिमालयन | 2,156 | 4,869 | 2,713 | 126% |

| नबिल | 3,890 | 5,426 | 1,536 | 39% |

| राष्ट्रिय बाणिज्य | 1,080 | 2,609 | 1,529 | 142% |

| प्राइम | 2,920 | 4,106 | 1,186 | 41% |

| ग्लोबल आइएमइ | 2,715 | 3,426 | 711 | 26% |

| सिटिजन | 730 | 1,216 | 486 | 67% |

| नेपाल एसबिआइ | 1,091 | 1,511 | 420 | 38% |

| एनआइसी एशिया | 394 | 722 | 328 | 83% |

| माछापुच्छ्रे | 820 | 1,148 | 328 | 40% |

| एनएमबी | 1,166 | 1,454 | 288 | 25% |

| लक्ष्मी सनराइज | 916 | 1,061 | 145 | 16% |

| सिद्धार्थ | 1,128 | 1,188 | 60 | 5% |

| एभरेष्ट | 735 | 771 | 36 | 5% |

| स्टाण्डर्ड चार्टर्ड | 598 | 598 | – | 0% |

| सानिमा | 1,056 | 1,053 | (3) | 0% |

| नेपाल बैंक | 1,175 | 1,113 | (62) | -5% |

| कृषि विकास | 919 | उपलब्ध नभएको | ||

| प्रभु | 2,438 | उपलब्ध नभएको | ||

| नेपाल इन्भेष्टमेन्ट मेगा | 2,442 | उपलब्ध नभएको | ||

| कुमारी | 5,736 | उपलब्ध नभएको | ||

स्ट्याण्डर्ड चार्टर्ड बैंकले प्रकाशित गरेको लेखा परीक्षणअघि तथा पछिको विवरणमा १ लाख रुपैयाँको पनि फरक छैन भने केही बैंकहरुको अर्बभन्दा बढी ! आशा गरौं, अर्थतन्त्रमा चाँडै सुधार आउनेछ, कर्जा अपलेखन गर्नुपर्ने छैन र बैंकहरुको नोक्सानी व्यवस्थाको रकम फिर्ता हुनेछ ।

मेरो ८ वर्ष लामो प्रमुख कार्यकारी अधिकृतको अनुभवका आधारमा निम्न कार्य गर्न सके बाह्य लेखा परीक्षणअघि र पछिको खुद नाफाको अन्तर १० प्रतिशतभित्र राख्न सकिन्छः

१. प्रमुख जोखिम अधिकृतअन्तर्गतको कर्जा जोखिम व्यवस्थापन विभागले कर्जाको वर्गीकरण तथा कर्जा नोक्सानी व्यवस्थाको कार्य गर्ने। यो विभागलाई सक्षम र स्वतन्त्र बनाउने ।

२. आन्तरिक लेखा परीक्षण विभागलाई जोखिम व्यवस्थापन विभागले तयार गरेको कर्जाको वर्गीकरण तथा कर्जा नोक्सानी व्यवस्थासम्बन्धी प्रतिवेदन पुनरावलोकनको लागि समयमै उपलब्ध गराउने । यो विभागलाई पनि सक्षम र स्वतन्त्र बनाउने ।

३. वित्त तथा जोखिम व्यवस्थापन विभागले भिन्न‑भिन्न व्याख्या हुन सक्ने वा अस्पष्ट विषयहरुमा बाह्य लेखा परीक्षक तथा नेपाल राष्ट्र बैंकसँग समयमै छलफल गर्ने । ‘छलफल गर्यो भने प्रायः नाफा घटाउने सुझाव नै आउने हो, अहिले आफ्नो हिसाबले छापौं, पछि देखा जाएगा’ भन्ने प्रवृत्तिबाट टाढा रहने । नेपाल राष्ट्र बैंकले बैंकहरुलाई निश्चित अवधिभित्र लिखित जवाफ दिने परिपाटीको विकास गर्ने ।

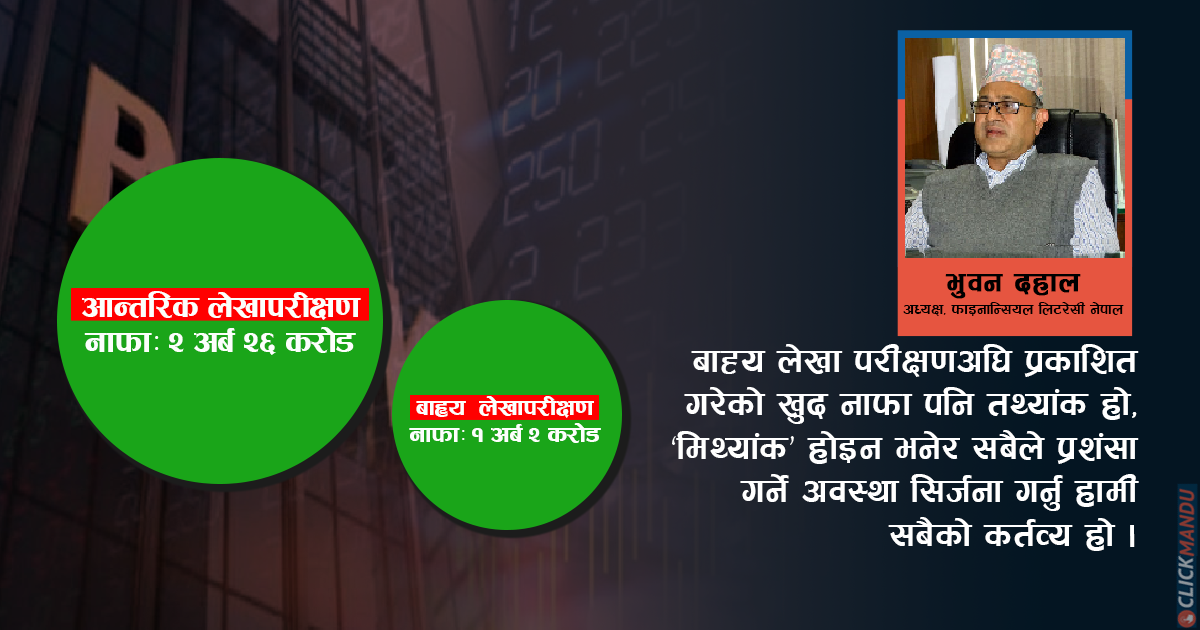

खुद नाफामा १० प्रतिशतभन्दा बढी फरक परेका बैंकहरुले गम्भीर समीक्षा गरी आगामी वर्षहरुमा यो अन्तरलाई न्यून तहमा झार्न जरुरी छ । अन्यथा, असारको बाह्य लेखा परीक्षण नभएको वित्तीय विवरणको त यो पारा छ भने अन्य समयको वित्तीय विवरण कति विश्वसनीय होला भन्ने प्रश्न सरोकारवालाहरुले ती बैंकहरुलाई गरिराख्नेछन् । बाह्य लेखा परीक्षणअघि प्रकाशित गरेको खुद नाफा पनि ‘तथ्यांक’ हो, ‘मिथ्यांक’ होइन भनेर सबैले प्रशंसा गर्ने अवस्था सिर्जना गर्नु हामी सबैको कर्तव्य हो ।

भवतु सर्व मंगलम् !

नेपाल बैंकर्स संघका पूर्वअध्यक्ष दहाल हाल फाइनान्सियल लिटरेसी नेपालका (www.flnepal.org.np) अध्यक्ष छन् ।

प्रतिक्रिया