काठमाडौं । ब्याड बैंक ( बैंकहरुको खराब कर्जाको व्यवस्थापन गर्नका लागि बनाइएको विशेष प्रकृतिको वित्तीय संस्था) खोल्ने कामले भारतमा साढे २ वर्षअघि नै औपचारिकता पाएको हो । सन् २०२१ सेप्टेम्बरमा भारत सरकारले देशमा नेसनेल एसेट रिकन्स्ट्रक्सन कम्पनीको तर्फबाट जारी हुने सेक्युरिटी रिसिप्टलाई ३ खर्ब ६ अर्ब भारतीय रुपैयाँबराबरको बैंक ग्यारेन्टी दिने निर्णय गरेसँगै वित्तीय क्षेत्र विकासक्रममा नेपाल फेरि एकपटक पछि पर्यो ।

निष्क्रिय कर्जा खराब कर्जामा परिणत भएपछि त्यसको व्यवस्थापनका लागि एकमात्र उपाय ब्याड बैंक स्थापना हो । ब्याड बैंकको अवधारणा नेपाल र भारतमा सँगसँगै आएको थियो । भारतले प्रतिभुतिकरणसम्बन्धि सेक्युरिटाइजेसन एन्ड रिकन्स्ट्रक्सन अफ फाइनान्सियल एसेट्स एन्ड इन्फोर्समेन्ट अफ सेक्युरिटी इन्ट्रेस्ट एक्ट, २००२ (सरफाएसी) जारी गर्दा नेपालको पहिलो मौद्रिक नीतिले सम्पत्ति व्यवस्थापन कम्पनी (ब्याड बैंक) नै खोल्ने उल्लेख गरेको थियो ।

त्यसपछिको बजेटमा पनि उल्लेख भएअनुसार ब्याड बैंक स्थापनाका लागि अध्यादेश मस्यौदा तयार भएको थियो । प्रस्तावित ब्याड बैंकमा तत्कालीन श्री ५ को सरकार, नेपाल राष्ट्र बैंक र वाणिज्य बैंक क्रमशः ४० प्रतिशत, १० प्रतिशत र ६० प्रतिशत लगानी गर्न सहमत भइसकेका पनि थिए । सरकारले १५ करोड रुपैयाँबराबरको बजेट इयरमार्क पनि गरेको थियो ।

सम्पत्ति व्यवस्थापन कम्पनी स्थापना गर्ने विषयमा राष्ट्र बैंकले नै तत्कालीन कार्यकारी निर्देशक राजनसिंह भण्डारीको संयोजकत्वमा एक कार्यदलसमेत बनाएको थियो । भण्डारी संयोजक रहेको सो कार्यदलमा राष्ट्र बैंककै भिष्म ढुंगाना तथा बैंकरद्वय परशुराम कुँवर र मनोज गोयल सदस्य थिए । सो कार्यदलको सुझावलाई बैंकलाई कर्जा उठाउन जे जति अधिकार छ त्यो भन्दा बढी एएमसीलाई के विशेष अधिकार दिन सकिन्छ र ? भनेर थन्क्याइएको थियो ।

त्यसयताको २२ वर्षसम्म पनि ब्याड बैंक स्थापना हुन सकेको छैन ।

निष्क्रिय कर्जाले बैंकरको ओठमुख सुकाउँदै

अहिले नेपालका बैंकहरुका लागि सबैभन्दा ठूलो टाउको दुखाई बनेको छ, निष्क्रिय कर्जा । नबनोस् पनि कसरी ? बैंकहरु आफ्नो सामर्थ्य नियमित बिजनेस गर्न/बढाउनभन्दा रिकभरीमा खर्च गर्न थालेका छन् ।

भविष्यमा लाभ दिने भएकाले कर्जालाई बैंकको एसेट (सम्पत्ति) मानिन्छ । रिटर्न जेनेरेट गर्न (लाभ दिन) छाडेका कर्जाहरु ‘निष्क्रिय कर्जा’का रुपमा दर्ज हुन्छन् । नियामक नेपाल राष्ट्र बैंकको कर्जा वर्गीकरणअनुसार कुनै ऋणीले ३ महिनासम्म पनि कर्जाको साँवा र ब्याज तिरेको छैन भने त्यस्तो कर्जालाई निष्क्रिय कर्जा भनिन्छ । कर्जा निष्क्रिय भइसकेपछि बैंकले प्रोभिजन (कर्जा नोक्सानी व्यवस्था) बढाउँदा पुँजीमा दबाब पर्छ ।

बैंकहरुले आफ्नो लगानी उठाउन निकै जोडबल गरिरहे पनि असूली हुन सकिरहेको छैन । विगतमा अन्धाधुन्ध कर्जा प्रवाह भएको र पछिल्ला दुई वर्ष देशको अर्थतन्त्र संकुचनमा परेका कारण बैंकबाट ऋण लिएकाहरुले ऋण तिर्न सकिरहेका छैनन् ।

दैनिक ठूलो संख्यामा धितो लिलामीका सूचनाहरु आएपछि अपेक्षित असूली हुन सकिरहेको छैन । बैंकको ऋण नतिरेका कारण कालोसूचीमा पर्नेहरुको ग्राफ उच्च छ ।

पछिल्लो तथ्यांकअनुसार नेपालका वाणिज्य बैंकहरुको कुल कर्जाको तुलनामा कुल निष्क्रिय कर्जा (एनपीए)को अनुपात ३.६३ प्रतिशत पुगेको छ । गत असारमा २.९८ प्रतिशत रहेको कुल निष्क्रिय कर्जा रकेट गतिमा उकालो लागेको हो । निष्क्रिय कर्जाका लागि गरिएको प्रोभिजनसमेत हिसाब गर्दा उनीहरुको खुद निष्क्रिय कर्जा १.१३ प्रतिशत छ ।

अनुपातमा यो तथ्य डरलाग्दो नदेखिन सक्छ । ठेट परिमाणमा यो थेग्नै नसकिने रकम हो । माघ मसान्तसम्मको तथ्य हेर्दा वाणिज्य बैंकहरुमा मात्र १ खर्ब ६३ अर्ब रुपैयाँ बराबरको निष्क्रिय कर्जा छ । जबकि गत असारमा यस्तो कर्जा १ खर्ब २८ अर्बमात्र थियो । अर्थात् खुद खराब कर्जाको तथ्यले जे भनेपनि ७ महिनामै निष्क्रिय कर्जा ३५ अर्ब रुपैयाँले बढीसकेको छ ।

नोटः सबै निष्क्रिय कर्जा खराब कर्जा होइनन् । खराब र निष्क्रिय कर्जा भनेको के हो ? निष्क्रिय कर्जा गणना कसरी गरिन्छ ? कुल र खुद निष्क्रिय कर्जाबीच के फरक छ ? भन्ने जान्नका लागि यहाँ क्लिक गर्नुहोस्ः

कर्जा डिफल्ट भएसँगै अर्थात् ऋणीले नियमित रुपमा साँवा ब्याज तिर्न छाडेपछि बैंकहरुले रिकभरीमा जोड दिनुपर्छ । निष्क्रिय कर्जा बढेको तथ्यले पनि बैंक नियमित बिजनेसभन्दा रिकभरीमै तल्लीन रहेको संकेत गर्दछ ।

सबैभन्दा सुरुमा बुझौं, बैंकका ऋणीले कर्जाको किस्ता बुझाउन छाडेपछि के हुन्छ ?

ऋणीले किस्ता बुझाउन छाड्ने वित्तिकै कुनै पनि कर्जा निष्क्रिय बन्दैन । ३ महिना डिफल्ट भएपछि मात्र निष्क्रिय बन्छ। त्यसपछि थप ३ महिना व्यतित भएपछि कर्जालाई शंकास्पद वर्गमा वर्गीकरण गरेर बैंकले ३५ दिने सूचना निकाल्छ । ३५ दिने ताकेता गर्दा पनि ऋणी तथा जमानतकर्ता ऋण तिर्न नआए बैंकमा राखेको धितो लिलामीको सूचना निकालिन्छ । यसरी लिलामीको सूचना निकाल्दा पनि धितो बिक्री भए बेचेर आफ्नो सम्पत्ति (ऋण र ब्याज) लिन्छ, बाँकी ऋणीलाई दिन्छ । बिक्री नभएको खण्डमा बैंकले सो सम्पत्ति (धितो)लाई गैरबैंकिङ सम्पत्तिको रुपमा सकार गर्छ ।

उद्देश्यबाहेक कार्यमा ऊर्जा खेर किन फाल्ने ?

कर्जाले लाभ दिन छाड्नु बैंकको बिजनेस रणनीति फेल हुनु हो । त्यसैले बैंक डिफल्ट कर्जा निष्क्रिय बन्नुअघि नै रिकभरी गर्न चाहन्छ । अर्थात् कर्जा सक्रिय हुँदै (डिफल्ट भएपछि ३ महिना) आफूले दिएको ऋणमध्ये सकेसम्म धेरै रकम उठाउन चाहन्छ । धितो लिलाम गर्नु र गैरबैंकिङ सम्पत्तिको रुपमा सकार गर्नुजस्ता झमेला बैंक उठाउन चाहँदैन ।

बैंकका लागि वासलातमा निष्क्रिय कर्जा (एनपीएल) नकारात्मक विषय हो । एनपीएले बैंकको सम्पत्ति घटाउँछ । बैंकले यस्तो कर्जा दिएको मानिन्छ जुन निकट भविष्यमा डुब्दैछ । एनपीए बढेपछि कर्जा नोक्सानी प्रोभिजन बढाउनुपर्छ, बैंकको जोखिम भारित सम्पत्ति बढ्नाले पुँजीमा दबाब हुन्छ । थप व्यवसाय विस्तार गर्न पाउँदैन ।

डिफल्ट भएको ६ महिनापछि कर्जा प्रवाह गर्दा राखेको धितोमाथि बैंकको अधिकार हुन्छ । बैंकले धितो बेचेर कर्जा असुली गर्न सक्छ वा आफ्नै नाममा सकार गर्न सक्छ । कर्जा डिफल्ट हुँदा बैंकरलाई दुविधा हुन्छ, बैंकिङ बिजनेस गरौं वा रिकभरी वा धितो लिलामीको काम ?

गैरबैंकिङ सम्पत्ति बढ्न थालेपछि नेपालका बैंकहरुको मात्रै होइन, नीति निर्माताहरुको पनि टाउको दुखाइको बनेको छ अहिले । बैंकमा थुप्रिएको खराब कर्जा बापतको नासोको व्यवस्थापन निकै चुनौतिपूर्ण बन्दै गएको छ ।

कर्जा निष्क्रिय भएको यो अवस्थामा आफ्नो सम्पत्ति कि त बैंक आफैंले उठाउनुपर्यो कि त अर्कै कम्पनीलाई उठाउने जिम्मा दिनुपर्यो । अन्य देशमा बैंकको असुली हुन नसकेको कर्जा उठाउने जिम्मा लिने र उठाइदिने छुट्टै कम्पनी हुन्छ, जसलाई ‘ब्याड बैंक’को नामले चिनिन्छ।

के हो ‘ब्याड बैंक’ ? यो खराब बैंक हो कि असल ?

झट्ट ‘ब्याड बैंक’ सुन्दाखेरी यो खराब बैंक हो कि जस्तो भान हुनसक्छ । तर, नाम ब्याड भए पनि ब्याड बैंक वास्तवमा ‘गुड बैंक’ हो ।

ब्याड बैंक र अरु बैंकबीच फरक के त ?

अरु बैंकले झैं ब्याड बैंकले निक्षेप स्वीकार गर्दैन, चेक जारी गर्दैन, केन्द्रीय बैंकमा नगद मौज्दात वा वैधानिक तरलता अनुपात कायम गर्नु पर्दैन ।

त्यसो हो भने ब्याड बैंकले त्यस्तो के काम गर्छ जसकारण यसलाई ‘ब्याड’ नाम दिइन्छ ?

सुरुमा ब्याड बैंकको परिभाषा बुझौं । ब्याड बैंक एसेट रिकन्स्ट्रक्सन कम्पनी वा एसेट म्यानेजमेन्ट कम्पनी (नेपालीमा सम्पत्ति व्यवस्थापन कम्पनी) हो, जसले वाणिज्य बैंकको खराब कर्जा खरिद गर्छ, व्यवस्थापन गर्छ, र बेचेर लगानी असुली गर्छ ।

कुनै ऋणीले बैंकको पैसा तिरेको छैन भने सो ऋणलाई बैंकले ब्याड बैंकलाई बेचिदिन सक्छ । त्यसवापत ब्याड बैंकले ऋणको पूरै रकम भने दिँदैन । झमेला बेहोर्नु वा उठ्दै नउठ्नुभन्दा केही रकम लिएर ऋण बेच्नु अरु बैंकलाई लाभदायक हुन्छ ।

ब्याड बैंक विशेष प्रकारको वित्तीय संस्था हो जसले बैंकको खराब कर्जा परस्परमा निर्धारित मूल्य तिरेर आफ्नो स्वामित्वमा लिन्छ । त्यसपछि सो कर्जा रिकभर गर्न आफ्नो सामथ्र्य लगाउँछ । रिकभर नभए कर्जावापत् राखेको धितो बेचेर कर्जा असुल गर्छ ।

अर्थात् ब्याड बैंकले वाणिज्य बैंकहरुको ‘ब्याड’ कुरालाई आफू मातहतमा ल्याउँछ र सफा बनाउन सहयोग गर्छ ।

मानौं, नेपाल बैंकले सन्तोष नाम गरेको व्यत्तिलाई १ करोड बराबरको कर्जा दिएको छ । सन्तोषले कर्जाका लागि नयाँ वानेश्वरको घर धितो राखेका छन् । सन्तोषले १ वर्षअघि कर्जा लिएकामा पछिल्लो ६ महिनादेखि किस्ता तिरेका छैनन् । अर्थात्, नेपाल बैंकका लागि सन्तोषले लिएको ऋण निष्क्रिय सम्पत्ति बनिसकेको छ ।

अब नेपाल बैंकले सन्तोषको घर लिलाम गरेर आफ्नो रकम उठाउनुपर्ने हुन्छ । नेपाल बैंकका लागि यस्तो सयौं निष्क्रिय कर्जा हुन्छन् । सबैको झमेला बेहोर्नुभन्दा बैंकले यस्ता कर्जा ब्याड बैंकलाई बेचिदिनु उपयुक्त मान्यो । नेपाल बैंक र ब्याड बैंकले पारस्पारिक सम्झौता गर्छन् । १ करोडको कर्जा ८० लाखमा किनबेच हुन्छ । सन्तोषको ऋणमा अब नेपाल बैंकको स्वामित्व रहेन । बाँकी जे हुन्छ ब्याड बैंकको मर्जी । ब्याड बैंकले अब धितो लिलाम गर्छ, अदालती प्रक्रिया अपनाउँछ । धितो १ करोडमा बिक्री भयो भने २० लाख आफू राख्छ । बढीमा बिक्री भए बढी भएको रकम ऋणीलाई फिर्ता दिन्छ ।

गैरबैंकिङ सम्पत्ति ब्याड बैंकलाई बेच्दा बैंकलाई राहत कसरी हुन्छ ?

एनआईसी एसिया बैंकको उदाहरण लिऔं ।

बैंकसँग ३ अर्ब ३० करोड रुपैयाँ बराबरको गैरबैंकिङ सम्पत्ति छ । राष्ट्र बैंकको व्यवस्थाअनुसार यसबराबरको रकम प्रोभिजन (सम्भावित जोखिमका लागि व्यवस्था) गर्नुपर्छ । प्रोभिजन गरेको रकम बैंकले नाफामा देखाउन पाउँदैन ।

चालु आर्थिक वर्षको ६ महिनामा बैंकले १ अर्ब ९० करोड ३८ लाख रुपैयाँ खुद मुनाफा गरेको छ । यस अवधिमाा बैंकको वितरणयोग्य नाफा ५९ करोड २२ लाखले ऋणात्मक छ । यस अवधिमा गैरबैंकिङ सम्पत्तिका लागि बैंकले ४३ करोड ४४ लाख रुपैयाँ प्रोभिजन गरेको छ । सो सम्पत्ति धितोमा राखेर प्रवाह गरेको कर्जाबाट उठ्न बाँकी ब्याज पनि वितरणयोग्य रकमबाट घटाइएको हुन्छ ।

यसको अर्थ एनआईसी एसिया बैंकसँग गैरबैंकिङ सम्पत्ति नहुने हो भने चालु आर्थिक वर्षको वितरणयोग्य मुनाफा ऋणात्मक हुने थिएन ।

गैरबैंकिङ सम्पत्ति नहुँदा बैंकले मालपोत धाउनु पर्दैन, सम्पत्ति लिलामीको सूचना निकाल्नु पर्दैन । यी काम गर्ने ऊर्जा र समय बैंकले नियमित व्यवसायमा खर्च गर्न सक्ने भएकाले गैरबैंकिङ सम्पत्ति ब्याड बैंकलाई बेच्दा बैंकलाई निकै नै राहत हुनेछ ।

पछिल्लो समय बैंकहरूको गैरबैंकिङ सम्पत्ति रकेट गतिमा बढेको छ । चालु आवको माघसम्म वाणिज्य बैंकहरूको कुल गैरबैंकिङ सम्पत्ति १९ अर्ब ९१ करोड रूपैयाँ छ । बैंक तथा वित्तीय संस्थाको यस्तो सम्पत्ति २३ अर्ब ७८ करोड रूपैयाँ पुगेको छ।

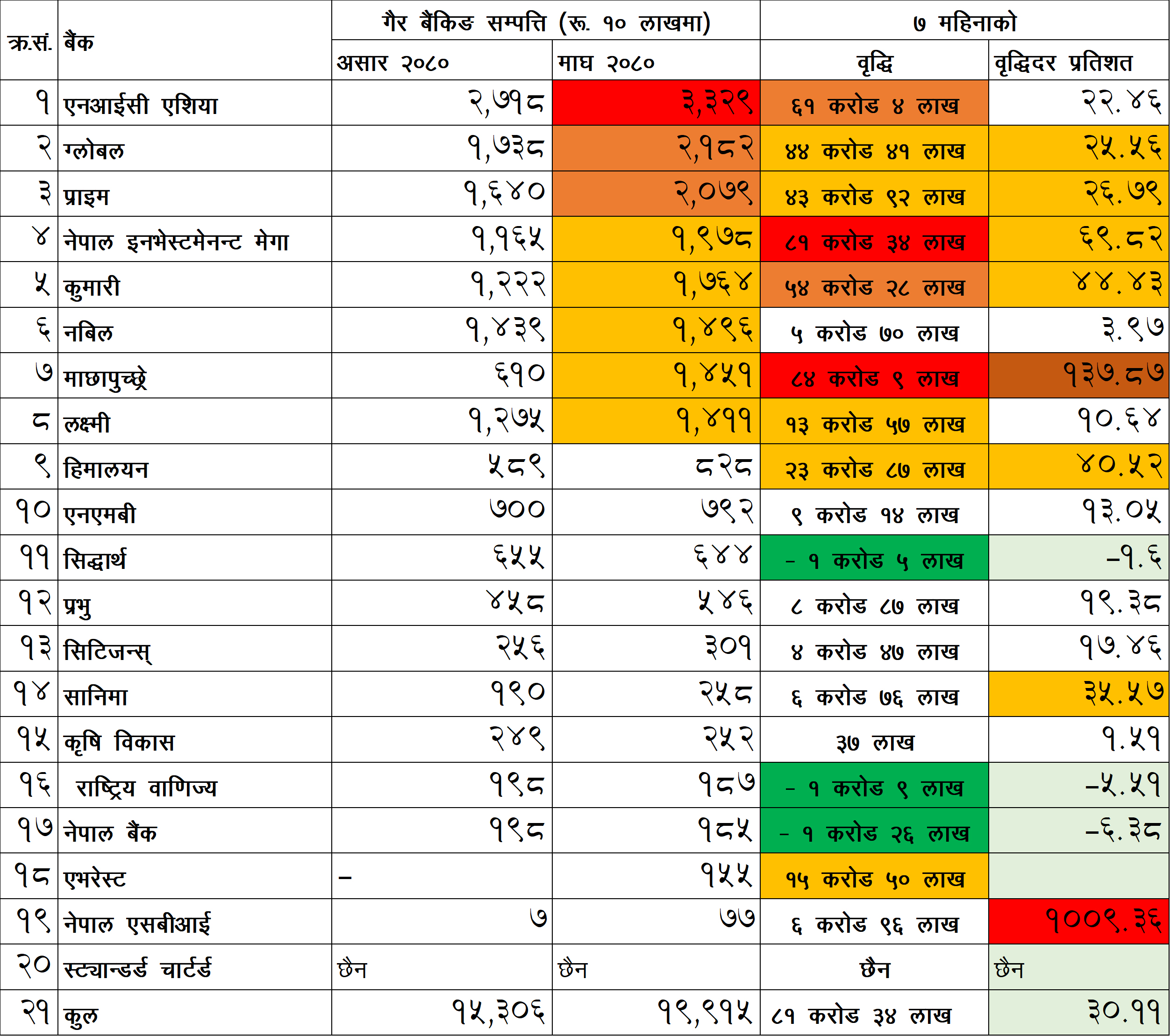

कुन वाणिज्य बैंकको गैर बैंकिङ सम्पत्ती कति ?

ब्याड बैंक चलाउन कत्तिको सजिलो छ ?

ब्याड बैंकले बैंकहरुको ब्यालेन्स सिटममा भएको दबाब कम गर्छ, यसले अरु बैंकको खराब (ब्याड) सम्पत्ति आफ्नो स्वामित्वमा लिन्छ । खराब ऋण ब्याड बैंकलाई दिएपछि बैंकले आफ्नो बैंकिङ गतिविधिलाई गति दिन सक्छ । किनकी बैंक डुब्नबाट जोगिन्छ, पुँजीको दबाब घट्छ । बैंकहरुको खराब कर्जा बढे बैंकसँगै अर्थतन्त्रको स्थायित्व नै खलबलिन सक्छ । यो संकटको औषधि ब्याड बैंकको स्थापना गर्नु हो ।

ब्याड बैंकले अन्य बैंकलाई खराब सम्पत्तिबाट छुटकारा दिलाउन सहयोग गर्छ । तर, यस्तो बैंकले निष्क्रिय कर्जा हुनबाट जोगाउँदैन, निष्क्रिय भएपछि समाधान गर्नमात्र सक्छ ।

यता तोकिएको समयमा खराब सम्पत्ति फरफारक गर्न सजिलो पनि छैन । अर्काको जायजेथा नियन्त्रण गरी कानुनी प्रक्रिया चाल्नु आफैं सहज विषय होइन । नेपालको भूमिसम्बन्धि ऐन २०२१ अनुसार हदबन्दी लाग्ने भएकाले ब्याड बैंकले जग्गा धितोमा राखेर लिएको कर्जा किन्न सम्भव देखिँदैन । आर्थिक गतिविधि सुस्त भएको अवस्थामा सम्पत्ति खरिदकर्ता सम्भावित ग्राहक पाउन पनि मुस्किल नै छ ।

भारतमा कस्तो अभ्यास छ ?

सम्पत्ति व्यवस्थापनका लागि भारतमा नेसनल एसेट रिकन्स्ट्रक्सन कम्पनी (एनएआरसीएल) र इन्डिया डेब्ट रिजलुसन कम्पनी (आईडीआरसीएल) सञ्चालनमा छन् । यी दुई कम्पनीको संयुक्त स्वरुप ब्याड बैंक हो । एनएआरसीएलले निष्क्रिय (खराब) कर्जा खरिद गर्छ र आईडीआरसीएलले व्यवस्थापन गर्छ ।

भारतको ब्याड बैंकलाई सेक्यूरिटी रिसिप्टमार्फत कुनै पनि वित्तीय सम्पत्तिमा एसेट रिकस्ट्रक्सनको अधिकार प्राप्त हुन्छ । मान्यतः एसेट रिकस्ट्रक्सन कम्पनीले बैंक वित्तीय संस्थाको फसेको कर्जालाई १५ प्रतिशत नगद दिई खरिद गर्छ । बाँकी रहेको ८५ प्रतिशत सेक्यूरिटी रिसिप्ट मार्फत भुक्तानी गर्छ ।

भारतीय अर्थमन्त्री निर्मला सितारमणले आर्थिक वर्ष २०२१/२२ को बजेट मार्फत वित्तीय क्षेत्रको जोखिम न्यूनीकरणका लागि एसेट म्यानेजमेन्ट कम्पनी स्थापना गरिने घोषणा गरेकी थिइन् ।

ब्याड बैंकले दिने सेक्यूरिटी रिसिप्टमा सरकारको जमानत हुन्छ । यसैको आधारमा कम्पनीले बैंक वित्तीय संस्थाका डुबेका कर्जा खरिद गर्छ ।

बैंक/वित्तले यसरी केही मूल्य लिई सम्पत्ति (खराब कर्जा) बिक्री गरेपछि त्यस्ता सम्पत्तिलाई ब्यालेन्स सिटबाट हटाउँछन् । ब्याड बैंकले सम्पत्ति प्राप्त गरेपछि त्यस्तो सम्पत्ति (ऋण) को पुनर्संरचना गर्छ, ऋणधारकको व्यवसायलाई पुनर्जीवन दिन्छ वा बिक्री गर्छ । यस्ता सम्पत्ति पुनरसंरचना वा बिक्री गरी रकम प्राप्त गर्छ ।

यसरी प्राप्त रकम (नाफा) ब्याड बैंकले बैंकसँग गरेको सम्पत्ति खरिद सम्झौताअनुसार बाँडफाँड गर्छ । ब्याड बैंकले यस्ता सम्पत्तिको प्रत्याभूतीकरण (सेक्युरिटाइजेसन) गरेर पनि कमाउन सक्छ । निष्क्रिय कर्जाको सुरक्षणको रूपमा रहेका सम्पत्ति प्रतिभूतीकरण गर्दा निष्क्रिय कर्जाको व्यवस्थापन मात्र हुँदैन, धितोपत्र बजारको लागि नयाँ वित्तीय उपकरण पनि बन्छ । यस्ता सम्पत्ति प्रत्याभूतीकरण गरी बोन्ड जारी हुन सक्छ ।

किन खोल्नुपर्छ ब्याड बैंक ?

नेपालका बैंकरहरुले एसेट म्यानेजमेन्ट कम्पनी खोल्नुपर्ने बहस धेरै पहिलेदेखि नै गर्दै आएका छन् । निष्क्रिय कर्जा बढ्न थालेपछि विकल्पको रुपमा सम्पत्ति व्यवस्थापन कम्पनी वा एसेट म्याजेनमेन्ट कम्पनी (एएमसी) वा एसेट रिकन्स्ट्रक्सन कम्पनी वा ब्याड बैंक स्थापना गरिनुपर्ने तर्क उनीहरुको छ ।

पछिल्लो समय २०७२ सालको भुकम्पपछि निष्क्रिय कर्जा बढेपछि सम्पत्ति व्यवस्थापन कम्पनी स्थापना गर्नुपर्ने चर्चा बैंकरहरुले गरेका थिए । त्यतिबेला नेपाल बैंक एक्लैले सम्पत्ति व्यवस्थापन कम्पनी खोल्ने प्रस्ताव गरेको थियो ।

बैंकरहरुको बुझाइ अनुसार बैंकहरुको कर्जा उठेन र लिलामी गर्दा सम्पत्ति पनि बिकेन भने सम्पत्ति व्यवस्थापन कम्पनीले त्यस्तो सम्पत्ति किन्छ र त्यसलाई उपयुक्त समयमा बेच्न बेचेर नाफा लिन्छ । सम्पत्ति व्यवस्थापन कम्पनीले धितोको मूल्य अभिवृद्धि गरी बेच्छ । कमसल धितो छ भने असल बनाउँछ, खाली जग्गा छ भने औद्योगिक क्षेत्र बनाएर वा प्लटिङ गरेर बेच्छ, पुरानो घर छ भने मर्मत गरेर बेच्छ, परियोजना छ भने नाफा हुने बनाएर बेच्छ । सम्पत्ति व्यवस्थापन कम्पनीलाई ऋणीसँग बैंकले गर्ने झैं व्यवहार गर्ने अख्तियारी हुन्छ ।

नेपाल बैंकर्स संघले राष्ट्र बैंक र अर्थ मन्त्रालयलाई पटकपटक सम्पत्ति व्यवस्थापन कम्पनी खोल्नुपर्ने सुझाव दिँदै आएको छ ।

एनएमबि बैंकका सीईसमेत रहेका नेपाल बैंकर्स संघका अध्यक्ष सुनिल केसी नेपालमा पनि सम्पत्ति व्यवस्थापन कम्पनीको आवश्यकता भइसकेको बताउँछन् ।

‘बैंक वित्तीय संस्थाको ध्यान रिकभरीमा मात्र रहे बैंकिङ क्षेत्रको विस्तार हुँदैन,’ केसीले क्लिकमान्डुसँग भने, ‘यो कामका लागि छुट्टै निकाय गठन हुनुपर्छ ।’

यसो भन्छन् जानकार

बैंक विज्ञ तथा पूर्वबैंकर परशुराम कुँवर नेपालमा निष्क्रिय कर्जाको दर नेपाल राष्ट्र बैंकले प्रकाशन गरेअनुसार १.१३ मात्र हो भने सम्पत्ति व्यवस्थापन कम्पनीको आवश्यकता नरहेको बताउँछन् । खराब कर्जा लुकाइएको हो, बढी नै छ भने कम्पनी स्थापना गर्ने कानुन नरहेको उनको तर्क छ ।

‘अर्कातर्फ हेर्ने हो भने संसारका कुनै पनि सम्पत्ति व्यवस्थापन कम्पनी नाफामा छैनन्,’ कुँवर भन्छन्, ‘घाटामा चल्ने कम्पनी भएकाले सरकारले पैसा हाल्नुपर्छ । आजको अवस्थामा सरकार पैसा हाल्न सक्ने अवस्थामा छैन । यसमा बाहिरका कम्पनी लगानी गर्न पनि चाहँदैनन् ।’

नेपाल उद्योग वाणिज्य महासंघ ‘बैंक वित्तीय तथा बिमा’ समितिका सभापति आनन्द बगरिया भने १० खर्ब पुँजी भएको सम्पत्ति व्यवस्थापन कम्पनी खोल्नुपर्ने बताउँछन् ।

प्रकाशित तथ्यांक १.१३ प्रतिशत खुद निष्क्रिय कर्जा भएपनि नेपाल राष्ट्र बैंकका अधिकारीहरु ७-८ प्रतिशतको हाराहारीमा रहेको बताँछन् र यो तथ्यलाई एक बैंकका प्रमुख कार्यकारी अधिकृत स्वीकार्छन् । उनका अनुसार पारदर्शी भएर हिसाब गर्ने हो भने बैंकको निष्क्रिय कर्जाको अनुपात १० प्रतिशत छ, यदी अन्तर्राष्ट्रिय मुद्रा कोषको स्ट्यान्डर्ड अनुसार हिसाब गर्ने हो भने यस्तो अनुपात १० प्रतिशतभन्दा माथि पुग्छ ।

अहिले आइएमएफको सुझावअनुसार नेपाल राष्ट्र बैंकले अन्तर्राष्ट्रिय लेखापरिक्षकबाट १० ठूला वाणिज्य बैंककोसम्पत्ति अडिट गराउँदैछ।

प्रकाशित तथ्यले प्रतिशतमा कम देखिएपनि निष्क्रिय कर्जा १ खर्ब ६५ अर्ब रुपैयाँ पुगिसकेको छ । निष्क्रिय कर्जामा प्रोभिजन गर्नु नपर्दा बैंक नयाँ बिजनेस विस्तार गर्न सक्छ । लाभांशको रुपमा मुनाफा वितरण गर्न सक्छ भन्ने तर्कसहित अर्का एक बैंकर भन्छन्, ‘निष्क्रिय कर्जा व्यवस्थापनमा खर्चेको हाम्रो ऊर्जा नियमित बिजनेस गर्न खर्चिने हो भने नतीजा धेरै राम्रो आउँथ्यो ।’

धितोपत्र कानुनका जानकार ज्योति दाहाल सम्पत्ति व्यवस्थापन कम्पनीबारे भारतीय अभ्यास र अवधारणाअनुसार नेपालले पनि सिकेर आत्मसात् गरी केही छुट र सहुलियत दिएर भए पनि यथाशीघ्र कार्यान्वयनमा ल्याउनु आवश्यक रहेको बताँछन् । ‘खराब भएका सम्पत्ति व्यवस्थापन गर्न विशिष्टीकृत कानुन र अर्को कम्पनी वा निकाय हुँदा सहजता हुन्छ,’ दाहाल भन्छन्, ‘ऋणदाता निकाय (बैंक) ले खराब बनेको कर्जा असुली प्रक्रियामा आफैं लाग्नुभन्दा अर्को निकायलाई जिम्मा दिँदा विशिष्टीकृत किसिमको सेवा प्राप्त हुन्छ ।’

यस्ता कम्पनीले खराब ऋण (सम्पत्ति) व्यवस्थापन गरिदिने भएपछि जथाभावी लगानी हुँदा अहिलेको तुलनामा खराब कर्जामा बढोत्तरी हुनसक्ने जोखिम रहेको दाहाल बताउँछन् ।

‘खराब सम्पत्ति व्यवस्थापन गर्न यस्ता कम्पनीले हात हाल्नेबित्तिकै खराब भएको सम्पत्ति ‘असल’ भइहाल्छ भन्ने पनि हैन,’ उनले भने ।

प्रतिक्रिया