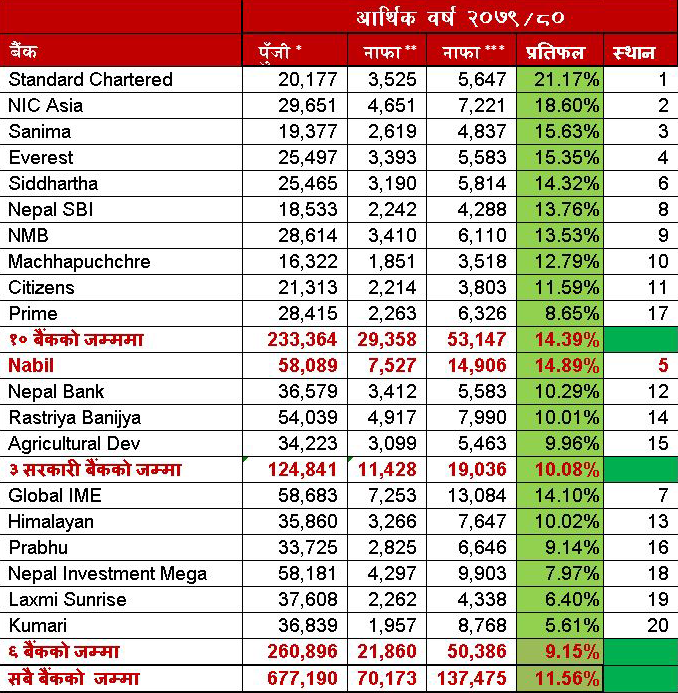

हाल सञ्चालनमा रहेका २० वटा वाणिज्य बैंकहरुलाई ४ वर्गमा बाँडेर उनीहरुको प्रतिफल दर तलको तालिकामा हेरिएको छ।

१. मर्जरमा नगएका १० वटा बैंक ।

२. गत वर्ष मर्जरमा गई यस वर्ष ब्याजदर अन्तर (इन्ट्रेस्ट स्प्रेड) लगायतका मर्जरको लाभ पाएको नविल बैंक ।

३. सरकारी ३ वटा बैंक ।

४. यस वर्ष मर्जरमा गएका ६ वटा बैंक । केहीले ६ महिनाभन्दा बढी यसै वर्ष मर्जरको लाभ पाएका छन् ।

*सेयरधनीको लगानी रकम

**करपछिको नाफा/खुद नाफा

***नोक्सानी व्यवस्थाअघिको सञ्चालन नाफा

प्रतिफल सूत्रः खुद नाफा/सो वर्षको सुरुवातको सेयरधनीको लगानी (पुँजी)। (सुरुवातको सेयरधनीको लगानी (पुँजी)=सेयरधनीको सो वर्षको अन्त्यमा रहेको लगानी रकम-सो वर्षको खुद नाफा)

माथिको प्रतिफल दर लेखापरीक्षण अघिको तथ्यांकमा आधारित भएकाले लेखापरीक्षणपछि केही परिवर्तन हुनसक्छ ।

माथिको तालिकाले मर्जरमा गएका, नगएका तथा सरकारी बैंकहरुका प्रतिफलका बारेमा धेरै कुरा प्रकाश पार्छ । यो लेख सो विषयमा तयार नगरिएकाले सो विषयमा यहाँ चर्चा गरिएको छैन । कुनै दिन इच्छा लाग्यो भने सो विषयमा लेख्ने नै छु ।

व्यवसायमा एउटा भनाइ प्रख्यात छ- नो रिस्क , नो गेन (हामी जोखिम लिँदैनौं भने हाम्रो नाफा पनि हुँदैन ।) जोखिम नलिने त कुनै बैंक नै हुँदैनन् । तर, स्ट्याण्डर्ड चार्टर्ड बैंक कम जोखिम लिएर पनि धेरै प्रतिफल कमाउन सफल बैंकको रुपमा रहँदै आएको छ । केही वर्षहरु बाहेक आर्थिक वर्ष २०६४/६५ सम्म त यो बैंक प्रतिफल दरमा प्रथम स्थानमै थियो ।

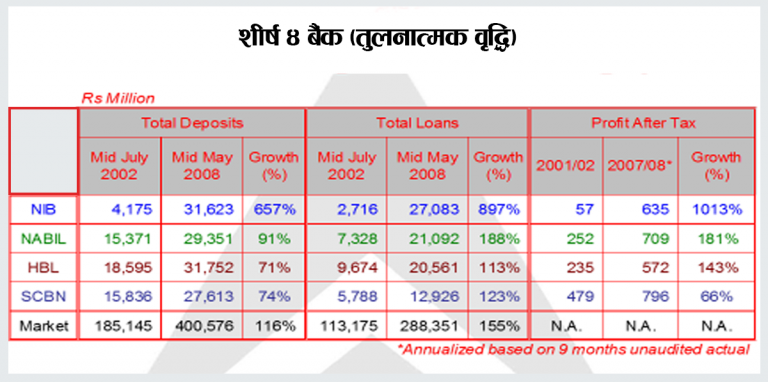

म नविल बैंकको वित्त तथा योजना विभागमा कार्यरत रहँदा हाम्रो योजना कसरी स्ट्याण्डर्ड चार्टर्ड बैंकलाई रकम तथा प्रतिफल दरमा जितेर दोस्रोबाट प्रथम हुने भन्ने नै हुन्थ्यो । नेपाल इन्भेष्टमेन्ट बैंकले पनि व्यवसायको आकार आक्रामक तरिकाले वृद्धि गरिरहेकाले नाफामा जित्ला कि भन्ने डर पनि थियो । इन्भेष्टमेन्ट बैंकले निक्षेप तथा कर्जामा आक्रामक विस्तार गरे पनि ब्याजदर अन्तर र गैरब्याज आम्दानीमा भने पछि नै थियो । अहिलेको पुस्ताले एनआईसी एशिया बैंकलाई आक्रामक व्यवसाय विस्तार गर्ने बैंकको रुपमा चिन्छ । त्यसबेला चाहिँ इन्भेष्टमेन्ट बैंकलाई त्यस रुपमा चिनिन्थ्यो ।

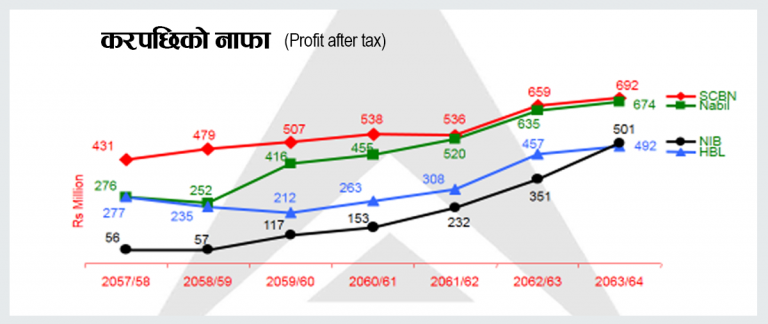

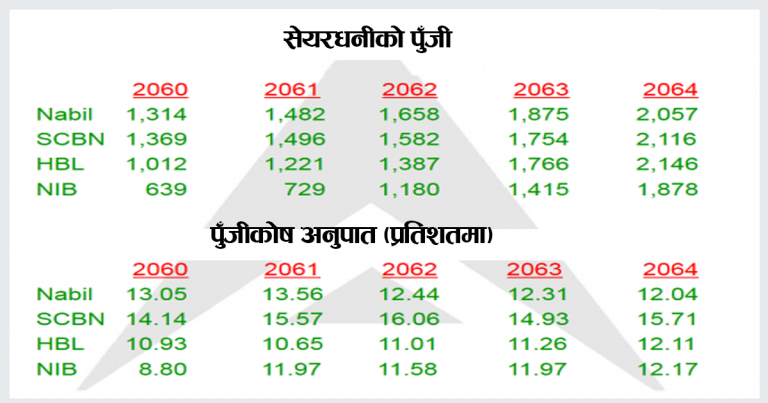

आर्थिक वर्ष २०६४/६५ मा नविल बैंकले २०६५/६६ देखि २०६९/७० का लागि पञ्चवर्षीय योजना बनाउन थाल्यो । स्वाभाविक रुपमा वित्त र योजना विभागको काम सबैसँग समन्वय गर्नुका साथै योजना तयार गरी स्वीकृतिका लागि सञ्चालक समितिमा पेस गर्नु थियो । यस कामका लागि सञ्चालक समितिका तत्कालीन अध्यक्ष तथा नेपाल राष्ट्र बैंकका पूर्वगभर्नर सत्येन्द्रप्यारा श्रेष्ठ स्वयंले पनि सक्रियता लिनुभएको थियो । बैंकका तत्कालीन प्रमुख कार्यकारी अधिकृत तथा हाल राष्ट्रिय स्वतन्त्र पार्टीका प्रशिक्षण विभाग प्रमुख अनिल शाहले पनि समय-समयमा निर्देशन दिनुहुन्थ्यो । यो कामलाई बैंकले यति महत्व दिएको थियो कि ख्यातिप्राप्त अन्तर्राष्ट्रिय बैंकको सञ्चालक समितिमा बसिसकेका एक विदेशी नागरिक परामर्शदाता हुनुहुन्थ्यो । आवश्यक लेखन, तालिका निर्माण तथा प्रस्तुतिका लागि स्लाइडको तयारीको जिम्मा मित्र रमेश खड्काले पाउनुभएको थियो । हाल उहाँ नेपाल इन्भेष्टमेन्ट मेगा बैंक लिमिटेडमा व्यवस्थापकीय जिम्मेवारीमा हुनुहुन्छ । माथिका स्लाइडहरु उहाँले नै तयार पार्नुभएको हो ।

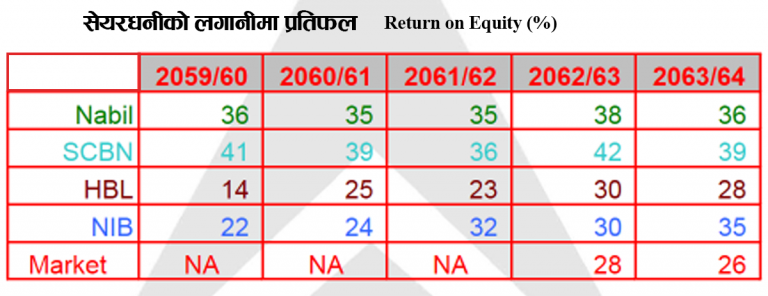

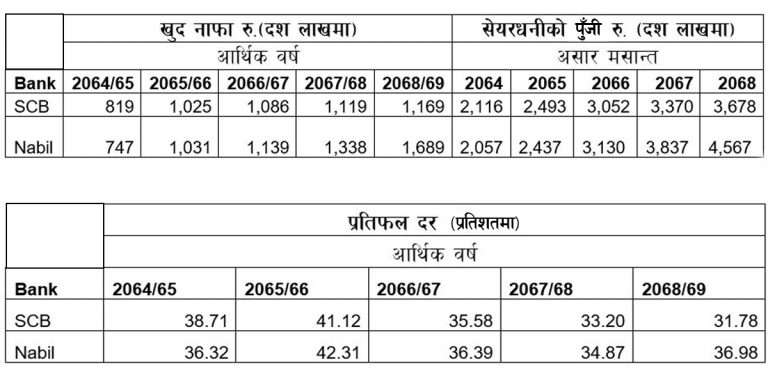

आर्थिक वर्ष २०६४/६५ देखि २०६८/६९ सम्मको नविल र स्ट्याण्डर्ड चार्टर्डको प्रतिस्पर्धा तलको तालिकाले देखाउँछ ।

माथिको तथ्यांकले देखाउँछ, केही बाहेक आर्थिक वर्ष २०६४/६५ सम्म पनि स्ट्याण्डर्ड चार्टर्ड बैंक नै लगानीको प्रतिफल दर तथा नाफा रकम दुबैमा पहिलो स्थानमा थियो । नविल बैंकले स्ट्याण्डर्ड चार्टर्डको यो ताज २०६५/६६ मा खोस्यो । त्यसको केही वर्षसम्म स्ट्याण्डर्ड चार्टर्डले नविललाई पछ्याइरहेको थियो । तर, विगत ५ वर्षमा स्ट्याण्डर्ड चार्टर्ड नाफा रकमको त कुरै छोडौं लगानीको प्रतिफल दरमा समेत शीर्ष ५ स्थानमा पनि आउन सकेको थिएन । नविल बैंकले पनि केही वर्ष पहिले नै प्रतिफल दरको शीर्ष स्थानको ताज अरु नै बैंकलाई हस्तान्तरण गरिसकेको छ ।

‘१२ वर्षपछि त खोलो पनि फर्किन्छ’ भन्छन्, स्ट्याण्डर्ड चार्टर्ड बैंकको पालो चाहिँ १५ वर्षमा फर्किएको छ । नियामक निकाय नेपाल राष्ट्र बैंकको सुपरिवेक्षणमा सधैं न्यून जोखिम लिने बैंकमा स्ट्याण्डर्ड चार्टर्ड दरिएको छ । विज्ञको नजरमा पनि स्ट्याण्डर्ड चार्टर्डको स्थान उच्च छ । मलाई थाहा भएसम्म लामो समयदेखि स्ट्याण्डर्ड चार्टर्ड जोखिम व्यवस्थापन र अनुपालना (कम्प्लाइन्स)मा अरु बैंकभन्दा अगाडि छ । राष्ट्र बैंकको सुपरिवेक्षणपछि हुने रेटिङमा लामो समयदेखि प्रथम स्थान ओगट्न सफल छ । स्ट्याण्डर्ड चार्टर्ड बैंकको लगानीको प्रतिफल दर (रिटर्न अन इक्विटी) १५ वर्षको अवधिमा धेरै घटे पनि अपवाद वर्षबाहेक वाणिज्य बैंकको औसतभन्दा माथि छ । र, सामान्यत: शीर्ष १० भित्र पर्दै आएको देखिन्छ ।

माथिको तालिकाले पनि देखाउँछ, नविल बैंकमा ४ वटा बैंकको मात्र वित्तीय विवरण तुलना गर्ने चलन थियो । अरु बैंकहरु प्रतिस्पर्धामा धेरै पछाडि थिए । सरकारी बैंकहरु वासलातका हिसाबले त ठुला थिए तर ऋणात्मक सञ्चित कोष आदिका कारणले उनीहरुलाई प्रतिस्पर्धीको रुपमा हेरिँदैन थियो । केही वर्षपछि एभरेष्ट बैंक र बैंक अफ काठमाण्डूलाई पनि भोलिका दिनका सम्भावित प्रतिस्पर्धीका हिसाबले हेर्न थालिएको थियो । एभरेष्ट बैंक त निकै राम्रो प्रतिस्पर्धीको रुपमा आउन सफल भयो । तर, बैंक अफ काठमाण्डू मेलम्चीको जमानतपत्रको घटनापछि ओरालो लागेको-लाग्यै भयो । हाल अस्तित्वमा समेत छैन ।

यो अवधिमा बैंकिङ क्षेत्रको प्रतिफल दर यति घटेको छ कि आथिर्क वर्ष २०६५/६६ मा ४१ प्रतिशत प्रतिफल दर हुँदा पनि प्रथम स्थान प्राप्त गर्न नसकेको स्ट्याण्डर्ड चार्टर्ड आर्थिक वर्ष २०७९/८० मा भने २१ प्रतिशत प्रतिफल दरमै प्रथम हुन सफल भएको छ ।

जोखिम व्यवस्थापनमा शीर्ष स्थानमा रहेको स्ट्याण्डर्ड चार्टर्डले यसपाली फेरि प्रतिफल दरमा पनि पहिलो स्थान प्राप्त गरेको छ। स्ट्याण्डर्ड चार्टर्ड टिमलाई धेरै-धेरै बधाई । यो अवधिमा बैंकिङ क्षेत्रको प्रतिफल दर यति घटेको छ कि आथिर्क वर्ष २०६५/६६ मा ४१ प्रतिशत प्रतिफल दर हुँदा पनि प्रथम स्थान प्राप्त गर्न नसकेको स्ट्याण्डर्ड चार्टर्ड आर्थिक वर्ष २०७९/८० मा भने २१ प्रतिशत प्रतिफल दरमै प्रथम हुन सफल भएको छ ।

अचम्मको संयोग यो छ कि नेपाल सरकार राजस्व राम्रोसँग उठाउन नसकेर पीडित बनेका बेला त्यही सरकारले जारी गरेको ट्रेजरी विल (सरकारले छोटो समयका लागि ऋण लिन जारी गर्ने ऋणपत्र) को ब्याजदर (डिस्काउन्ट रेट) उच्च हुन गएकाले स्ट्याण्डर्ड चार्टर्डलाई प्रतिफल दरमा प्रथम स्थान प्राप्त गर्न राम्रो सहयोग पुगेको देखिन्छ । लामो समयका लागि जारी गरिने ऋणपत्र नकिन्ने स्ट्याण्डर्ड चार्टर्डको नीति पनि आर्थिक वर्ष २०७९/८० मा फलदायक देखियो ।

ट्रेजरी विलको डिस्काउन्ट रेट २०८०/८१ मा कस्तो होला ठ्याक्कै भन्न त सकिँदैन । तर, नीतिगत दरमा आएको परिवर्तनका कारण गत वर्षभन्दा कम होला भनेर अनुमान चाहिँ गर्न सकिन्छ । भन्नुको मतलब लगानीको प्रतिफलमा प्रथम स्थान कायम गर्न आगामी वर्ष स्ट्याण्डर्ड चार्टर्डलाई चुनौती पक्कै छ । स्ट्याण्डर्ड चार्टर्ड ट्रेजरी विलबाहेक अन्य क्षेत्र पहिचान गरी अघि बढ्न सक्छ । हेरौं, लामो समयपछि पुन: प्राप्त गरेको यो ताज आगामी आर्थिक वर्षहरुमा पनि आफैंसँग कायम राख्न सफल हुन्छ कि अर्को बैंकलाई हस्तान्तरण गर्छ ।

अन्त्यमा, जोखिम व्यवस्थापनमा प्रथम स्थानमा रहेर पनि सेयरधनीको प्रतिफलमा समेत प्रथम स्थान हासिल गर्न सकिन्छ भन्ने सन्देश पुन: प्रवाह गर्न सफल भएकोमा स्ट्याण्डर्ड चार्टर्डका प्रमुख कार्यकारीलगायत सम्पूर्ण परिवारलाई हार्दिक बधाई !

(नेपाल बैंकर्स संघका पूर्वअध्यक्ष दहाल हाल फाइनान्सियल लिटरेसी नेपालका अध्यक्ष छन् ।)

प्रतिक्रिया