कुनै समय स्थानीय र क्षेत्रीय पहिचानका रुपमा उदाएका विकास बैंकहरु ७६ वटाबाट ३३ मा झरेका छन् । जसमध्ये ११ ले राष्ट्रियस्तरमा, एउटाले १० जिल्लामा, १७ ले ३ जिल्लामा, ४ ले १ जिल्लामा कारोवार गर्ने अनुमति पाएका छन् ।

कुनै समय स्थानीय र क्षेत्रीय पहिचानका रुपमा उदाएका विकास बैंकहरु ७६ वटाबाट ३३ मा झरेका छन् । जसमध्ये ११ ले राष्ट्रियस्तरमा, एउटाले १० जिल्लामा, १७ ले ३ जिल्लामा, ४ ले १ जिल्लामा कारोवार गर्ने अनुमति पाएका छन् ।

नेपाल राष्ट्र बैंकले ख, ग र घ वर्गका बैंक तथा वित्तीय संस्थाहरुलाई प्रादेशिक मोडेलमा जान सुझाएसँगै संचालनमा रहेका विकास बैंकहरु समेत अस्तित्वको अन्यौलतामा रुमलिन बाध्य छन् । यिनीहरुलाई तल फाइनान्स कम्पनीहरु र माथि बाणिज्य बैंकहरुसँग सेवा, पहुँच, प्रतिफलमा प्रतिष्पर्धा त्यति सहज नभएको यिनीहरुको व्यवसाय विस्तार र मुनाफाको वृद्धिबाट पनि देख्न सकिन्छ ।

एक जिल्ले र ३ जिल्ले बैंकहरुलाई प्रादेशिक बैंकमा स्तरोन्ति हुन पनि अर्को मर्ज वा प्राप्ति कै सहारा लिनुपर्ने अवस्था छ भने १० जिल्ले शाइन डेभलपमेन्ट बैंक सहजै राष्ट्रियस्तरको बन्ने क्षमता र संभावनाका कारण केही समय पछि नै विकास बैंकहरु राष्ट्रिय वा प्रादेशिक स्तरमा संचालन हुने देखिन्छ ।

आरोह-अवरोह पार गरेर पूँजीगत र संरचनागत स्थिरताको संघारमा पुगेका राष्ट्रियस्तरका विकास बैंकहरु समेत थप बलियो बन्न मर्ज वा प्राप्तिको कामलाई निरन्तरता दिइरहेका छन् । विकास बैंकमा आफूलाई सबल र सक्षम देखाइसकेको ओम डेभलपमेन्ट बैंक भने प्राइम कमर्सियल बैंकले प्राप्ति गर्ने सम्झौता गरिसकेको छ ।

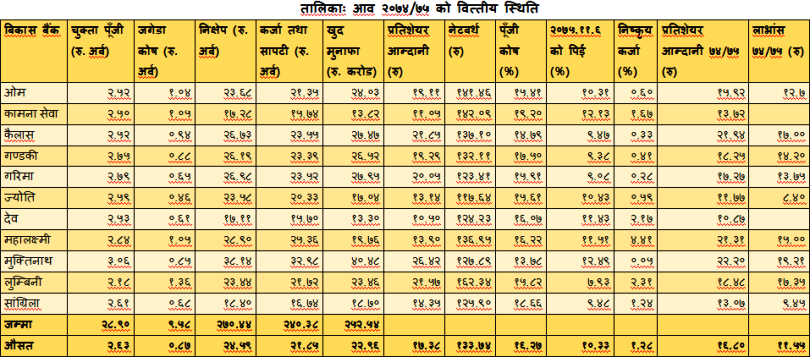

देवःमा सहारा र वेष्टर्न तथा ज्योतिमा हाम्रो विकास बैंकको विलयको प्रकृयामा रहको छ । यसले विकास बैंकहरुको अवस्था बाहिरी रुपमा स्थिर र शान्त देखिए पनि भित्री रुपमा थप मर्जर र प्राप्तीको खेल कायम देखिन्छ । यस अवस्थामा यहाँ तुलनात्मक रुपमा स्थिर राष्ट्रियस्तरका विकास बैंकहरुको आव २०७५/७६ को अर्धवार्षिक वित्तिय समिक्षाको प्रयास गरिएको छ ।

प्रमुख वित्तीय नतिजा

आव २०७५/७६ मा राष्ट्रियस्तरका विकास बैंकहरुले समग्रमा चुक्ता पूँजी २८ अर्व ९० करोड रुपैयाँ छ । विकास बैंकहरुले २ खर्व ७० अर्व रुपैयाँ भन्दा बढी निक्षेप संकलन गरी २ खर्व ४० रुपैयाँ हाराहारी कर्जा प्रवाह गरी करिव २ अर्व ५२ करोड रुपैयाँ खुद नाफा कमाएका छन् ।

लगानी निर्णय र लगानीमा प्रतिफल

लगानी निर्णय र लगानीमा प्रतिफल

कुनै पनि लगानीकर्ता वा शेयर कारोवारीले शेयर किनबेचको निर्णय गर्दा विभिन्न कोणबाट कम्पनीहरुको विश्लेषण गर्नुपर्दछ । तर सबैले कम्तिमा प्रतिशेयर आय, नेटवर्थ, मूल्य आम्दानी अनुपातसँगै लाभांस दरलाई लिन्छन् । र, सोही आधारमा अन्य वित्तीय सूचकहरुको समेत गणना गरी कम्पनीको तुलना, विश्लेषण र छनौट गर्ने प्रचलन छ ।

लगानीकर्ताको व्यक्तिगत जोखिमवहन क्षमता, लगानीको लागि उपलब्ध रकम र स्रोत, अपेक्षित प्रतिफल र लगानीको अवधिका आधारमा कम्पनीको अल्पकालीन वा दीर्घकालीन अवस्थासँगै क- ग्राहम भ्यालु, ख- क्युमुलेटिभ एनुअल ग्रोथ रेट (सिएजिआर), ग- बजारमूल्य र किताबी मूल्यको अनुपात (पिबी रेसियो), घ- इन्ट्रान्जिक भ्यालु (अन्तर्य मूल्य), ङ- डिभिडेण्ड यिल्ड जस्ता थप वित्तिय विधीको प्रयोग गर्न सक्छन् ।

उपरोक्त विधिमध्ये कुनै एक वा मिश्रित विधी प्रयोग गरेर लगानी गरिने कम्पनी वा बैंकहरुको छनौट गर्न सकिन्छ । बैंकहरुका सन्दर्भमा अन्य पक्षका अलावा पूँजीपर्याप्ता अनुपात (क्यापिटल एडिक्वेसी रेसिया अर्थात् कार) समेत हेर्नुपर्दछ । यहाँ राष्ट्रियस्तरका विकास बैंकहरुको गत आर्थिक वर्षको नाफामा लाभांसको अवस्था र प्रमुख चार सूचकहरुको चर्चा गरिएको छ ।

१, प्रतिशेयर आय (इपिएस)

सामान्यतः खुद आम्दानी (अवधीको नाफा)लाई कम्पनीमा कायम शेयर संख्याले भाग गरेर प्रतिशेयर आय अर्थात् अर्निङ पर शेयर (इपिएस) निकालिन्छ, जसले लगानीकर्ताहरुको प्रत्येक शेयरमा भएको आम्दानीलाई मौद्रिक रुपमा अभिव्यक्त गर्दछ । जस्तो मुक्तिनाथ विकास बैंकले ३८ करोड ४० लाख कमायो र उसको ३ करोड ६ लाख किता शेयर छ भने उसको अर्धवार्षिक इपिएस १३ रुपैयाँ र वार्षिकीकरण गर्दा करिव २६ रुपैयाँ हुन आउँछ ।

कम्पनीले निश्चित अवधिमा गरेको व्यवसायिक गतिविधि र सोको लागि गरिएका सम्पूर्ण खर्च एवं कर कटाएर बाँकी खुद मुनाफाका आधारमा गणना गरिने इपिएसलाई लगानी विश्लेषणको सबैभन्दा पहिलो आधारका रुपमा लिइन्छ । खुद मुनाफा र प्रतिशेयर आयले कम्पनीको व्यवसायिक गतिविधि र मुनाफा क्षमतासँगै लाभांसलाई इंगित गर्ने हुँदा नै लगानी निर्णयमा सबैभन्दा पहिले इपिएस कति छ ? विगतको भन्दा कति बढ्यो वा घट्यो जस्ता कुराको चर्चा पहिले आउँछ ।

आव २०७५/७६ को यस अर्धवार्षिक अवधिमा ११ वटा राष्ट्रियस्तरका विकास बैंकहरुले कुल २ अर्व ५२ करोड ५४ लाख मुनाफा आर्जन गरेका छन् । कुल पूँजी २८ अर्व ९० करोडका आधारमा विकास बैंकहरुको औसत प्रतिशेयर आय यस अवधीसम्मको ८.७ रुपैयाँ तथा वार्षिकीकरण गर्दा १७.३८ रुपैयाँ हुन आउँछ । जुन गत आवको १६.८० रुपैयाँ हाराहारी नै रहेको छ । प्रति शेयर सबैभन्दा बढी मुक्तिनाथले २६.४२ रुपैयाँ र देवले कम १०.५० रुपैयाँ कमाएको छ ।

आव २०७५/७६ को यस अर्धवार्षिक अवधिमा ११ वटा राष्ट्रियस्तरका विकास बैंकहरुले कुल २ अर्व ५२ करोड ५४ लाख मुनाफा आर्जन गरेका छन् । कुल पूँजी २८ अर्व ९० करोडका आधारमा विकास बैंकहरुको औसत प्रतिशेयर आय यस अवधीसम्मको ८.७ रुपैयाँ तथा वार्षिकीकरण गर्दा १७.३८ रुपैयाँ हुन आउँछ । जुन गत आवको १६.८० रुपैयाँ हाराहारी नै रहेको छ । प्रति शेयर सबैभन्दा बढी मुक्तिनाथले २६.४२ रुपैयाँ र देवले कम १०.५० रुपैयाँ कमाएको छ ।

यस अवधिमा मुक्तिनाथ, गरिमा र सांग्रिलाले बोनस शेयर मार्फत पूँजी बढाए अनुरुप नै इपिएस बढाउन सफल भएको देखिन्छ भने महालक्ष्मीको प्रतिशेयर आय पूँजी वृद्धिको तुलनामा निकै घटेको देखिन्छ । ओमले २० प्रतिशले इपिएस बढाउँदा महालक्ष्मीको ३५ प्रतिशले घटेको छ ।

यसरी इपिएस प्रमुख र प्राथमिक आधार भएपनि यसको पुनः परिक्षण, आम्दानीका आधारहरु, वार्षिकीकरण गर्दा समानदरमा आय हुने विश्वसनीयता समेतलाई ध्यान दिनुपर्छ । किनबेचको निर्णय गर्दा विश्वसनीय र बढी इपिएस भएको, नियमित व्यवसायिक आधारमा मुनाफा आर्जन गर्न सफल, र सम्बन्धित क्षेत्रको औसतभन्दा बढी इपिएस भएको कम्पनीलाई प्राथमिकता दिनु उपयुक्त हुन्छ ।

२, प्रतिशेयर खुद मूल्य (नेटवर्थ)

लगानीकर्ताको शेयरको कितावीमूल्य वा वर्तमान सम्पत्तिको अवस्था जनाउने प्रतिशेयर नेटवर्थले शेयरधनीले अंकित मूल्यका रुपमा लगानी गरेको १०० रुपैयाँ वा १० रुपैयाँको वर्तमान वित्तीय मूल्य कति छ भन्ने जनाउँछ । यसले कम्पनीको वित्तिय अवस्था तथा शेयरधनीको खुद सम्पत्तीको अवस्थालाई जनाउँछ ।

शेयरधनीको खुद सम्पत्तिलाई कुल शेयर संख्याले भाग गरेर निस्कने नेटवर्थलाई शेयरको किताबी मूल्य पनि भनिन्छ । कानुनतः अंकित मूल्यभन्दा बढी नेटवर्थ भएको कम्पनीले मात्र मुनाफा बाँड्न पाउँछ र जति बढी नेटवर्थ कम्पनी त्यति नै वित्तिय रुपमा बलियो र सबल मानिन्छ ।

केही बैंकले २६ प्रतिशत मुनाफा देखिएतापनि धेरैको व्यवसायिक आवश्यकताभन्दा पूँजी बढी भएको हुँदा प्रतिशेयर आय र लाभांस क्षमता कमजोर नै देखिएको छ । हुनतः गत आवको तुलनामा निक्षेप १३.३ प्रतिशत र कर्जा तथा सापट १९.४ प्रतिशतले विस्तार गर्न सफल भएता पनि प्रतिशेयर आयमा खासै सुधार आउन सकेको देखिन्न । यस आधारमा विकास बैंकहरुले पूँजी परिचालन र मुनाफामा थप मेहनत गर्नुपर्ने देखिन्छ ।

गत आर्थिक वर्षको अन्त्यमा औसतमा रु. १३४.३६ रहेको विकास बैंकहरुको नेटवर्थमा अहिले रु. १३३.७४ मा पुगेर सामान्य रुपमा खुम्चिएको छ । जसले विकास बैंकहरु शेयरधनीको सम्पत्ति बढाउन सकेको देखिँदैन् । यस अवधिमा लुम्बिनीको सबैभन्दा बढी रु. १६२.३४ र कम ज्योतिको रु. ११७.६४ रहेको छ ।

कामना सेवाको १०.२९ प्रतिशतले नेटवर्थ बढ्दा महालक्ष्मीको ११.२४ प्रतिशतले घटेको छ । यहाँ ध्यानदिनुपर्ने चाहीँ देव र कामना सेवाले गत आवको लाभांस समेत घोषणा गरेका छैनन् भने ओम र लुम्बिनीको लाभांस वितरण नहुँदा नेटवर्थ स्वभाविक रुपले बढेको छ । महालक्ष्मीको भने बोनस शेयर वितरणका कारण नेटवर्थ घटन पुगेको छ ।

३, मूल्य आम्दानी अनुपात (पिई)

प्रतिशेयर आयका आधारमा आफ्नो लागत वा बजार मूल्य कति गुना छ र अहिलेकै दरमा आम्दानी हुँदा साँवा फिर्ता हुन कति समय लाग्छ भन्ने सामान्य जानकारी दिने मूल्यआम्दानी अनुपात जसलाई प्राइस अर्निङ रेसिया (पिई) लाई शेयर किनबेच गर्दा निकै महत्वका साथ लिइन्छ ।

आमरुपमा पिई १० गुनासम्म सस्तो, १५ गुनासम्म किन्न उपयुक्त, २० गुनासम्म सामान्य जोखिमयुक्त (थोरै बढी मूल्य) र २० भन्दा बढी हुँदा महँगो वा जोखिमपूर्ण मानिन्छ । तर कम्पनी र बजारको अवस्था अनुसार कति पिई उपयुक्त भन्ने आफैंले निर्णय गर्नुपर्दछ ।

यसले मूल्यसँगै कम्पनीप्रति बजारको विश्वास र सोको लागि अन्य व्यक्तिले तिर्नचाहेको प्रिमियम सहितको बजारमूल्य पनि जनाउँछ । बजारमूल्य (खरिद मूल्य)लाई प्रतिशेयर आम्दानीले भाग गरेर पिई निकालिन्छ । त्यसैले प्रत्येक दिनमात्र होइन प्रत्येक कारोवारको पिई फरक हुनसक्छ । पिई अनुपात वा गुना जति कम भयो त्यति राम्रो मानिने हुँदा किन्दा सदैव कम मूल्य र कम पिई कायम गर्ने प्रयास गर्नुपर्छ ।

पिईको मुख्य आधार भनेको इपिएस भएको हुँदा सबैभन्दा पहिले सही इपिएस प्राप्त गर्नुपर्दछ र सोको आधारमा कतिसम्म प्रतिफलका लागि कति जोखिम लिने सोही अनुरुपको पिई भएका कम्पनी छनौट गर्नुपर्छ । सामान्यतः कम पिई भएका कम्पनी लगानीका लागि उत्तम मानिएता पनि बढी जोखिम र उच्च प्रतिफल चाहनेहरुले व्यवसायिक विस्तार तथा भविष्यमा उच्च मुनाफाको संभावनका आधारमा बढी पिई भएका कम्पनीहरुसमेत छान्ने गरेको पाइन्छ ।

२०७५ फागुन ६ गतेको बजारमूल्यका आधारमा राष्ट्रियस्तरका विकास बैंकहरुको औसत पिई १०.३३ देखिएको छ, जुन सामान्यतः लगानीका लागि उत्तम मानिन्छ । हालको ७.९३ पिईको आधारमा लुम्बिनी लगानीका लागि सबैभन्दा पहिलो र सस्तो र १२.४९ पिई भएको मुक्तिनाथ महंगो देखिन्छ । यहाँ लुम्बिनीको पूँजी बढाउने काम नसकिएको र ओमको कारोवार रोकिएको हुँदा औसत पिई केही फरकपर्ने तर्फ ध्यानदिनु पर्छ ।

४, पुँजीकोषको अवस्था

पूँजीका रुपमा परिचालन हुनसक्ने प्राथमिक पूँजी र पूरक पूँजी सहितको कोष नै पूँजीकोष हो । यसले क– संस्थाको जोखिम वहन क्षमता, ख- व्यवसाय संचालनका लागि पुँजी पर्याप्तता, र ग– पूँजी परिचालनको अवस्थालाई जनाउँछ । हुनतः कतिपयले धेरै चुक्ता पूँजी र ठूलो पूँजीकोषलाई राम्रो मान्छन् ।

तर कुनैपनि व्यवसायमा आवश्यकता भन्दा धेरै बढी वा घटी पूँजी हानीकारक मानिन्छ । बैंक तथा वित्तिय संस्थाको हकमा कुल जोखिम भारित सम्पत्तिको आधारमा न्युनतम पुँजीकोष अनुपात वा कार (क्यापिटल एडिक्वेसी रेसियो) न्यूनतम ११ प्रतिशत हाराहारी कायम गर्नुपर्ने बाध्यात्मक व्यवस्था गरेको हुँदा १२ देखि १४ प्रतिशतको पूँजीकोषलाई स्वीकार्य अवस्था र १५ भन्दा माथिलाई अधिक पूँजी मान्न सकिन्छ ।

पूँजीकोषको अवस्थाले कम्पनीलाई थप पूँजी आवश्यक पर्ने वा नपर्ने संकेत गर्ने हुँदा लाभांसको रुपमा बोनस शेयर चाहने लगानीकर्ताले कसिलो पूँजीकोष तथा नगद चाहनेले खुकुलो (बढी) पूँजीकोष भएको कम्पनी छान्नु उपयुक्त हुन्छ ।

यस अवधिमा राष्ट्रियस्तरका विकास बैंकहरुको औसत पू्ँजीपर्याप्तता अनुपात १६.२२ देखिएको छ, जुन वित्तीय सिद्दान्तमा केही अधिक पूँजीको अवस्था देखिन्छ । पूँजी परिचालन र पूँजीकोष व्यवस्थापनका हिसावले मुक्तिनाथ सबैभन्दा प्रभावकारी र कामना सेवा कर्जा तथा ऋण प्रवाह गर्न असफल देखिन्छ । मुक्तिनाथको क्यापिटल एडिक्वेसी रेयियो १३.७८ रहँदा कामनासेवाको सबैभन्दा बढी १९.२ रहेको छ ।

५, लगानीमा प्रतिफल

लगानी निर्णय प्रभावित गर्ने अर्को प्रमुख कुरा भनेको लगानीमा प्रतिफल हो । कम्पनीले प्रत्येक आर्थिक वर्षको समाप्तिपछि संचालक समितिबाट निर्णय गरी सम्बन्धित नियामकबाट स्वीकृति लिएर साधारणसभाबाट पारित गरी मुनाफाको आधारमा लाभांसको रुपमा प्रतिफलको वितरण गर्दछ ।

सबै लगानीकर्ताले बढी भन्दा बढी लाभांस खोज्नु स्वभाविक भएतापनि कम्पनीको व्यवसायिक अवस्था र नियामकीय व्यवस्थाका आधारमा कम्पनीले बोनस शेयर र नगद लाभांस दिन्छ ।

गत आवमा राष्ट्रियस्तरका विकास बैंकहरुले औसतमा प्रति शेयर १६.८० प्रतिशत मुनाफाबाट हालसम्मको औसत ११.५५ प्रतिशतका दरले लाभांस वितरण गरेको देखिन्छ । लाभांस पनि मुक्तिनाथले सबैभन्दा बढी १९.२१ र ज्योतिले केवल ८.४० प्रतिशत दिएको देखिन्छ । देव र कामनासेवाले लाभांस घोषणा गर्नै बाँकी छ ।

थप ध्यान दिनुपर्ने कुरा चाहीँ कम्पनीले लाभांस सँधै अंकित मूल्य अर्थात् रु. १०० प्रति किताको आधारमा दिन्छ, जबकी लगानीकर्ताको लागत आइपिओमा किनेको अवस्थमा बाहेक बढी हुनसक्छ । त्यसैले लगानीकर्ताले कम्पनीको कुल शेयर र कुल लगानीको आधारमा प्राप्त कुल लाभांसबाट आफ्नो वास्तविक लाभांस दर निकाल्नुपर्छ । यसलाई डिभिडेण्ड यिल्ड समेत भनिन्छ।

उल्लिखित मुख्य सूचकहरुका अतिरिक्त अतिरिक्त क- इक्विटीमा प्रतिफल (आरओई), ख- खुद व्याज आम्दानी, ग- व्याजदर अन्तर (स्प्रेड दर) घ- निष्कृय कर्जा, ङ- निक्षेप र कर्जा तथा सापटीको आकार, च- जगेडा कोषको आकार, छ- तरलताको अवस्था जस्ता सूचांकहरुको विश्लेषण गर्दै औसत अवस्थासँग तुलना गरिन्छ ।

निचोड

अर्धवार्षिक व्यवसायिक अवस्थाले बैंकहरुले ६ महिनाको अवस्थाको आधारमा आगामी वर्षको वित्तीय अवस्था, प्रतिशेयर आय र संभावित लाभांस अनुमान गर्ने आधार दिन्छ । हालको अवस्था हेर्दा राष्ट्रियस्तरका विकास बैंकहरुले गत आवको तुलनामा उल्लेख्य प्रगतिको अपेक्षा गर्न सकिन्न ।

केही बैंकले २६ प्रतिशत मुनाफा देखिएतापनि धेरैको व्यवसायिक आवश्यकताभन्दा पूँजी बढी भएको हुँदा प्रतिशेयर आय र लाभांस क्षमता कमजोर नै देखिएको छ । हुनतः गत आवको तुलनामा निक्षेप १३.३ प्रतिशत र कर्जा तथा सापट १९.४ प्रतिशतले विस्तार गर्न सफल भएता पनि प्रतिशेयर आयमा खासै सुधार आउन सकेको देखिन्न । यस आधारमा विकास बैंकहरुले पूँजी परिचालन र मुनाफामा थप मेहनत गर्नुपर्ने देखिन्छ ।

विकास बैंकमा लगानी गर्ने लगानीकर्ताहरुका लागि प्रतिशेयर आय, पूँजी पर्याप्तता अनुपात, र खराव कर्जा अनुपातको आधारमा मुक्तिनाथ आकर्षक हुनसक्छ । तर उसको मूल्यआम्दानी अनुपात सबैभन्दा बढी रहेको छ । नेटवर्थ र पिईको आधारमा प्राथमिकतामा देखिने लुम्बिनी रोज्दा भने उसको खराव कर्जा र नियामकले तोकेको पुँजी नपुगेको अवस्थालाई ध्यान दिनुपर्छ ।

प्रतिक्रिया