तरलता अभावले अहिले बैंकिङ उद्योग तातेको छ । तरलता अभाव किन भयो भन्ने बिषयमा धेरै बिशेषज्ञहरुको धारणा आइसकेको छ । त्यसैले त्यस बिषयमा त्यति चर्चा गर्न खोजिएको छैन ।

तरलता अभाव हुँदा बैंक कर्मचारीहरुको चिन्ता बढ्छ । तनाव पनि थपिन्छ । यस सन्दर्भमा भने अहिलेसम्म खासै चर्चा गरेको पाइएको छैन ।

विगतमा भएका तरलता अभावका बेला कर्मचारीलाई कस्तो पिडा हुन्थ्यो ?आखिर त्यति बेला भएका तरलता अभावको समस्या कसरी सहज हुंदै गएका थिए ? यसै सन्दर्भ आफ्नै अनुभव यहाँ उल्लेख गर्ने जमर्को गरेको छु ।

२०६४ सालको तरलता अभाव

२०६४ साल बैशाख महिनादेखि एनआइसी बैंकको मार्केटिङ तथा ट्रान्ज्याक्सन बैंकिङ विभाग प्रमुखको जिम्मेवारी सम्हाल्ने अवसर मैले पाएँ । ट्रान्ज्याक्सन बैंकिङ विभागले कार्ड, रेमिट्यान्स, बुलियन बैंकिङ आदि पनि व्यवस्थापन गर्दथ्यो । नेपालमा पहिलो पटक सुनचाँदी आयात एनआइसी बैंकले नै गरेको थियो ।

मलाई व्याज लागत (कष्ट अफ फण्ड) घटाउने, संस्थागत निक्षेपमा रहेको अधिकेन्द्रित जोखिम घटाउने र ग्राहक संख्या बढाउने जिम्मेवारी पनि दिइएको थियो ।

ती उद्देश्य हासिल गर्नका लागि निक्षेप विविधिकरण योजना (डिपोजिट डाइभर्सिफिकेशन प्लान) बनाएर पेश गरें । स्वीकृत भयो । व्याज लागत घट्दै जान थाल्यो । अधिकेन्द्रित जोखिम कम हुँदै जान थाल्यो । ग्राहक संख्या बढ्दै जान थाल्यो । साप्ताहिकरुपमा बस्ने व्यवस्थापन समितिको बैठकमा मेरो प्रशंसा हुन थाल्यो ।

मैले प्रशंसा पाएर रमाउन भ्याइ सकेको पनि थिइन । २०६४ साल मंसिर महिनाबाट तरलता अभावको समस्या देखिन थाल्यो । अनि दुखका दिन शुरु भए । निसन्देह अन्य सहकर्मी साथीहरुमा पनि तनाव त बढ्ने नै भयो ।

यसैबीच शशिन जोशी बिदाबाट फर्कनु भयो । म हतारिदै भेट्न गए । आफ्नो पिडा सुनाए । ठूलो स्वरमा लामो हास्नु भयो । उहाँ घत् पर्दा मन खोलेर हास्नुहुन्छ ।

२०६४ साल कात्तिकसम्म १ बर्षको निक्षेप करिव बार्षिक ४ प्रतिशत व्याजदरमा पाइन्थ्यो । मंसिर महिनासम्म पुग्दा ५ प्रतिशत पुगिसकेको थियो । पुस महिनामा एउटा संस्थागत निक्षेपकर्ताले ५.१५ प्रतिशत व्याजदरमा १ वर्षका लागि निक्षेप नविकरण गर्ने भनेर लेखिसकेको पत्र फिर्ता लियो । र, ७ प्रतिशत व्याजदर पाए मात्र नविकरण गर्ने अडान लियो ।

एक पटक करारको रुप लिइसकेको सम्झौंता तोड्न मिल्दैन्थ्यो । तर, के गर्नु ग्राहक भगवान हुन् भन्नुको विकल्प थिएन साहेद त्यतिबेला । हुँदाहुँदै व्याजदरले ९ प्रतिशत पनि छोयो ।

पुसको अन्तिम हप्ता प्रमुख कार्यकारी अधिकृत शशिन जोशी २ हप्ताका लागि बार्षिक विदामा जानु भयो । त्यसै समयमा तरलता अभावको समस्या अझ असहज अवस्थामा पुग्यो ।

कर्जा निक्षेप अनुपात बढेको थियो । तरलता अनुपात धेरै तल आइसकेको थियो । मार्केटिङ व्यवस्थापन विभागको भरखर जिम्मेवारी सम्हालेको थिएँ । मैले राम्रोसँग विभाग सम्हालेर तरलता व्यवस्थापन गर्न सकिनँ भन्ने चिन्ताले सताउन थाल्यो । र, रातको निद्रा पनि हराउन थाल्यो ।

तरलता समस्या झन् चुलिदै गयो । अब कति बेला फसाद पर्ने हो भनेर फेरि निद हराउने दिन आए । संधै चिन्ताको चिन्ता नै । उक्त तरलता अभावले खास गरी वित्तीय संस्थाहरुलाई नराम्रोसँग अप्ठ्यारोमा पार्यो ।

यसैबीच शशिन जोशी बिदाबाट फर्कनु भयो । म हतारिदै भेट्न गए । आफ्नो पिडा सुनाए । ठूलो स्वरमा लामो हास्नु भयो । उहाँ घत् पर्दा मन खोलेर हास्नुहुन्छ ।

खोइ कहाँ छ तरलता समस्या भन्दै तथ्यांक प्रस्तुत गर्न थाल्नुभयो । उहाँ तथ्यांकसँग खेल्न रुचाउनु हुन्छ । खासगरी सरकारले पूँजीगत खर्च नगरेको र सरकारी ढुकुटीमा पैसा थुप्रिएकाले तरलता अभाव भएको निचोड सुनाउनु भयो । यो छोटो समयका लागि हो । आत्तिनु पर्ने छैन भनेर सम्झाउनु भयो ।

मेरो चिन्ता त्यसै कम भयो । मैले सहजता महशुस गरें । मलाई लाग्छ शशिन जोशीको मातहतमा काम गर्नेलार्ई प्रत्येक दिन केही न केही सिक्ने अवसर मिल्छ । प्रश्न सोधिसोधि समस्या समाधानका उपायहरु निकालिदिनुहुन्छ ।

पुस मसान्त २०६४ मा बाणिज्य बैंकहरुको जम्मा कर्जा लगानी २७२ अर्ब रुपैंयाँ थियो । त्यतिबेला करिव १० अर्व रुपैयाँ सरकारी ढुकुटीमा थन्किए पछि असहजता शुरु भएको थियो । २०६४ साल चैततिरबाट तरलता सहज हुँदै आयो ।

२०६६/२०६७ सालको तरलता अभाव

२०६४ सालको तरलता अभाव बैंकर्सहरुले बिर्सिसकेका थिए । रियलस्टेट कर्जामा अत्याधिक लगानी बृद्घि हुन थाल्यो । शेयर धितो कर्जा पनि निकै नै बढेको थियो । अन्य कर्जा पनि बिस्तार हुँदै गएको थियो । छोटो अवधिको सापटी लिएर लामो अवधिको लगानी पनि गरेका थिए केही बैंक तथा वित्तीय संस्थाहरुले ।

मैले २०६६ साल बैशाखमा एनआईसी बैंक छाडेर किष्ट बैंक प्रवेश गरे । यो बैंकले रियलस्टेटमा अत्याधिक लगानी गरिरहेको थियो । उक्त जोखिम न्यूनिकरण गर्न साना तथा मझौंला व्यवसाय कर्जा प्रडक्टको शुरुवात गरियो ।

पुस मसान्त २०६६ मा बाणिज्य बैंकहरुको जम्मा कर्जा लगानी ३४४ अर्ब रुपैंयाँ थियो । त्यतिवेला अन्य कारण बाहेक करिव ४० अर्व रकम बिकास खर्च समयमा नभएर सरकारी ढुकुटीमा थन्किएपछि अभाव सिर्जना भएको थियो । रियलस्टेट जस्ता क्षेत्रमा गरिएको लगानीको असर त छंदै थियो ।

तर, त्यो औंजारले काम गरेन । सबै संयन्त्र नै रियलस्टेट कर्जा प्रवाह गर्न रमाउने खालको थियो । व्यवसायिक कर्जा प्रवाह गर्दा गरिने कर्जा प्रस्ताव विश्लेषण गाह्रो हुने भएकाले यस्तो भइरहेको थियो ।

संस्थागत निक्षेपकर्तालाई भन्दा व्यक्तिगत निक्षेपकर्तालाई बढि व्याज दिएर नरनारी निक्षेप योजनाको शुरुवात गरियो । यो भन्दा अगाडि बैकिङ उद्योगमा व्यक्तिलाई बढि व्याजदर दिएर निक्षेप योजना ल्याउने खासै चलन थिएन ।

यो प्रडक्ट अत्यन्तै सफल पनि भयो । यसले किष्ट बैंकको ग्राहक संख्या बढाउन र निक्षेपमा दरिलो आधार बनाउन ठूलो भूमिका खेल्यो । यस्तै यस्तै रणनीतिका कारण २०७० सालको मध्येतिर आइपुग्दासम्म किष्ट करिव ८५ प्रतिशत खुद्रा निक्षेप हुने बैंक हुन सफल भएको थियो ।

नेपाल राष्ट्र बैंकले संस्थागत निक्षेप लिनका लागि सीमा तोके पछि भने प्रायः जसो बैंकले व्यक्तिगत निक्षेपमा बढि व्याज दिने रणनीति अपनाउन थालेका छन् ।

२०६६ सालको कात्तिकबाट नै तरलता असहज हुने संकेत देखिन थाल्यो । मंसिरसम्ममा त धान्नै नसकिने अवस्था जस्तै आइसकेको थियो । कर्जा लगानीका लागि आउने प्रस्तावको त बाढी नै थियो । रियलस्टेटले जुन सुकै समयमा समस्यामा पार्न सक्ने संकेत देखियो ।

कुनै बैंकलाई निक्षेप आवश्यक परे तरलता भएको बैंकले अर्को बैंकमा निक्षेप राखेर सहयोग गर्ने सहमति पनि भयो । बैंकहरुले निक्षेप राखेर एक अर्कालाई सघाए ।

तरलता अभावले यस पटक भयावह नै रुप लियो । राष्ट्र बैंकले निक्षेप राख्नका लागि मागेको टेण्डरमा अत्यन्तै पुरानो जोइन्ट भेन्चर बैंकले बार्षिक १४.८३ प्रतिशत व्याजदर प्रस्ताव गर्यो । र, निक्षेप पायो । त्यस पछि ब्राण्डका दृष्टिकोणबाट कमजोर अरु बैंकले निक्षेप पाउन गाह्रो हुने संकेत प्रष्टै मिल्यो ।

हामीले कर्जा प्रवाह नगर्ने रणनीति लियौं । त्यति बेला करिव ४ अर्ब रुपैयाँको कर्जा आवेदन बैंकमा आइसकेको थियो । कर्जा प्रवाह रोक्ने रणनीति नलिएको भए बैंक जुनसुकै बेला दुर्घटनामा पर्न सक्थ्यो ।

नभन्दै नेपाल राष्ट्र बैंकले २०६६ साल पुस २ गते रियलस्टेट कर्जामा २५ प्रतिशत भन्दा बढी कर्जा लगानी गर्न नपाइने निर्देशन जारी गर्यो । किष्ट बैंकको त्यतिबेला ५० प्रतिशत जति रियल स्टेटमा लगानी थियो । सबै भन्दा बढी रियलस्टेटमा लगानी भएको बैंक भनेर प्रचार हुन थाल्यो । अनि निक्षेप दिन प्रतिदिन घट्न थाल्यो ।

तरलता समस्या झन् चुलिदै गयो । अब कति बेला फसाद पर्ने हो भनेर फेरि निद हराउने दिन आए । संधै चिन्ताको चिन्ता नै । उक्त तरलता अभावले खास गरी वित्तीय संस्थाहरुलाई नराम्रोसँग अप्ठ्यारोमा पार्यो ।

अनुत्पादक क्षेत्रको लगानी पनि एउटा कारण थियो । बजेट पनि समयमा आउदैन्थ्यो । सरकारले बिकास खर्च समयमा गर्दैन्थ्यो । तर, राजश्व र कर उठाउने कार्य त यथावत नै चल्थ्यो । पैसा सरकारी ढुकुटीमा थन्किन्थ्यो । त्यसको सिधा असर बित्तीय प्रणालीमा पर्न जान्थ्यो ।

पुस मसान्त २०६६ मा बाणिज्य बैंकहरुको जम्मा कर्जा लगानी ३४४ अर्ब रुपैंयाँ थियो । त्यतिवेला अन्य कारण बाहेक करिव ४० अर्व रकम बिकास खर्च समयमा नभएर सरकारी ढुकुटीमा थन्किएपछि अभाव सिर्जना भएको थियो । रियलस्टेट जस्ता क्षेत्रमा गरिएको लगानीको असर त छंदै थियो ।

कसरी सुल्झियो २०६६/२०६७ को तरलता अभाव ?

यस पटकको तरलता अभाव लामो समयसम्म रह्यो । बैंकर्स संघको बैठकमा अत्यन्तै पुरानो एक बैंकका कार्यकारी अध्यक्षले आफ्नो ३२ बर्षे बैकिङ करिअरमा यति गाह्रो तरलता समस्या कहिल्यै नभोगेको अनुभव पनि सुनाए । त्यस्तो अनुभव सुन्दा हामी राहतको महसुस गर्दथ्यौं ।

सधै जस्तै चैत्र बैशाखतिरबाट सरकारी बिकास खर्च बढ्न थाल्यो । त्यसले केही सहजता ल्यायो । तर पूर्णतया सुल्झेन । त्यति बेला बैंकर्स संघको अध्यक्ष शशिन जोशी हुनुहुन्थ्यो । उहाँको पहलमा बैंकहरुले ‘प्यानिक’ भएर व्याजदर प्रस्ताव नगर्ने सहमति गरे ।

कुनै बैंकलाई निक्षेप आवश्यक परे तरलता भएको बैंकले अर्को बैंकमा निक्षेप राखेर सहयोग गर्ने सहमति पनि भयो । बैंकहरुले निक्षेप राखेर एक अर्कालाई सघाए । तर, अहिले ‘क’ वर्गका बैंकले अर्को बैंकमा ब्याज आउने खाता खोल्नका लागि भने नेपाल राष्ट्र बैंकले रोक लगाएको छ ।

बैंकर्स संघले समस्या समाधानका लागि गरेको अत्यन्तै राम्रो मध्येको एउटा काम थियो त्यो । प्रतिस्पर्धी मात्रै होइनौं, एक अर्काका सहयोगी पनि हौं भन्ने भावना पनि देखाए बैंकहरुले ।

नेपाल राष्ट्र बैंकले रिफाइनान्सको सुबिधा पनि दियो । त्यसले पनि केही सहजता प्रदान गर्यो ।

१५ प्रतिशतको हाराहारी पुगेको व्याजदर त्यस पछि १२ प्रतिशत भन्दा उकालो लागेन । बिस्तारै ११ प्रतिशत, १० प्रतिशत हुंदै साधारण अवस्थातिर आउन थाल्यो । २०६४ सालमा ८÷९ महिना मात्र रहेको समस्या २०६६÷२०६७ सालको तरलता अभाव झण्डै एक डेढ बर्ष रह्यो ।

‘अर्लि वार्निङ सिग्नल’

हामीकहाँ रणनीति बनाउन ताजा तथ्यांक पाइदैन । बासी तथ्यांकमा बसेर रणनीति बनाउनु पर्ने बाध्याता बैंकहरुलाई छ । कार्तिकको पहिलो हप्ता एउटा बाणिज्य बैंकले संचालक समिति र उच्च व्यवस्थापनका लागि जोखिम व्यवस्थापन सम्बन्धि कार्यशालाको आयोजना गरेको थियो । मलाई पनि कार्यपत्र प्रश्तुत गर्न बोलाईएको थियो ।

२०७३ साउनसम्मको मात्र तथ्यांक उपलव्ध थियो । तैपनि, ती तथ्यांक ‘अर्लि वार्निङ सिग्नल’ दिन काफी थिए । तपाइहरुले अति उपयुक्त समयमा यो कार्यशालाको आयोजना गर्नु भएछ भनेर बधाइ पनि दिएँ । उहाँंहरुलाई तथ्यांक प्रश्तुत गर्दै तरलता अभाव हुने संकेत देखिएको बताएँ ।

बणिज्य बैंकहरुको मात्र २०६९ आषाढमा ३४.५० प्रतिशत भएको तरलता अनुपात निरन्तर घट्दै २०७० आषाढमा ३२.७० प्रतिशत, २०७१ आषाढमा ३२.४८ प्रतिशत, २०७२ आषाढमा ३०.२० प्रतिशत, २०७३ आषाढमा २७.६१ प्रतिशतमा आइसकेको थियो ।

साउन २०७३ मा त झन् यो अनुपात २४.५८ प्रतिशतमा झरि सकेको थियो । यद्यपि बिकास बैंक र फाइनान्स कम्पनीहरुको तरलता अनुपात भने यो भन्दा बढि थियो । यो अनुपात नेपाल राष्ट्र बैंकले भनेको २० प्रतिशत भन्दा माथि नै थियो । तर, बोर्डर लाइनतिर लाग्दै थियो तरलता अनुपात ।

कर्जा–पूँजी तथा निक्षेप अनुपातले ७७ प्रतिशत छुनै आँटिसकेको थियो । सोधनान्तरको अवस्था नकरात्मक थियो । विप्रेषण गत बर्षको सोही अबधिको तुलनामा २.५ प्रतिशतले घटेको थियो ।

तर, अचम्म बैंकहरुले सस्तो ब्याजदरका कर्जा योजनाहरु भने बजारमा ल्याइरहेका थिए । यी ‘अर्लि वार्निङ सिग्नल’सँग बैंकले सार्बजनिक गरेका योजना भने मेल खाइरहेका थिएनन् ।

केन्द्रीय बैंकको औंजार र बैंकहरुको तर्साहट

२०६६/०६७ सालको तरलता अभाव पछि नेपाल राष्ट्र बैंकले कर्जा–पूंजी तथा निक्षेप अनुपात ८० प्रतिशत नघाउन नहुने र तरलता अनुपात २० प्रतिशत घटाउन नहुने निर्देशन जारी गर्यो । बजेट पनि समयमा आउन थाल्यो ।

नेपाल राष्ट्र बैंकले प्रयोग गरेका यी २ औंजारले फेरि तरलता अभावको अवस्था आउदैन भन्ने थियो । तर, पर्याप्त भएन । बजेट समयमा आएर मात्र पनि नपुग्ने रहेछ । यस पटकको तरलता अभावले यस्तै संकेत दियो ।

सरकारले ठूलो बजेट ल्यायो । बैंकले त्यसरी नै व्यवसाय बिस्तारको रणनीति बनाए । सरकारले राजश्व बजेट अनुसार नै उठायो । अन्य तरलतालाई असर पर्ने कारण बाहेक बैंकिङ प्रणालीको पैसा सरकारी ढुकुटीमा थन्कियो । यसो भए पछि बित्तीय प्रणालीमा असर त पर्ने नै भयो । अनि कहाँ काम गर्छ नेपाल राष्ट्र बैंकले प्रयोग गरेका औंजारले मात्र ? कहाँ काम गर्छ बैंकले बनाएका रणनीतिले ?

अहिले २०६६/०६७ तिरको जस्तो तरलता अनुपात १५ तिर झरेको पनि होइन । कर्जा निक्षेप अनुपात १०० प्रतिशत नाघेको पनि होइन ।

पहिले जस्तो छोटो समयको अन्तर बैंक सापटी लिएर दीर्घकालिन लगानी गरेको पनि होइन । अहिले अन्तर बैंक सापटी ७ दिनलाई मात्र लिन पाइने व्यवस्था राष्ट्र बैंकले गरिसकेको पनि छ ।

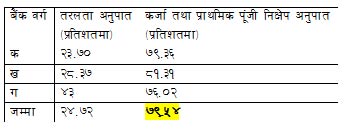

बैंकहरुसँग तरलता भएको देखिन्छ । तल प्रस्तुत गरिएको मंसिर मसान्तसम्मको तथ्यांक (करिव डेढ महिना पुरानो हो, तर संकेत दिनलाई काफी छ) ले प्रष्ट पार्दछ ।

बैंक वर्ग तरलता अनुपात (प्रतिशतमा) कर्जा तथा प्राथमिक पूंजी निक्षेप अनुपात (प्रतिशतमा)

तरलता अनुपात २० प्रतिशत भन्दा तल आए पनि कारबाहीमा परिन्छ । कर्जा तथा प्राथमिक पूंजी निक्षेप अनुपात ८० प्रतिशत नाघे पनि कार्वाहीमा परिन्छ । त्यसैबाट बच्नका लागि बैंकहरु अत्तालिएका हुनकि जस्तो संकेत गर्छ ।

तर, सतहमा टिप्पणी गर्नेहरुले बित्तीय प्रणाली गम्भिर दुर्घटनामा पर्दैछ भनिदिन्छन् । उपचारत्मक कदम नचाल्ने हो भने त नराम्रो असर पनि पार्न सक्छ । सुधार गर्न लागे डरलाग्दो अवस्थाको संकेत गर्दैन उपलब्ध तथ्यांकले ।

कहाँ मिलेन त तारतम्य ?

२०७३ असार मसान्तमा जम्मा २,१०७ अर्ब रुपैयाँ निक्षेप थियो । यो २०७३ मंसिर मसान्तमा २,१७८ अर्ब रुपैयाँ पुग्यो । प्राथमिक पंूजीकोष २१५ अर्वबाट बढेर २६३ अर्ब रुपैंया पुग्यो । तर, कर्जा भने १,६६९ रुपैयाँबाट बढेर १,८२७ अर्ब पुग्यो ।

यसरी जम्मा ११९ अर्ब रुपैयाँको श्रोत परिचालन हुंदा कर्जा वृद्घि भने १५८ अर्वले बढ्न पुग्यो । त्यस माथि करिब सवा २ खर्ब सरकारी ढुकुटीमा बिकास खर्च नभइ बसे पछि व्यालेन्स नमिल्नु स्वभाविकै हो ।

बैंकहरुको ओभररियाक्ट

२०७३ कात्तिकको मध्येतिरबाट तरलता अभावका संकेतहरु बजारले नै अनुभव गर्न थाल्यो । यो छोटो अवधिका लागि हो भन्दै बैंकहरुले कल खातामा व्याजदर बढाउन थाले । १२० दिन, १११ दिन, ९० दिने आदि भन्दै निक्षेप योजना सार्वजनिक गर्न थाले ।

संस्थागत निक्षेपमा पनि एकले भन्दा अर्कोले बढि व्याजदर प्रदान गर्दै निक्षेप तान्न थाले । कमसेकम १ वर्षका लागि भनेर योजना सार्बजनिक गरे पनि हुन्थ्यो । त्यो भएको देखिएन ।

आखिर एउटा बैंकमा भएको पैसा अर्को बैंकमा जांदैमा त समग्रमा समस्या समाधान हुंदैन । कि जनताले घरमा राखेको पैसा बैंकसम्म ल्याउन सक्नु पर्यो, कि विदेशबाट पैसा देशमा भित्रिनु पर्यो । कि सरकारी ढुकुटीको पैसा बैंकिङ प्रणालीमा आउनु पर्यो । त्यस्ता क्रियाकलाप त पर्याप्त भएका थिएनन् ।

एउटाको निक्षेप अर्कोले तान्दा त झन् लुछाचुंडीको अवस्था सिर्जना हुने भयो । अनि वास्तवमा भएको समस्या भन्दा पनि ठूलो देखिन गयो । अहिले भएको पनि त्यही हो ।

र, अन्त्यमा

१४/१५ प्रतिशत व्याज व्यक्तिगत निक्षेपकर्तालाई दिए समस्या समाधान हुने विचार पनि आएका छन् । बैंकहरुले अनुत्पादक क्षेत्रमा कर्जा बढाएका कारण यो अवस्था सिर्जना भएको भन्ने धारणा पनि आएका छन् ।

सरकारले बिकास खर्च नगरेका कारण तरलता अभाव भएको निचोड पनि सुनाउने गरेको समाचार आइरहेका छन् । पूँजी वृद्घि पछि पहिलेकै अनुपातमा लाभांश वितरण गर्नुपर्ने चापका कारण बैंकहरुले आक्रामक कर्जा बिस्तार गरेका कारण सिर्जिएको समस्या हो भन्ने पनि कुरा आइरहेका छन् ।

कारण पक्कै एउटा होइन । धेरै कारणहरुले सिर्जित अवस्था हो यो । त्यसैले उपचार पनि एक ठाउंमा मात्र गरेर पुग्दैन । एकले अर्कोलाई औंला ठडाएर पनि समस्या समाधान हुने होइन । इगो लिने समय पनि होइन । यो संकट होइन । अभाव मात्र हो । त्यसैले ‘प्यानिक’ हुने बेला पनि होइन ।

अहिले ताजा तथ्यांक लिएर अध्ययन गरौं । समस्या कहाँनिर छ पत्ता लगाऔं । सबै सम्बद्घ पक्षले आफ्नो तर्फबाट चाल्नुपर्ने कदम जति सक्दो चांडो चालौं । पहिलो कदमको रुपमा २०६६/०६७ सालतिर जस्तै बैंकहरु एक भएर एकले अर्कालाई सहयोग गरेर अघि बढे झन् राम्रो । समस्या समाधान भइहाल्छ ।

प्रतिक्रिया