अर्थशास्त्रमा पुँजीको प्रतिफलका रुपमा पारिभाषित ब्याजदरलाई बैंकिङमा पनि निक्षेप संकलन गर्दा निक्षेपकर्तालाई दिने तथा कर्जा परिचालन गर्दा ऋणीबाट लिने मूल्यका रुपमा नै प्रयोग गर्ने गरिन्छ । बैंकले बजारमा अधिक वित्तीय तरलता रहँदा निक्षेप तथा कर्जाका ब्याजदरमा कटौती गर्छ भने बजारमा वित्तीय तरलताको संकुचन हुँदा स्वाभाविक रुपमा निक्षेप तथा कर्जाका ब्याजदर बढाउँछ ।

निक्षेपमा अधिक ब्याजदर प्रदान गर्दा प्रतिफलमा संवैदनशील ग्राहक आकर्षित हुन्छन्, जसबाट लागतमा वृद्धि हुने, निक्षेपकर्ताप्रतिको धारणमा अस्थिरता आउने अनि समग्र निक्षेप मिश्रणमा क्रमिक रुपमा असन्तुलन देखिन सक्छ भने बैंक तथा वित्तीय संस्थाहरुको कर्जा परिचालन तथा निक्षेप संकलनको तत्कालीन आन्तरिक रणनीतिले समेत ब्याजदर निर्धारणमा निरन्तर दबाब सिर्जना गराइरहेको हुन्छ । बैंकहरुका ब्याजदरसम्बन्धी क्रियाकलापले निक्षेपकर्ताको हित संरक्षणमा समेत प्रतिकूलता देखिन सक्ने सम्भावनाको आकलन गर्दै नियामक निकायले पनि विभिन्न तरिकाबाट यसलाई अनवरत नियमन तथा सूक्ष्म अध्ययनसमेत गरिरहेको हुन्छ ।

बैंक तथा वित्तीय संस्थाहरुको निक्षेप मौज्दातको आकारका आधारमा सम्बन्धित संस्थाप्रति निक्षेपकर्ताको विश्वाससमेत प्रतिबिम्बित हुने गर्छ । यसै सन्दर्भमा निक्षेपकर्ताले बैंक तथा वित्तीय संस्थामा खाता खोल्दा वा निक्षेप राख्दा प्रत्यक्ष एवं परोक्ष रुपमा प्रभाव पार्न सक्ने सम्भावित मनोविज्ञानको चर्चा गर्ने प्रयास गरिएको छ ।

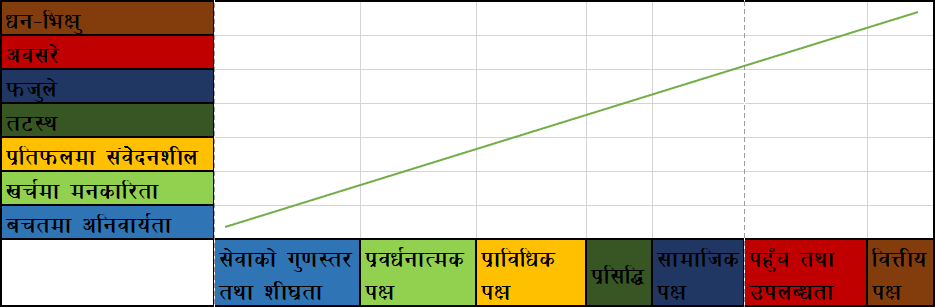

बचतमा अनिवार्यता

भविष्यमा कुनै प्रयोजन भए पनि नभए पनि अनिवार्य रुपमा बचत गरिरहने बानी (स्वभाव) भएका निक्षेपकर्तालाई प्रायः यो वर्गमा राख्न सकिन्छ । जीवनमा सुरक्षित हुने आधार भनेको बचत नै हो भन्ने सोच राख्ने हुनाले कन्जुसीपन हावी हुँदा यस्ता प्रवृत्तिका मानिससँग प्रायः अन्य मानिसले मितव्ययिताका सल्लाह लिन आउने गर्छन् । पैसा खर्च हुने डरले मानिसहरु जीवनमा आफ्ना इच्छा आकांक्षालाई समेत पूरा नगर्ने हुनाले यस्ता मानिसको बचत स्थिर प्रकारको हुन्छ भने यस्ता प्रकृतिका निक्षेपकर्ताको निक्षेप प्रायः बढी प्रतिफलभन्दा पनि कम जोखिमको अनुभूति हुने बैंक तथा वित्तीय संस्थाहरुमा आकर्षित हुन सक्छ ।

खर्चमा मनकारिता

आवश्यकता नै नभए पनि खर्च गर्ने, इष्टमित्र साथीभाइहरुलाई बारम्बार भेट्ने, यात्रा गरिरहने, प्रयोजनबिना नै भोजभतेर गर्ने, मानसिक दबाब कम गर्नसमेत किनमेल वा खर्च गरेर आफूलाई हल्का राख्न खोज्ने, ऋणमा चुर्लम्म हुँदासमेत आफ्नो खर्चमा नियन्त्रण गर्न नसक्ने वा लुकीछिपी भए पनि खर्च गरिरहने स्वभावका मानिसलाई यस वर्गमा गणना गर्न सकिन्छ । यस्ता प्रकारका मानिसले प्रतिफल, सुरक्षाभन्दा पनि कारोबारगत सहजताका आधारमा बैंकमा निक्षेप गर्ने प्रवृत्ति देखाउन सक्ने हुनाले प्रायः नवप्रर्वतनमा केन्द्रित वा सेवा तथा सुविधाको सहजतामा आफ्ना गतिविधि केन्द्रित गर्ने बैंक तथा वित्तीय संस्था यस्ता निक्षेपकर्ताको आकर्षण हुन सक्छन् ।

प्रतिफलमा संवेदनशीलता

सम्पूर्ण खुसीको साँचो नै आम्दानी हो भनेर सोच्ने, आफ्नो ऊर्जाको सदुपयोग सदैव कमाइका स्रोत पहिचान, विश्लेषण र लगानीमा लगाउने, पैसा कमाएको अरुले प्रशंसा गर्दा आनन्द लिने तर कमाइको पछि लाग्दा अन्य कुरामा ध्यान पुर्याउनै नसक्ने जस्ता विशेषता यस्ता प्रकारका निक्षेपकर्तामा रहन सक्छन्, जसलाई अन्य कुराले भन्दा पनि अधिक प्रतिफलले सदैव ध्यानाकर्षण गर्ने गर्छ । यस्ता निक्षेपकर्ताहरु ब्याजदरमा अत्यन्तै संवेदनशील रहन सक्ने हुँदा बैंक तथा वित्तीय संस्थाहरुले यस्ता निक्षेपकर्ताहरुलाई जोगाई राख्नका लागि धेरै प्रयत्न गर्नु पर्ने तथा निक्षेपको पोर्टफोलियो निरन्तर अस्थिर भै रहने जस्ता प्रवृत्तिहरु सामना गर्नु पर्ने हुन सक्छ ।

तटस्थ मनोवृत्ति

पैसाको बारेमा सोच्दै नसोच्ने, पैसा राम्रो हैन भन्ने सोचसम्म राख्न सक्ने, जीवनका महत्वपूर्ण निणर्यहरुलाई पैसाले प्रभाव पार्नु हुदैन भन्ने सोच राख्ने, कामचलाउ मात्राको पैसा भए पनि रमाउन सक्ने तर पारिवारिक वा सामाजिक वित्तीय जिम्मेवारी लिन नसक्ने स्वभाव यस वर्गका निक्षेपकर्ताहरुमा रहने हुँदा बैंक तथा वित्तीय संस्थाहरुमा कारोबारको सहजता तथा निकटता जस्ता पक्षले यस्ता व्यक्तिलाई आकर्षित गर्न सक्छन् । जसले गर्दा अनौपचारिक वा औपचारिक दुवै प्रकारका वित्तीय संयन्त्रमा यस्ता व्यक्तिको कारोबार रहन सक्छ ।

फजुले प्रवृत्ति

कडा मेहनतका साथ धन आर्जन गरी बचत गर्ने अनि कम महत्वपूर्ण क्रियाकलापमा खर्च गरि बचत तुरुन्तै सिध्याइदिने, खर्चमा नियन्त्रण गर्न नसक्ने, बचत तुरुन्तै खर्च हुँदा भावनात्मक खिन्नताबाट गुज्रिरहने जस्ता प्रवृत्ति यस प्रकारका निक्षेपकर्तामा रहन सक्छन् । यस्ता व्यक्तिले सदैव बचतमा अनिवार्यता र खर्चमा मनकारिताका प्रवृत्तिको ठिमाहा व्यवहार गर्ने गर्छन् । यस्ता निक्षेपकर्ताको प्राथामिकतामा प्रायः कारोबारमा सहजता प्रदान गर्ने बैंक तथा वित्तीय संस्था पर्न सक्छन् ।

अवसरे प्रवृत्ति

एकैछिनको जोखिम तथा आम्दानीले सदैव रोमाञ्चित हुने, दिक्दारीबाट छुट्कारा पाउन पनि पैसा खर्च गर्ने, आम्दानी र खर्चको तलमेल मिल्दासम्म सबै ठिकै रहे पनि आम्दानी कम हुँदा ऋण लिएर पनि खर्च गर्ने प्रवृत्ति रहँदा भयावह परिणामसम्म निम्तिन सक्छ । यस्ता व्यक्तिले सदैव प्रतिफलमा संवेदनशीलता र खर्चमा मनकारिताका ठिमाहा व्यवहार गर्न सक्छन् । यिनीहरुलाई प्रतिफल तथा सुविधा दुवैले उत्तिकै लोभ्याउने हुँदा आकर्षक ब्याजदरसहितका सेवा तथा सुविधा दिने बैंक तथा वित्तीय संस्थाप्रति यस्ता प्रवृत्तिका निक्षेपकर्ताको लगाव हुनसक्छ ।

धन-भिक्षु

जतिसुकै पैसा भए पनि खर्च हुन्छ कि भनेर हमेसा डराउने, वित्तीय रुपमा स्वतन्त्र हुन नसक्ने, सधैं पैसा भएन भने उत्पन्न हुन सक्ने समस्याको आकलन गर्दै डराइ रहने प्रवृत्ति यस वर्गमा रहेका निक्षेपकर्तामा देखिन्छ । जसको कारणले यस्ता निक्षेपकर्ताले आफ्नो बचत सुरक्षित तवरबाट राख्न रुचाउँछन्, जसबाट बजारमा प्रतिफलभन्दा पनि सुरक्षाका आधारमा आफूलाई स्थापित गरेका बैंक तथा वित्तीय संस्थामा यिनीहरुको आकर्षक बढी हुनसक्छ ।

परिस्थितिजन्य अवस्थाहरु, रहनसहन, समुदाय, चाडपर्वहरु, भविष्यको अपेक्षा, उमेर, वित्तीय तथा अन्य साक्षरताको स्थिति, प्राविधिक विकास, वित्तीय साक्षरताको अवस्थालगायत विविध कारकहरुको प्रभावले प्राकृतिक निक्षेपकर्ताहरुमा एउटै समयमा पनि फरक-फरक प्रवृत्ति देखापर्न भने सक्छ । अप्राकृतिक निक्षेपकर्ताहरुमा पनि यस्ता मनोवृत्ति देखा पर्नसक्ने भए पनि संस्थाहरुको आन्तरिक नीति-नियम, वित्तीय प्रभावकारिताका निदृष्ट लक्ष्यहरुका कारणले सोही अनुरुपका प्रवृत्ति देखिने हुन्छ ।

वर्तमान समयमा बैंक तथा वित्तीय संस्थाहरुले प्रकाशित गरेको वित्तीय विवरणहरु तथा तत्कालीन समयमा कार्यान्वयनमा रहेका ब्याजदरहरु केलाउँदा पनि हामीले माथिका मनोविज्ञान छर्लंगै बुझ्न सक्छौं । उच्च ब्याजदर प्रस्ताव गर्ने बैंकहरुमा प्रायः मुद्दती निक्षेपको आकर्षक अधिक हुनु, ब्याज ठिकठाकै हुने संस्थाहरुमा अन्य प्रकृतिका निक्षेपकर्ताको आकर्षण अधिक हुनु, सारै उच्च ब्याज दिँदा पनि कति संस्थाहरुले अपेक्षित निक्षेप संकलन गर्न नसक्दा कर्जा-निक्षेप अनुपातको नियामकीय मापदण्डमा निरन्तर वित्तीय-घर्षण पैदा भइरहनु आदि जस्ता तथ्यांकीय उपजहरुलाई यस्तै मनोविज्ञानका कारकका रुपमा लिन सकिन्छ ।

त्यसैले ब्याजदरलाई मात्रै निक्षेपकर्ता आकर्षकको केन्द्रबिन्दु बनाउने रणनीतिले निक्षेप संकलनमा तीव्रता आउँछ भन्ने परम्परागत सोचलाई अब क्रमिकरुपमा परिवर्तन गर्दै निक्षेपकर्ताका मनोविज्ञानको अध्ययन गर्दै निक्षेपकर्ताले बैंक चयन गर्दा प्रभाव पार्न सक्ने निम्नबमोजिमका सम्भावित निर्धारकलाई समय-सापेक्ष सम्बोधन गर्दै उपयुक्त कार्ययोजना बनाउन सक्दा मात्रै निक्षेप संकलनमा प्रभावकारिता आउने देखिन्छ ।

सेवाको गुणस्तर तथा शीघ्रता

बैंकहरुले आफ्ना शाखा वा संयन्त्रबाट सेवा प्रवाह गर्दा देखाउने तत्परता तथा तदारुकताका आधारमा ग्राहकले गर्ने अनुभूतिलाई यस शीर्षकअन्तर्गत विश्लेषण गर्न सकिन्छ । ग्राहकलाई प्रदान गर्न सकिने सेवाका गुणस्तर तथा चुस्तताका विविध आयाम हुनसक्ने भए पनि ग्राहकको अनुभूतिलाई प्रत्यक्ष प्रभाव पार्न सक्ने केही गतिविधि यसप्रकार हुन सक्छन्:

– कर्मचारीको व्यवहार एवं शिष्टता

– न्यून पर्खाइ समय तथा न्यून सेवा प्रवाह समय

– प्रभावकारी सेवा प्रवाह एवं जिज्ञासा सम्बोधनमा शीघ्रता

– सेवा प्रवाहको स्पष्ट कार्यतालिका तथा अकस्मिकतामा आधारित लचकता

– सेवामा शुद्धता एवं प्रतिबद्धता

– उपर्युक्त पार्किङ स्थल, सेवा प्रवाह तथा पर्खने स्थान

– खाता खोल्दाको सहजता तथा ग्राहकमैत्री सेवा प्रवाह

– खानेपानी, शौचालयसहितको स्वस्थ्य तथा स्वच्छ कार्यस्थल

अनुभूतिजन्य कुराहरुको सूची अनन्त हुने भए पनि कम्तीमा माथिका कुरामा ध्यान दिई आवश्यक सुधार गर्न सक्दै सेवाको गुणस्तर तथा शीघ्रताजन्य निर्धारकमा सकारात्मक प्रभाव सिर्जना गराउन भने सकिन्छ ।

प्रवर्धनात्मक पक्ष

बैंक तथा वित्तीय संस्थाहरुले आफ्ना सम्भावित ग्राहकसम्म सूचना प्रवाह गर्दा प्रयोग गर्ने विभिन्न पक्षहरुलाई यसअन्तर्गत राख्न सकिन्छ । प्रवर्धनात्मक क्रियाकलापहरुको सूची संस्थाअनुसार लामो हुने भए पनि प्रायः निम्नप्रकारका क्रियाकलाप प्रचलनमा रहेको भेटिन्छः

– लोकप्रिय सञ्चारका माध्यमहरु जस्तै: रेडियो, टिभी, पत्रपत्रिका, अनलाइन सञ्चारमाध्यम

– बैंकका कर्मचारी, सेयर होल्डर तथा सन्तुष्ट ग्राहकको व्यक्तिगत पहुँच

बैंक तथा वित्तीय संस्थाहरुले आफ्नो बजेट तथा केन्द्रले विकास गरेको लागत, तालिका एवं भाषाका आधारमा प्रवर्धनात्मक क्रियाकलापहरु कार्यान्वयनमा ल्याउँदा सम्पूर्ण लक्षित वर्गमा एउटै प्रभाव सिर्जना नहुन सक्ने भएकोले स्थानीय सम्भानाहरुलाई समेत ध्यानमा राखी प्रवर्धन गर्न सक्दा प्रभावकारिता बढ्न सक्छ, जसमा लक्षित वर्ग तथा चयन गरिएको सञ्चार माध्यम तथा विषयवस्तुको उपर्युक्त तालमेल मिल्नु पनि अत्यन्तै जरुरी हुन्छ ।

प्राविधिक पक्ष

बैंक तथा वित्तीय संस्थाहरुले आफ्ना लक्षित ग्राहकलाई प्रस्ताव गर्ने योजना, कार्यपद्धति तथा त्यसमा रहेका ग्राहकमैत्री प्राविधिक नवप्रर्वतनहरुलाई यस शीर्षकअन्तर्गत विश्लेषण गर्न सकिन्छ, जसमध्येका केही प्रमुख पक्ष यसप्रकार हुन सक्छन्ः

– पछिल्ला प्राविधिक नवप्रवर्तनमा आधारित कार्यपद्धति

– नवप्रवर्तन तथा विद्युतीय भुक्तानीमा आधारित सेवा तथा सुविधाको उपलब्धता

चलनचल्तीमा रहेका विभिन्न पक्षलाई प्रतिस्थापन गर्ने वा फरक प्रकारको सञ्चालन संयन्त्र विकास गर्ने प्रवृत्ति नवप्रर्वतनमा रहने हुँदा सदैव अन्यौल एवं त्रास पैदा भइरहेको हुनसक्छ । यस्तो त्रासको बेग सहरमा कम र दूरदराजमा ज्यादा हुने हुँदा समुदायमा आधारित वित्तीय साक्षरताका कार्यक्रम तथा क्रियाकलाप सञ्चालन गरी यस्ता प्रकारका निर्धारकमा क्रमिक सहजता ल्याउन सकिन्छ ।

बैंक तथा वित्तीय संस्थाहरुको प्रसिद्धि

बैंक तथा वित्तीय संस्थाहरुको लक्षित बजारमा रहेको ख्यातिलाई यसअन्तर्गत विश्लेषण गर्न सकिन्छ, जसमध्येका केही प्रमुख पक्ष यस्ता हुनसक्छन्ः

– ग्राहकबीच लोकप्रियता

– विगतको कार्यसम्पादन तथा अनुभव

– व्यावसायिक सबलता

निर्दिष्ट सूचना प्रकाशनमा पारदर्शिता, अफवाह तथा नकारात्मक सूचनाको समयसापेक्ष प्रस्टीकरण, निष्ठावान ग्राहक विकासमा जोड, व्यावसायिक विश्वास एवं पारदर्शिताको विकास जस्ता पक्षमा बैंक वित्तीय संस्थाले ध्यान दिँदा क्रमिक रुपमा प्रभावकारिता हासिल हुने देखिन्छ ।

सामाजिक पक्ष

बैंक तथा वित्तीय संस्थाहरुले निर्दिष्ट लक्ष्यअनुरुप व्यावसायिक क्रियाकलाप सञ्चालन गर्ने भए पनि एक सामाजिक इकाइका रुपमा आ-आफ्नो सञ्चालन क्षेत्रभित्र रहने हुनाले सोही अनुरुप आफ्ना सेवा तथा सुविधालाई विकास, विस्तार एवं कार्यान्वयन गर्नुपर्ने हुन्छ । समुदायमा आधारित ग्राहक बैंकमा अकर्षित हुने विभिन्न कारणमध्ये केही प्रमुख प्रवृत्ति यसप्रकार हुन सक्छन्:

– परिवार तथा साथीभाइद्वारा प्रस्तावित

– कर्मचारी, व्यवस्थापन तथा लगानीकर्तासँगको परिचितता

– स्थानीय कर्मचारीको आपूर्ति एवं प्रभाव

– बैंकका सामाजिक क्रियाकलापमा संलग्नता

ग्राहकहरुको सन्तुष्टिलाई अधिकीकरणको प्रयत्न गर्ने, कर्मचारीमा ग्राहकमैत्री संस्कृतिको विकास, समुदायमा आधारित बैंकिङ पद्धति अवलम्बन आदि जस्ता पक्षहरुमा सक्रियता देखाउँदा यस्ता निर्धारकमाथि क्रमिक रुपमा प्रभावकारिता हासिल गर्न सकिने देखिन्छ ।

पहुँच तथा उपलब्धता

बैंक तथा वित्तीय संस्थाले व्यवसाय विस्तारका क्रममा आफ्ना सञ्जाल विस्तार गर्दा विभिन्न किसिमका प्रारम्भिक अध्ययन गरेका हुन्छन् । जसको एकरुपताका लागि नियामक निकायले पनि केही नीतिगत मार्गदर्शनसमेत गरेको हुन्छ । सञ्जाल विस्तारका क्रममा सम्भाव्य बनेका स्थल क्रमिक रुपमा बस्ती विस्तार हुँदै जाँदा फरक प्रकारका सम्भावनासमेत निरन्तर सिर्जना भइरहेका हुनसक्छन् । यस शीर्षकअन्तर्गत उल्लेखनीय भूमिका खेल्ने केही प्रमुख घटक यस्ता हुन सक्छन्ः

– ग्राहकमैत्री सेवास्थल

– लक्षित ग्राहक र शाखाको निकटता

– आवश्यक सेवा सुविधाको उपलब्धता

स्थलगत सहजताका आधारमा सेवा सञ्चालनस्थल चयन, उमेरगत तथा अशक्तताका आधारमा सेवा स्थलको विकास, लक्षित ग्राहक वर्गसँग दूरीगत वा क्रियाकलापगत निकटता कायम, लक्षित समुदाय केन्द्रित सेवा तथा सुविधाको उपलब्धता आदि जस्ता पक्षमा ध्यान दिन सक्ने हो भने पहुँचगत वा उपलब्धतामा आधारित निर्धारकमाथि क्रमिक रुपमा प्रभावकारिता हासिल गर्न सकिने हुन्छ ।

वित्तीय पक्ष

बैंक तथा वित्तीय संस्थाहरुको उपस्थिति बाक्लिँदै जाँदा ग्राहकले विविध वित्तीय पक्षमा आफूलाई अनुकूल हुने हिसाबले सेवा तथा सुविधा उपलब्ध होस् भन्ने कुराको अपेक्षा गरिरहेका हुन्छन् । सामान्यत: ग्राहकको नजरबाट आफ्नो सुविधा अधिकीकरणका लागि अपेक्षित पक्ष यस्ता हुन सक्छन्ः

– सुरक्षाको प्रत्याभूति

– कम वित्तीय लागत

– अधिक वित्तीय प्रतिफल

– लागत एक, प्रतिफल अनेक

बैंक तथा वित्तीय संस्थाहरुले आफ्ना सेवा तथा सुविधामा विभिन्न किसिमका आकर्षक जस्तै: बीमा, लकर सुविधा, विशेष सेवा, जन्मदिन वा अन्य विशेष दिनहरुमा शुभकामना प्रदान गर्ने, प्रचलित ब्याजदर कायम गरिदिने, एउटै सेवा लिँदा पनि धेरै सुविधा लिन सक्ने आदि विविध रणनीतिहरुको समयसापेक्ष कार्यान्वयनसँगै यसप्रकारका निर्धारकमाथि प्रभावकारिता हासिल हुन सक्छ ।

बैंकहरुले ब्याजदरमा देखाएको आक्रमकताले केबल प्रतिफलसँग संवेदनशील कमाउ प्रवृत्तिका निक्षेपकर्ताको ध्यानाकर्षण गराउँदा अन्य प्रवृत्ति ओझेलमा परिरहेका पनि हुन सक्छन् । त्यसैले हरेक प्रवृत्तिको मनोविज्ञान तथा निर्धारकको सूक्ष्म विश्लेषण मात्रै निक्षेपकर्ताले बैंकमा खाता खोल्ने वा सम्बन्ध स्थापित गर्ने भएकाले निक्षेप योजना विकास गर्दा निम्नानुसारको अन्तर्क्रियामा ध्यान दिनु अत्यन्तै आवश्यक देखिन्छ:

चालु आर्थिक वर्षको पहिलो महिनामा विप्रेषण (रेमिट्यान्स) आप्रवाह नेपाली रुपैयाँमा २५.८ प्रतिशतले र अमेरिकी डलरमा २१.५ प्रतिशतले बढ्नु तथा यसै अवधिमा बैंक तथा वित्तीय संस्थाहरूमा रहेको निक्षेप १३३ अर्ब २४ करोड (२.३ प्रतिशत) ले घट्नु जस्ता तथ्यांकीय उपलब्धिका कारक पनि पक्कै उल्लिखित मनोविज्ञानका निर्धारक नै हुन् । त्यसैले अबका दिनमा ब्याजदरमा आधारित मूल्ययुद्धका आवृत्तिहरु बढाउनुभन्दा पनि लक्षित बजारको मनोविज्ञानका तथा सम्भावित निर्धारकका आधारमा रणनीति विकास गरी कार्यान्वयन गर्न सक्दा मात्रै बैंक तथा वित्तीय संस्थाहरुको निक्षेप संकलनमा प्रभावकारिता हासिल हुने देखिन्छ ।

(उल्लिखित विचार लेखकका निजी भएकाले आबद्ध संस्थाको प्रतिनिधित्व गर्दैनन् ।)

प्रतिक्रिया