प्रचलित कानुनले नेपाल राष्ट्र बैंकलाई बैंक तथा वित्तीय संस्थाहरुको हकमा इजाजत पत्र जारी गर्ने; काम-कारबाहीका सम्बन्धमा नियमन, निर्देशन, आवधिक सुपरिवेक्षण तथा अनुगमन गर्ने र कुनै संस्था विविध कारणले आवश्यक छैन भन्ने निष्कर्षमा पुगे इजाजत पत्र खारेजीसमेत गर्न सक्ने अधिकार प्रदान गरेको छ । यिनै कारणले राष्ट्र बैंकलाई बैंकिङ क्षेत्रको ब्रह्मा, विष्णु र महेश्वरसमेत भनिन्छ ।

राष्ट्र बैंकले सामान्यत: वर्षमा एकचोटि बैंकहरुको स्थलगत निरीक्षण गर्छ। निरीक्षणका क्रममा नीतिगत विषयका अलावा कार्यसम्पादन प्रणाली, ग्राहकका फाइल, ग्राहकका उद्योगधन्दा, ग्राहक सेवा, नीतिनियमको पालनाको स्तर, संस्थागत सुशासन आदि विषयको अध्ययन गर्छ । स्थलगत निरीक्षणका अलावा बैंकहरुले आवधिक (दैनिक, पाक्षिक, मासिक, त्रैमासिक, वार्षिक आदि) रुपमा पेस गरेका विभिन्न विवरणको पनि राष्ट्र बैंकले अध्ययन गरिरहेको हुन्छ ।

मानिसले नै गल्ती गर्छ (To err is human) भनेझैं गल्ती/कमजोरी नहुने सायद कुनै संस्था पनि हुँदैन होला । स्ट्यान्डर्ड चार्टर्ड बैंक नेपालकै कुरा गरौं न ! उक्त संस्थाले राष्ट्र बैंकका अलावा आफ्नो मातृसंस्था (प्यारेन्ट कम्पनी)को नियम पनि पालना गर्नुपर्छ। अन्तर्राष्ट्रिय बैंक भएकाले उसको प्यारेन्ट कम्पनीको नियम सामान्यत: नेपाल राष्ट्र बैंकको भन्दा बढी कडा छ भनेर ठानिन्छ । त्यस्तो कडा नियममा काम गर्ने बैंकको जोखिम व्यवस्थापन राष्ट्र बैंकले अपेक्षा गरेको भन्दा निकै माथि हुनुपर्छ भनेर हामीलाई लाग्छ तर राष्ट्र बैकले उसको पनि केही गल्ती/कमजोरी फेला पारेको देखिन्छ । अरुको त कुरै छोडौं, स्थापना गर्न न्यूनतम २० अर्ब रुपैयाँ पुँजी चाहिने (वाणिज्य बैंकका लागि ८ अर्ब रुपैयाँ पुँजी चाहिन्छ), केही वर्ष पहिलेमात्र खुलेको, धेरै थोरै ग्राहकसँग कारोबार गर्ने, हालसम्म जम्मा एउटा कार्यालयमात्र भएको, कर्मचारी संख्या पनि थोरै भएको (५० भन्दा पनि कम) नेपाल इन्फ्रास्ट्रक्चर बैंकको समेत जोखिम व्यवस्थापनमा चित्त नबुझाएर राष्ट्र बैंकले थप पुँजी राख्न निर्देशन दिएको देखिन्छ ।

सबै बैंकहरुले राष्ट्र बैंकले तोकेबमोजिम समानरुपमा न्यूनतम पुँजीकोष कायम गर्नुपर्छ । २०८० असार मसान्तमा सबै बैंकहरुले जोखिम भारित सम्पत्तिको न्यूनतम् ८.५ प्रतिशत प्राथमिक पुँजीकोष तथा ११ प्रतिशत कुल पुँजीकोष कायम गर्नुपर्ने नियम थियो। २०८१ असार मसान्तमा थप ०.५ प्रतिशत पुँजीकोष कायम गर्नुपर्ने नियम हालै जारी भएको छ ।

माथि उल्लेख गरेबमोजिम बैंकहरुको समग्र पक्षको अध्ययनपश्चात् राष्ट्र बैंकले विविध पक्षमा देखेका कमजोरीका आधारमा जोखिमको तह निर्धारण गरी निक्षेपकर्ताको हित संरक्षणका लागि न्यूनतम् पुँजीकोषका अलावा बैंकहरुलाई थप पुँजी राख्न निर्देशन दिन्छ । राष्ट्र बैंकले १० विविध शीर्षकमा भएका कमजोरीका आधारमा पुँजीसम्बन्धी निर्देशन (Supervisory Review and Response) दिन सक्ने भए पनि मूलतः निम्न जोखिमका आधारमा निर्देशन दिएको पाइन्छः

१. सञ्चालन जोखिमः व्यक्ति, बाह्य घटना, प्रक्रिया र प्रणालीका कारण हुन सक्ने क्षतिलाई सञ्चालन जोखिम भनिन्छ । नेपाल राष्ट्र बैंकलाई कुनै बैंकको सञ्चालन जोखिम व्यवस्थापन कमजोर लागेमा कमजोरीको तहअनुरुप अघिल्लो वर्षको कुल आम्दानीको २ देखि ५ प्रतिशतसम्म थप पुँजी राख्न निर्देशन दिन्छ ।

२. समग्र जोखिमः सञ्चालन जोखिमका अलावा बैंकहरुमा अन्य विविध जोखिमहरु (बजार, तरलता, कर्जा आदि) पनि निहित हुन्छन् । राष्ट्र बैंकलाई कुनै बैंकको समग्र जोखिम व्यवस्थापनसम्बन्धी नीति तथा अभ्यासहरु कमजोर लागेमा कमजोरीको तहअनुसार कुल जोखिम भारित सम्पति नै ५ प्रतिशतसम्म बढाउन निर्देशन दिनसक्छ ।

सामान्यत: जोखिम भारित सम्पत्तिमा १ प्रतिशत थप गर्दा कुल आम्दानीमा १ प्रतिशत थप गर्दाभन्दा बढी पुँजी कायम राख्नुपर्ने हुन्छ ।

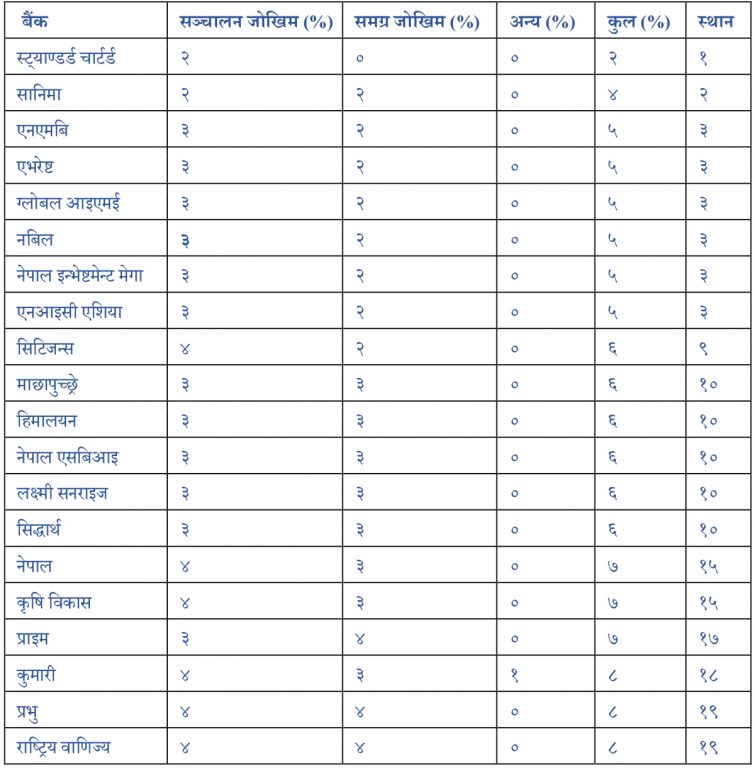

बैंकहरुको समग्र पक्षको अध्ययनपश्चात् जोखिम व्यवस्थापनको स्तर निर्धारण गरी नेपाल राष्ट्र बैंकले बैंकहरुलाई निम्नानुसार थप पुँजी असार मसान्त २०८० मा राख्न निर्देशन दिएको पाइन्छ ।

(बैंकहरुले प्रकाशित गरेको प्रतिवेदनअनुसार । सञ्चालन जोखिममा तोकिएको प्रतिशत अघिल्लो वर्षको कुल आम्दानीसँग सम्बन्धित छ भने समग्र जोखिममा तोकिएको प्रतिशत सोही मितिको कुल जोखिम भारित सम्पत्तिसँग सम्बन्धित छ ।सामान्यत: जोखिम भारित सम्पत्तिमा १ प्रतिशत थप गर्दा कुल आम्दानीमा १ प्रतिशत थप गर्दाभन्दा बढी पुँजी कायम राख्नुपर्ने हुनालेकुल प्रतिशत समान भए पनि तालिकामा सिटिजन्स बैंक, नेपाल बैंक, कृषि विकास बैंकलगायत केही बैंकको स्थान अन्य बैंकको भन्दा माथि देखिन्छ ।)

कम प्रतिशत पुँजी थप्नुपर्यो भने सो बैंकको जोखिम व्यवस्थापन तुलनात्मक रुपमा राम्रो र बढी प्रतिशत पुँजी थप्नुपर्यो भने जोखिम व्यवस्थापन तुलनात्मक रुपमा नराम्रो भनेर मानिन्छ । जुन बैंकले थप पुँजी राख्नुपर्छ, त्यो बैंकको प्रतिफल दरमा (Return on Equity) नकारात्मक असर गर्छ । जति बढी थप पुँजी राख्नुपर्छ, त्यति बढी बैंकको प्रतिफल दरमा नकारात्मक असर गर्छ । साथै, जोखिम व्यवस्थापनमा धेरै कमजोर भएका बैंकलाई धेरै पुँजी थप्न लगाएर राष्ट्र बैंकले निक्षेपकर्ताको हित संरक्षण गर्ने प्रयत्नलाई जारी राखे पनि सचेत निक्षेपकर्ताहरु स्वयं यस्ता बैंकमा कारोबार गर्न हिच्किचाउने सम्भावना प्रबल रहन्छ। संस्थागत सुशासनलगायत समग्र जोखिम व्यवस्थापनमा कमजोर बैंकमा काम गर्न असुरक्षित ठानेर राम्रा कर्मचारीले त्यस्ता संस्था छोडेका उदाहरण पनि हाम्रैसामु प्रशस्त छन् ।

१० वर्षअघि २०७० साल असारमा पनि स्ट्यान्डर्ड चार्टर्ड बैंक नै जोखिम व्यवस्थापनको मामलामा पहिलो स्थानमा थियो। धेरैलाई आश्चर्य लाग्न सक्छ, त्यसबेला एनआइसी एशिया बैंक दोस्रो स्थानमा थियो भन्ने थाहा पाउँदा । त्यसबेला एनआइसी एशिया बैंक आक्रामक व्यवसाय विस्तारमा थिएन ।

सामान्यत: सरकारी बैंकहरु सुरक्षीत छन् भनी सर्वसाधारणले ढुक्कसँग त्यहाँ पैसा राखेको पाइन्छ । हाल पुँजीकोषलगायत कतिपय शीर्षकमा ती बैंकहरू बलिया छन् पनि । तर दुःखको कुरा, कुनै पनि सरकारी बैंक माथिको तालिकामा शीर्ष १४ स्थानभित्र पनि पर्न सकेका छैनन् । अन्तिमका ६ वटा बैंकमध्ये ३ वटा त सरकारी बैंक नै छन् । निजी क्षेत्रका बैंक कमजोर छन् भन्ने छाप सर्वसाधारणलाई पर्यो भने के हुन्छ भन्ने हेर्न धेरै टाढा जानै पर्दैन, १७ वर्षअघि नेपाल बंगलादेश बैंकका शाखा कार्यालयहरु अगाडि पैसा झिक्न लागेको सर्वसाधारणको भीड अहिले पनि कतिपयको आँखामा झलझली नाचिरहेकै हुनुपर्छ ।

राष्ट्र बैंकले जोखिम व्यवस्थापन राम्रो नहुँदा थप पुँजी राख्न निर्देशन दिएको बारेमा माथि चर्चा गर्यौं । राष्ट्र बैंकले कतिपय नियमको पालना नहुँदा भने आर्थिकलगायत विभिन्न किसिमका कार्यबाही नै गर्छ । आर्थिक वर्ष २०७९/८० मा पनि १० वटा बैंकलाई राष्ट्र बैंकले आर्थिक कार्यबाही (जरिवाना) नै गरेको थियो ।

३२ वटा वाणिज्य बैंक अहिले घटेर २० वटामा झरेका छन् । केही बैंक आफ्नै कमजोरीका कारण वा भनौं जोखिम व्यवस्थापन राम्रो नभएका कारण अस्तित्व गुमाउन बाध्य भएका हुन् । जुन बैंक जोखिम व्यवस्थापनमा खरो उत्रिएर राष्ट्र बैंकको नजरमा निरन्तर राम्रो देखिन सक्छ, सो बैंक नै दीर्घकालसम्म टिक्न सक्छ ।

(नेपाल बैंकर्स संघका पूर्वअध्यक्ष दहाल हाल फाइनान्सियल लिटरेसी नेपालका (www.flnepal.org.np) अध्यक्ष हुन् ।)

प्रतिक्रिया