बैंकमा कार्यरत हुँदा मैले एउटा आरोप धेरै ठाउँमा सुन्नुपर्थ्यो- बैंकका प्रमुख कार्यकरी अधिकृत (सीईओ) तथा उच्चपदस्थ कर्मचारीको तलब र सुविधा हुनुपर्ने भन्दा बढी भएकाले बैंकहरुको अधार दर बढी छ, जसले गर्दा कर्जाको ब्याजदर उच्च भयो। फलत, देशमा आर्थिक गतिविधि चाहेअनुरुप बढ्न सकेन । त्यसैले बैंकरको तलबरभत्ता घटाउनुपर्छ ।

नेपाल बैंकर्स संघको अध्यक्ष हुँदा व्यवसायी साथीहरु मात्र होइन, पत्रकार साथीहरु तथा संसदको अर्थ समितिका सांसदज्यूहरुलाई समेत यो विषयमा मैले प्रस्टीकरण दिनुपरेको थियो । हालै नेपाल प्रशासनिक प्रशिक्षण प्रतिष्ठानमा भएको सहसचिवज्यूहरुसँगको अन्तर्क्रियामा पनि यो विषयले प्रवेश पायो । त्यसैगरी अन्य भेटहरुमा पनि मैले यो विषयमा बोल्नुपरिरहेको छ । यो विषय विभिन्न व्यावसायिक संस्थाहरु र अन्य माध्यममार्फत सर्वसाधारणमा पनि फैलिएको हुनाले यस बारेमा केही प्रकाश पर्ने जमर्कोसहित यो लेख तयार गरेको छु ।

नेपालमा कर्जा र निक्षेपको ब्याजदर अन्तर तोकिएको र कर्जाको ब्याजदर आधार दर (बेस रेट)सँग जोडिएकाले आधार दरमा हुने परिवर्तनले कर्जाको ब्याजदरमा प्रत्यक्ष प्रभाव पर्छ । अपरिवर्तनीय दर (फिक्स्ड रेट)मा कर्जा प्रवाह गर्दा पनि बैंकहरुले हालको आधार दर र भविष्यको आधार दरको अनुमानलाई हेर्छन् । ब्याजदर अन्तरको सीमाका कारण समान्यतया कम अधार दर भएका बैंकमा कर्जाको कम ब्याज दर तथा बढी आधार दर भएका बैंकमा बढी ब्याजदर हुनु स्वाभाविक देखिन्छ । ऋणीहरुले केही समय ढिलो कर्जा स्वीकृत हुन्छ भने पनि थोरै आधार दर भएका बैंकहरु खोज्नुको मूल कारण यही नै हो । तसर्थ, कर्जाको ब्याजदरलाई प्रत्यक्ष प्रभाव पार्ने आधार दरका बारेमा सही ज्ञान राख्न जरुरी छ ।

आधार दर गणनामा नेपाल राष्ट्र बैंकको निर्देशन नम्बर १५ को अनुसूची १ मा उल्लिखित सूत्रअनुसार निम्न लागतहरुलाई समावेश गर्नुपर्छ-

१. वित्तीय स्रोत (निक्षेप तथा सापटीको ब्याज)

२. अनिवार्य मौज्दात

३. वैधानिक तरलता

४. सञ्चालन (कर्मचारी तथा कार्यालयसम्बन्धी खर्चको ८५ प्रतिशत)

माथिको सूत्रबाट के स्पष्ट हुन्छ भने कर्मचारीमाथि गरिएको लगानी वा खर्चले पनि नि:सन्देह आधार दरमा असर गर्छ । अब हामीले जान्न जरुरी छ- के आधार दरमा असर गर्ने यो प्रमुख लागत हो कि सहायक लागत मात्र हो ? कर्मचारीमाथि गरिएको लगानी वा खर्चले आधार दर कम हुन्छ कि बढी हुन्छ ?

समग्र वाणिज्य बैंकहरुको अवस्था हेर्दा आधार दरमा सामान्यता ८० प्रतिशत हाराहारी भार वित्तीय स्रोतको लागतको हुन्छ, ४ प्रतिशत हाराहारी अनिवार्य मौज्दात तथा वैधानिक तरलता लागतको भने १० प्रतिशत हाराहारी कर्मचारी तथा ६ प्रतिशत हाराहारी कार्यालय सञ्चालनसम्बन्धी खर्चको हुन्छ । उल्लेखित प्रतिशतमा मूलत: वित्तीय स्रोतको ब्याजदरमा हुने परिवर्तनले फरक पर्न सक्छ । ब्याजदर घटेका बेलामा वित्तीय स्रोतको लागत प्रतिशत घट्छ भने कर्मचारी तथा अन्य खर्चको लागत प्रतिशत बढ्छ । त्यसैगरी, प्रतिकर्मचारी धेरै वित्तीय स्रोत संकलन गर्ने बैंकको कर्मचारी लागतको प्रतिशत कम हुन्छ भने थोरै वित्तीय स्रोत संकलन गर्ने बैंकको बढी ।

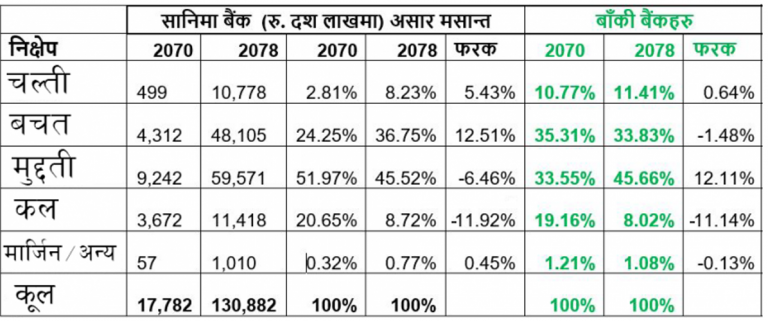

संक्षिप्तमा भन्नुपर्दा सबै लागत घटाउन सक्दा आधार दर कम हुन्छ । तर, जुन बैंकले वित्तीय स्रोतको लागत कम राख्न सक्छ, त्यही बैंकको आधार दर कम हुन्छ । वित्तीय स्रोतको लागत त्यो बैंकको कम हुन्छ, जसको ब्याज तिर्नु नपर्ने निक्षेपहरु (चल्ती तथा मार्जिन) र कम ब्याज तिर्नुपर्ने निक्षेपहरु (कल तथा बचत) को अंश कुल निक्षेपमा बढी हुन्छ । कुल निक्षेपमा मुद्दति निक्षेपको अंश बढी हुने बैंकको सामान्यतया ब्याज खर्च बढी भई आधार दर पनि बढी हुन्छ । भनिरहनु परेन कि निक्षेपमा बढी ब्याजदर प्रदान गर्ने बैंकको आधार दर सामान्यतया थोरै ब्याज दर प्रदान गर्ने बैंकको भन्दा बढी हुन्छ ।

आधार दरमा अन्य लागतको भार ९० प्रतिशत हाराहारी भए पनि १० प्रतिशत हाराहारी भार भएको कर्मचारी लागत घटाउने ठाउँ छ भने त्यो पनि प्रयास गर्नुपर्छ भनेर कसैले भन्छ भने त्यसलाई सकारात्मक रुपमा लिएर त्यसका सम्भावना खोजी गर्नुपर्छ।

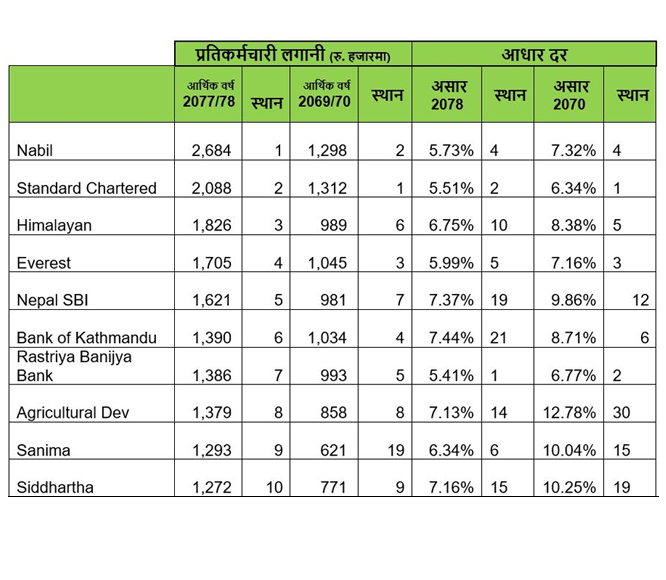

यसैको सेरोफेरोमा मैले कर्मचारी खर्च/लगानी तथा आधार दरबीचको सम्बन्ध तथ्यांकसहित यो लेखमा पस्कने जमर्को गरेको छु। आफू कार्यरत रहँदाको तथ्यांक प्रस्तुत गर्दा बढी सान्दर्भिक हुने हुनाले आफू पहिलोपटक प्रमुख कार्यकारी अधिकृत हुँदा र ८ वर्षपछि छोड्दाका वर्षहरुलाई आधार मानेर प्रतिकर्मचारी लगानी (खर्च)मा शीर्ष १० मा रहेका वाणिज्य बैंकहरु आधार दरमा कहाँ थिए भनेर खोतल्ने प्रयास गरेको छु ।

शीर्ष १० स्थानमा रहेका बैंकहरु

आधार दर मासिक रुपमा गणना हुने तर प्रतिकर्मचारी लगानी वार्षिकरुपमा भएका कारण केही भिन्नता हुनसक्छ भनेर आर्थिक वर्ष २०७७/७८ को असोज, पुस र चैतको आधार दर समेत हेर्दा विश्लेषण तथा निष्कर्षमा फरक पर्ने देखिएन । प्रतिकर्मचारी लगानी सो आर्थिक वर्षको कुल कर्मचारी खर्चलाई सो आर्थिक वर्षको अन्त्यको कर्मचारी संख्याले भाग गरी निकालिएको हो । आधार दर बैंकले प्रकशित गरेबमोजिम राखिएको छ । सबै तथ्यांकहरु बैंकले लेखा परीक्षण गरेको वार्षिक प्रतिवेदनमा आधारित छन् । यी तथ्यांकहरु लेखकको पुस्तक ‘रिटायरमेन्ट एट ५०’ बाट यस लेखमा लिइएको हो ।

माथिको तालिकाले देखाउँछ कि दुवै आर्थिक वर्षमा कर्मचारीलाई सबैभन्दा बढी पारिश्रमिक दिने शीर्ष १० वटा बैंकमध्ये ६ वटा बैंक आधार दरमा पनि शीर्ष १० भित्रै छन् । आर्थिक वर्ष २०७७/७८ मा कर्मचारीलाई परिश्रमिक दिने मामलामा शीर्ष १० मा रहेर पनि आधार दरमा शीर्ष १० स्थानमा पर्न नसकेका बैंकहरु कृषि विकास बैंक र सिद्धार्थ बैंकले पनि यो ८ वर्षको बीचमा आफ्नो स्थानमा रामो सुधार गरेका छन् । कृषि विकास बैंकले त यस बीचमा १६ स्थान सुधार गरेको छ । नेपाल एसबीआई बैंक र बैंक अफ काठमाण्डू भने कर्मचारीलाई राम्रो पारिश्रमिक दिने बैंकमध्ये शीर्ष १० भित्र परे पनि २०७८ असारमा आधार दरमा क्रमशः १९ र २१ स्थानमा थिए ।

आधार दरलाई निक्षेप तथा सापटीको लागतले ८० प्रतिशत हाराहारी असर गर्छ भन्ने कुरा मैले माथि नै उल्लेख गरेको छु । हामी सबैलाई थाहा छ, चल्ती तथा मार्जिन निक्षेपमा ब्याज तिर्नु पर्दैन भने कल तथा बचत निक्षेपमा कम ब्याज तिर्नुपर्छ । सबैभन्दा बढी ब्याज मुद्दति निक्षेपमा तिर्नुपर्छ । सामान्यत: छोटो अवधिका लागि लिइने अन्तर बैंक सापटीको ब्याजदर कम हुन्छ भने ऋणपत्रको ब्याजदर बढी हुन्छ । सिद्धार्थ बैंकले सबैखाले निक्षेपमा आफ्नो स्थान राम्रो सुधार गरेको छ भने कृषि विकास बैंकले चल्ती, मार्जिन र कल निक्षेपमा आफ्नो स्थानमा राम्रो सुधार गरेको छ। साथै, बैंकले जम्मा ४ प्रतिशतमा ठूलो रकमको कृषि ऋणपत्र जारी गरेर ब्याज लागत घटाउन सफल भएको छ । नेपाल एसबीआई तथा बैंक अफ काठमाण्डूको यो अवधिमा कुल निक्षेपमा स्वदेशी मुद्दति निक्षेपको अंश उच्च हुन पुगेकाले आधार दरमा पुरानो स्थान गुमेको देखिन्छ । यी बैंकहरुले भने निक्षेपको मिश्रण सुधारमा बढी जोड दिनुपर्ने देखिन्छ ।

निक्षेपको मिश्रण सुधारले आधार दरमा कसरी सकारात्मक प्रभाव पर्छ भन्ने अर्थात् आधार दरमा ९ स्थान सुधार गरी शीर्ष ६ स्थानमा पुग्न सफल सानिमा बैंकको निम्न तथ्यांकले पुष्टि गर्छ ।

सानिमा मात्रै होइन, राष्ट्रिय वाणिज्य बैंक, एभरेष्ट बैंक, नबिल बैंक, स्ट्याण्डर्ड चार्टर्ड बैंक आदि बैंकहरुको कम आधार दर हुनुमा उनीहरुको मुद्दति निक्षेपको अंश थोरै भएर हो ।

सीईओको तलब कार्यसम्पादनसँग नजोडी एकदमै धेरै दिने र कनिष्ठ कर्मचारीको तलब एकदमै न्यूनतम् राख्ने संस्थाहरुको कार्य सम्पादन पनि रामो हुँदैन भन्ने तथ्य धेरै बैंकहरुको मुख्य सूचकांक अध्ययन गर्दा थाहा पाउँछौं । कर्मचारीलाई राम्रो पारिश्रमिक दिने बैंकका सेयरधनीले प्रतिफल पनि राम्रो पाएको देखिन्छ । नबिल, हिमालयन, एभरेष्ट र स्ट्याण्डर्ड चार्टर्ड बैंकले लामो समयदेखि सीईओ, उच्च पदस्थ तथा अन्य कर्मचारीलाई राम्रो पारिश्रमिक (बोनससहित) दिएका छन् । यी बैंकले कम आधार दर कायम गरेकाले ऋणीलाई कम ब्याजदरमा कर्जा प्रवाह गर्न पनि सफल छन् र सेयरधनीलाई पनि राम्रो प्रतिफल दिँदै आएका छन् ।

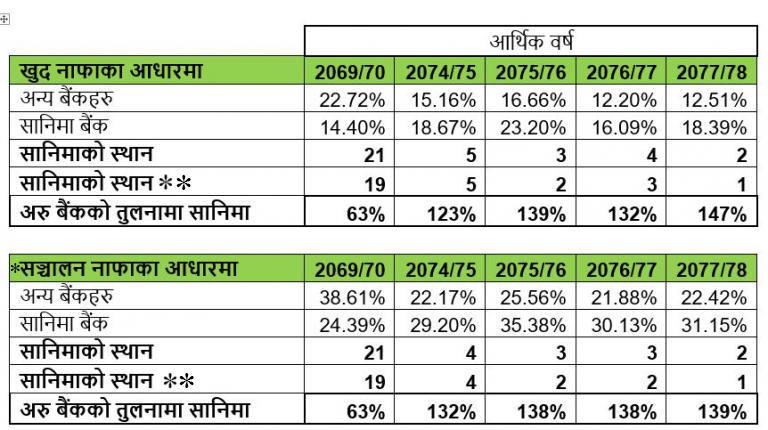

कान्छो वाणिज्य बैंक सानिमाको मेरो आफ्नो अनुभवअनुसार पनि कनिष्ठ कर्मचारीहरुको तलब सुधार गरी सबै तहका कर्मचारीलाई राम्रो पारिश्रमिक दिन थाल्दा बैंकको सेयरधनीको प्रतिफल पनि उल्लेख्यरुपमा सुधार हुँदै गयो । नेपाल राष्ट्र बैंकले तोकेको प्राथमिक पुँजीको अनुपात पालना गर्ने २६ वटा बैंकमा प्रथम स्थान नै हासिल गर्न सफल भयो आर्थिक वर्ष २०७७/७८ मा भन्ने कुरा तलको तालिकाले प्रस्ट पार्छ ।

**प्राथमिक पुँजीको नियम पूरा गर्ने बैंकहरुमध्ये सानिमाको स्थान ।

*२०६९/७० र ०७७/७८ को बोनस तथा कर्जा जोखिम व्यवस्था अघिको नाफा, अन्य वर्षको हकमा कर्जा जोखिम व्यवस्थाअघिको नाफा ।

ग्राहकलाई राम्रो सेवा नदिई कर्मचारी तथा सेयरधनीको प्रतिफल बढाउन सम्भव हुँदैन । कर्मचारी साथीहरुले आफ्नो बैंकको आधार दर सुधार गरी ऋणीलाई कम ब्याज दरमा कर्जा प्रवाह गर्दा कडा परिश्रम गर्नुपरेको देखिन्छ ।

माथिका तथ्यांकबाट स्पष्ट हुन्छ, कर्मचारी खर्चको भार आधार दरमा १० प्रतिशत हाराहारी मात्र छ भने ८० प्रतिशत हाराहारी भार ब्याज खर्चले ओगटेको छ । कर्मचारीलाई राम्रो पारिश्रमिक दिने शीर्ष १० बैंकमध्ये आधार दरमा पनि २ वटा बैंकबाहेक ८ वटा बैंकको अवस्था राम्रो छ । शीर्ष १० मा रहेका ८० प्रतिशत बैंकहरुले के सन्देश दिएका छन् भने हामीले कर्मचारीलाई राम्रो पारिश्रमिक दिएकाले उहाँहरुले बढी मेहनत गर्नुभयो, जसले बैंकको आधार दर मात्र घटाउन सहयोग पुगेन, कर्जाको ब्याजदर पनि सस्तो हुन सहयोग गर्यो ।

कर्मचारीलाई थोरै पारिश्रमिक दिने अधिकांश बैंकहरुको आधार दर उच्च छ । यसको मतलब कर्मचारीलाई कम पारिश्रमिक दिनु ऋणीका लागि प्रत्युत्पादक पो हुँदो रहेछ । हाम्रा अग्रजहरुले ‘सस्तो बेसाहाले पखाला लाग्छ’ भनेर त्यसै भन्नुभयो होला र ?

कम तलबले सुशासन तथा नवप्रवर्धन गरी देशको तीव्र विकास हुँदैन भन्ने त हाम्रै देशको उदाहरण पनि त छ । हाम्रो प्रधानमन्त्रीको मासिक तलब ९१ हजार रुपैयाँ छ, नेपाली जनताको प्रतिव्यक्ति वार्षिक आम्दानी २ लाख रुपैयाँभन्दा कम छ । आफूसँग विविध स्रोतहरुको अभाव भएकाले मलेसियाबाट छुट्टिँदा चिन्तामा रहेको सिंगापुरका प्रधानमन्त्रीले हाल वार्षिक २२ करोड रुपैयाँको हाराहारीमा पारिश्रमिक पाउनुहुन्छ । सिंगापुरका जनताको प्रतिव्यक्ति वार्षिक आम्दानी पनि १ करोड रुपैयाँभन्दा माथि छ । हाम्रो चासो कसले कति पायो भन्ने होइन, उसले पाएअनुसारको योगदान गर्यो कि गरेन, पाएअनुसार कर तिर्यो कि तिरेन भन्ने हुनुपर्छ । सेतो हात्ति पो पाल्नु भएन । होइन र ?

विश्व आर्थिक मन्दीपछि बैंकका सीईओको तलबभत्ताको सीमा नेपाल राष्ट्र बैंकले कुल कर्मचारी खर्च तथा कुल सम्पत्तिका आधारमा तोकिसकेको कुरा यहाँ उल्लेख गर्नु सान्दर्भिक नै हुन्छ ।

मलाई आशा छ, यो लेख पढेपछि धेरै व्यवसायी साथीहरु, जसले बैंकरलाई धेरै तलब खाएको भन्ने आरोप लगाउनुहुन्थ्यो, उहाँहरुले बैंकहरुलाई भन्नु हुनेछ- ‘कर्मचारीलाई कार्यसम्पादनसँग जोडेर पारिश्रमिक देऊ, जसले गर्दा कर्मचारीको उत्पादकत्व बढ्न गई आधार दर घट्नेछ र हामीले सस्तो ब्याजदरमा कर्जा पाउनेछौं । हामी राम्रा कलेजहरु खोल्नेछौं, धेरै क्षेत्रमा रोजगारी सिर्जना गरी युवालाई विदेश जानबाट रोक्नेछौं ।’

(पूर्वबैंकर दहाल अहिले वित्तीय साक्षरता नेपालको अध्यक्ष छन् ।)

प्रतिक्रिया