काठमाडौं । बैंकहरुले अत्यधिक आश गरेको पुँजी कोषमा राहत दिन राष्ट्र बैंकले हदैसम्म कञ्जुस्याईं गरेको छ । सुरुमा मौद्रिक नीतिमा नियमनकारी कोषको सिमित रकमलाई पुरक पुँजीमा गणना गर्न दिने उद्घोष गरेर केन्द्रीय बैंक उदार बन्न खोजेको देखिए पनि अहिले सर्कुलरमार्फत् पास लोनको बक्यौता ब्याजलाई मात्र यस्तो पुँजीमा गणना गर्न दिने व्यवस्था गरेर अनुदार देखिएको हो ।

एक परिपत्र गर्दै केन्द्रीय बैंकले सावाँ ब्याज नियमित नभएको ३ महिना नभएका कर्जाको बक्यौता ब्याजलाई मात्र पुँजीकोषमा गणना गर्न दिने भनेको हो । मौद्रिक नीतिको पूर्वसन्ध्यामा अर्थमन्त्री विष्णु पौडेल र राष्ट्र बैंकका गभर्नर महाप्रसाद अधिकारीले बैंकहरुले आश देखाए पनि अहिले आएर निराशमा परिणत भएको बैंकरहरु बताउँछन् ।

‘मौद्रिक नीति आउनै लाग्दा हामी बैंकर आशावादी थियौं, अर्थमन्त्रीलाई पनि बक्यौता ब्याजलाई प्राथमिक पुँजी बनाइदिन अनुरोध गर्दा आशा देखाउनु भएको हो,’ एक बैंकरले क्लिकमान्डुसँग भने, ‘मौद्रिक नीतिमा पुरक पुँजीमा राख्न दिने भनियो, अहिले आएर पास लोनको बक्यौता ब्याजलाई मात्र भन्ने व्यवस्था गरियो । हामीलाई त यो निल्नु न ओकल्नु पो भयो ।’

पुरक पुँजीमा राहत दिँदा बैंकहरुलाई एउटा मुख्य फाइदा पुग्छ । त्यो हो, डिबेन्चर जारी गर्नु पर्ने बाध्यता रहन्न । डिबेन्चर जारी गर्नु नपर्दा यसमा तिर्नुपर्ने ब्याज बचत हुन्छ । यसैगरी पुँजीकोषको चापमा राहत पनि मिल्नेछ ।

तर, पुरक पुँजी र कर्जा विस्तारको तात्विक सम्बन्ध भने हुँदैन । बैंकहरुले कुल भारित सम्पत्तिको ८.५ प्रतिशत नघट्ने गरी प्राथमिक पुँजी कायम गर्नुपर्छ । तसर्थ, उनीहरुले बक्यौता ब्याजलाई प्राथमिक पुँजीमा गणना गर्न पाउनुपर्ने माग गरेका थिए । तर, राष्ट्र बैंकले यस्ता ब्याज बक्यौतालाई पुरक पुँजीमा गणना गर्न दिने व्यवस्था गरेपछि उनीहरु हिस्स बनेका हुन् ।

केन्द्रीय बैंकले आर्थिक वर्ष २०८१/८२ मा कर्जा विस्तार साढे १२ प्रतिशतको हासिल गर्ने लक्ष्य राखेको छ । त्यसका लागि बैंकिङ प्रणालीबाट ६५० अर्ब रुपैयाँ बराबरको कर्जा प्रवाह हुनुपर्छ।

बैंकहरुलाई कर्जा प्रवाहका लागि दबाब सिर्जना हुन नहुन पुँजीकोष बढाउने आधार दिने उपायस्वरुप राष्ट्र बैंकले बक्यौता ब्याजको उपाय अबलम्बन गरेको हो । केन्द्रीय बैंकले मौद्रिक नीतिमा पुँजी बलियो बनाउने उपायस्वरुप ६ बुँदा राखेको थियो।

पास लोनको बक्यौता ब्याजले कर्जा प्रवाहमा सीधा अर्थ नराखे पनि अन्य आधारमा समर्थन गर्छ ।

बैंकको पुँजीकोष भन्नाले प्राथमिक पुँजी र पुरक पुँजीको योग हुन्छ । बैंकलाई पुँजी बढाउन आवश्यक परे हकप्रद सेयर पनि विकल्प हुन सक्ने संकेत राष्ट्र बैंकले गरेको छ । यसबाहेक पर्पेचुअल नन्-क्युमुलेटिभ प्रिफरेन्सिल सेयर जारी गर्ने बाटो पनि खोलिसकेको छ ।

हालसम्म बैंकहरुले टायर टु क्यापिटललाई सपोर्ट गर्न डिबेन्चर जारी गर्ने गर्थे । बक्यौता ब्याजलाई पुरक पुँजी मान्न पाउने भएपछि उनीहरुलाई ऋणपत्र जारी गर्ने बाध्यता हटेको छ भने डिबेन्चरमा वार्षिक बेहोर्नुपर्ने ८-९ प्रतिशत ब्याज बचत हुनेछ ।

कुनै बैंकलाई ५ अर्ब रुपैयाँको डिबेन्चर जारी गर्नुपर्ने आवश्यकता छ र त्यति नै बराबरको ब्याज बक्यौता छ भने सो बैंकलाई वार्षिक ८ प्रतिशत अर्थात् ४० करोड रुपैयाँ राहत हुनेछ । १० वर्ष अवधिको डिबेन्चर जारी गर्ने बैंकको खर्च ४ अर्ब रुपैयाँ बच्नेछ।

एक विकास बैंकका सीईओ भन्छन्- ‘पुरक पुँजीमा पाएको राहतले न त कर्जा विस्तार गर्न पाउने न त केही नै, के गर्नु ?’

पास लोनको ब्याज बक्यौता कति भन्ने यकीन तथ्यांक पाउन मुस्किल छ । पास लोनको बक्यौता दिनैपिच्छे हेरफेर हुने तथ्यांक हो । बक्यौता रहेको कर्जाको अवधि ३ महिना नाघ्ने वित्तिकै तथा उठ्नेवित्तिकै यो शीर्षकमा रहँदैन ।

यद्यपि कति हुन सक्छ भन्ने अनुमान लगाउन चाहीँ सकिन्छ ।

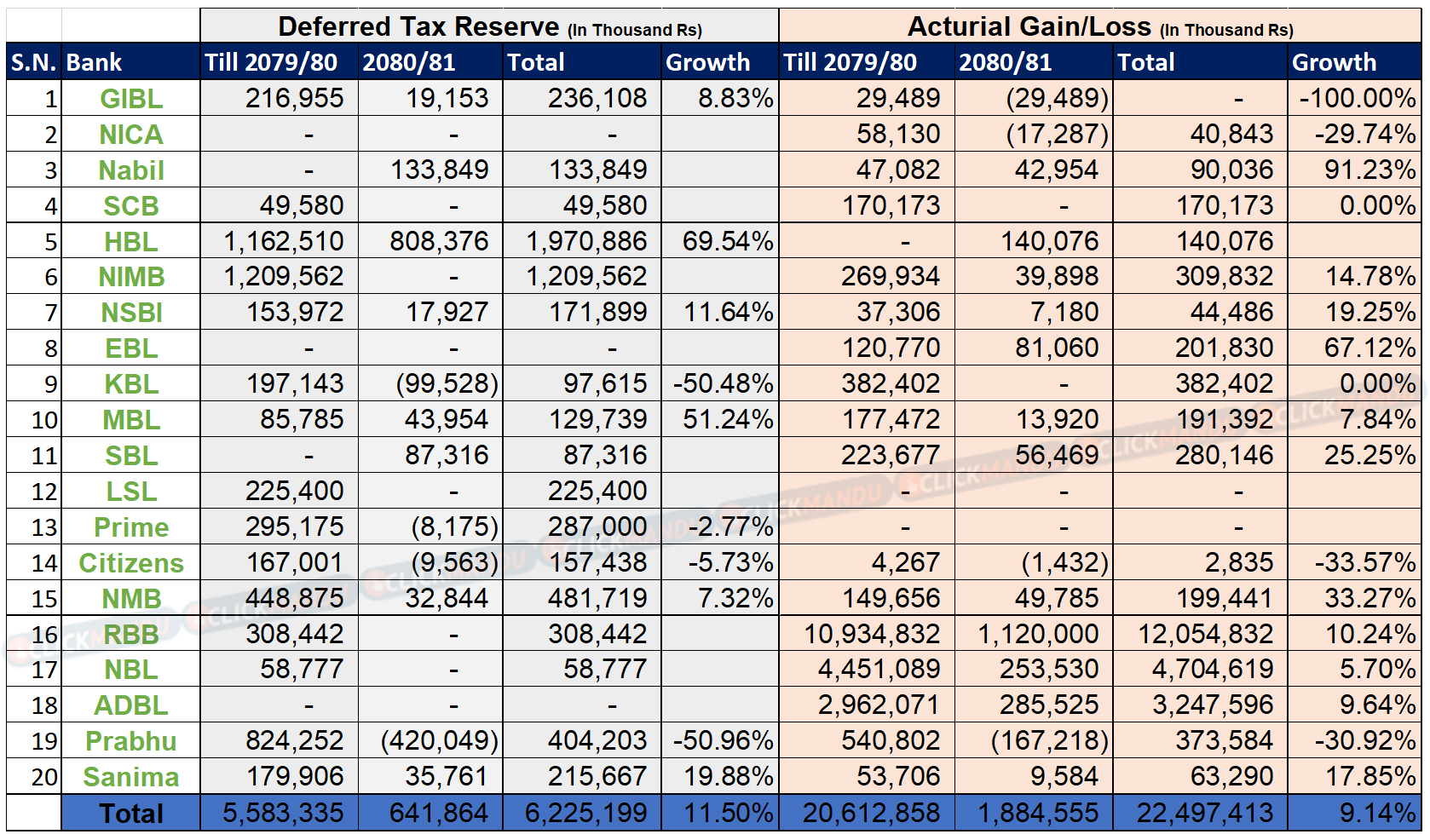

बैंक तथा वित्तीय संस्थाले कर्जाको ब्याज पूँजीकरणको लेखांकन गर्दा प्रोदभावी आधार (एक्रुअल बेसिस)मा लेखांकन गरिएको ग्रेस अवधि वा मोराटोरियम पिरियडको ब्याजलाई पुँजीकरण गर्दा पुँजीकृत ब्याज रकमलाई ‘इन्टरेस्ट क्यापिटलाइज्ड टर्म लोन’ (आईसीटीएल) शीर्षकमा छुट्टै लेखांकन गर्नु पर्ने व्यवस्था छ । आईसीटीएलमा लेखांकन भएको पुँजीकृत ब्याज बराबरको रकममा आयकर तथा कर्मचारी बोनस कट्टा गरी बाँकीे रकमलाई सञ्चित मुनाफा खर्च गरी आईसीटीएल खातामा लेखांकन गर्नु पर्ने व्यवस्था छ । यसरी लेखांकन भएको रकमलाई नियमनकारी कोषमा राख्नुपर्छ ।

तर, कर्जा ३ महिनाअघि नै नियमित भइसकेको तथा अनियमित भएको तीन महिना कटेको परिस्थितिमा आईसीटीएलको रकमलाई पुरक पुँजी मान्न नपाइने स्पष्ट राष्ट्र बैंकको हालैको परिपत्रले पारेको छ ।

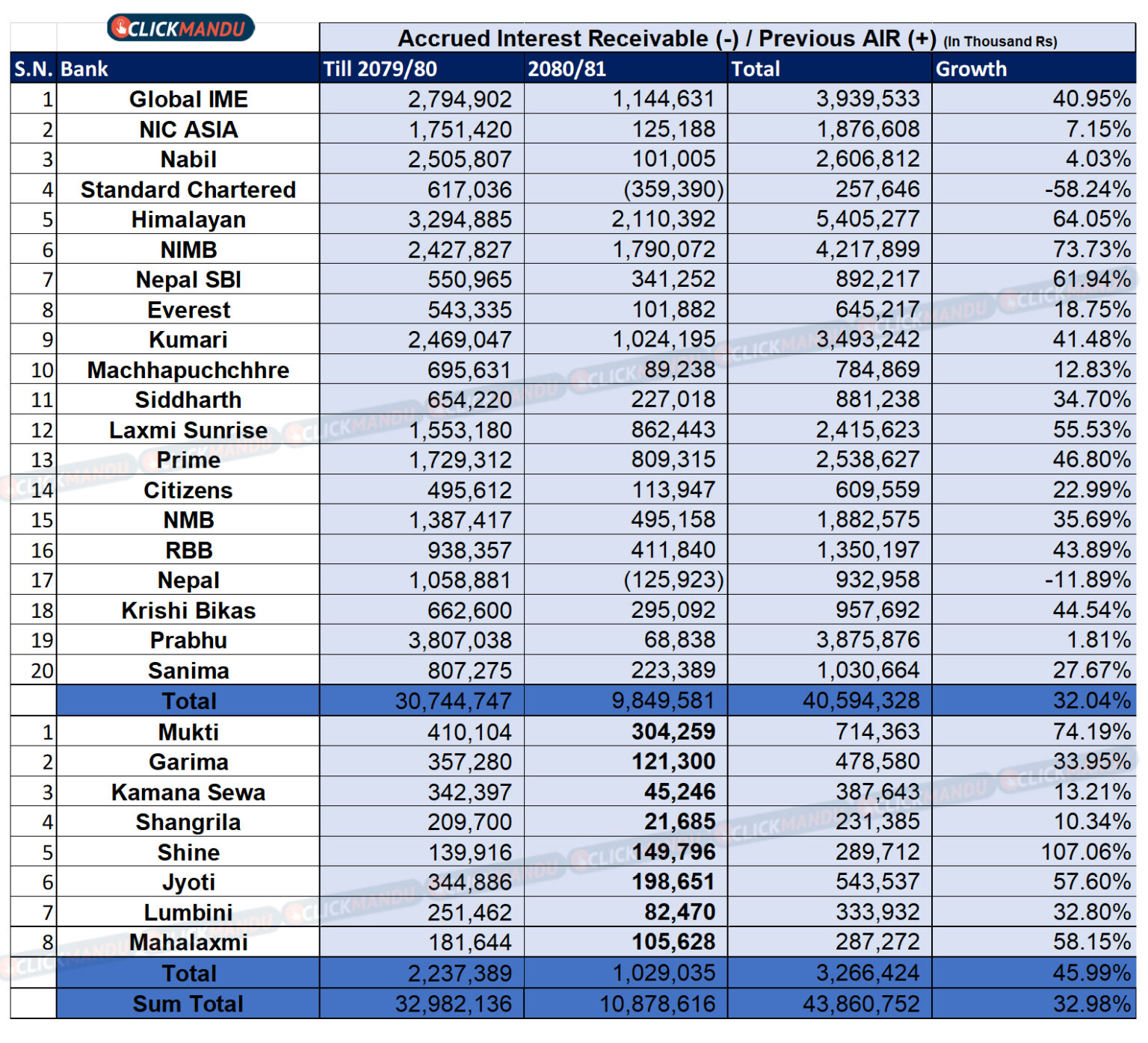

साउन मसान्तसम्मको तथ्यांकअनुसार वाणिज्य बैंक र राष्ट्रियस्तरका विकास बैंक गरी कुल ब्याज बक्यौता ४३ अर्ब ८६ करोड रुपैयाँ ब्याज बक्यौता छ । त्योमध्ये करिब आधा रकम पास लोनमा रहेको बक्यौता मान्दा २२ देखि २५ अर्ब रुपैयाँ बराबरको पुरक पुँजीमा जोडिने छ । केन्द्रीय बैंकका अनुसार अहिले बैंकिङ प्रणालीको कुल पुँजीकोष करिब ८ खर्ब रुपैयाँको छ ।

राष्ट्र बैंक नियमन विभाग प्रमुख तथा कार्यकारी निर्देशक गुरु पौडेलका अनुसार हालैको परिपत्रले बैंकहरुको पुँजीकोष करिब १ प्रतिशतले बढाउने बताउँछन् । सो परिपत्रले ०.५ प्रतिशत काउन्टरसाइक्लिकल बफर आवश्यक नपर्ने र पास लोनको ब्याज बक्यौता पुरक पुँजीमा गणना हुने व्यवस्था कार्यान्वयन गरेको हो ।

‘काउन्टरसाइक्लिकल बफरको ०.५ प्रतिशत र आईसीटीएलको अनुमानित ०.४ प्रतिशत गरी झन्डै १ प्रतिशत पुँजीकोष दबाब कम हुनेछ,’ पौडेलले क्लिमान्डुसँग भने ।

चैत मसान्तको तथ्यांक हेर्दा पास लोनको ब्याज बक्यौता २१-२२ अर्ब र आजको दिनमा २५-३० अर्ब रुपैयाँ रहेको उनले बताए ।

‘पास लोनको बक्यौता ब्याजलाई पुरक पुँजीमा जोड्ने व्यवस्था धेरै नै वैज्ञानिक छ,’ पौडेल भन्छन्, ‘कर्जा नियमित नभएको ३ महिना नाघ्ने वित्तीकै वाचलिस्टमा जान्छ र योग्य हुँदैन । ब्याज उठ्यो भने त झन् स्वतः उठिहाल्यो । नगद प्राप्त भएपछि त टायर वान क्यापिटल सजिलो भइहाल्छ ।’

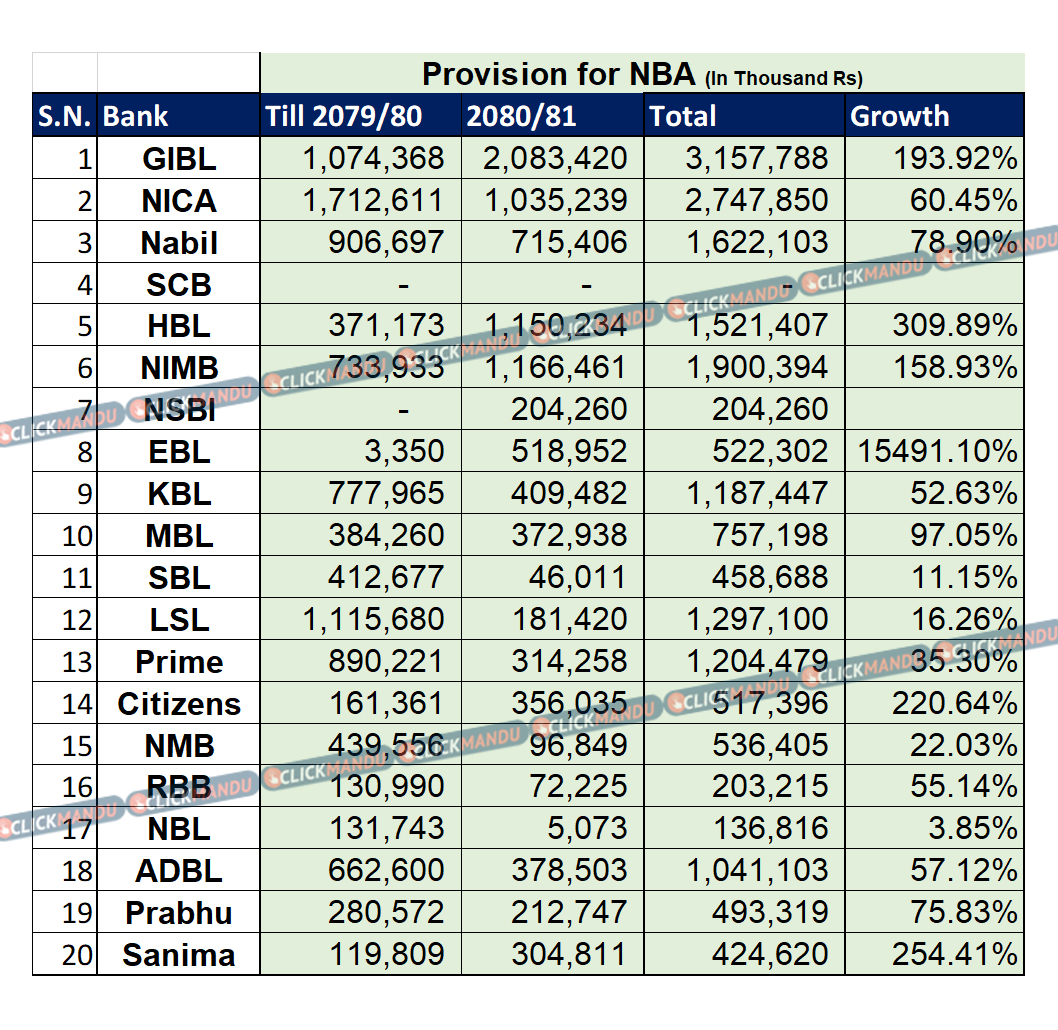

गैरबैंकिङ सम्पत्तिका लागि गरेको प्रोभिजन पनि त पुरम पुँजीमा गणना गर्न पाइन्थ्यो, किन नगरेको ? भन्ने प्रश्नमा पौडेल भन्छन्, ‘एनबीएको प्रोभिजन पनि राख्न सकिन्थ्यो । तर, गरेनौं । साधारणतया वाणिज्य बैंककै कुरा गर्दा, माग भएको अवस्थामा उनीहरुसँग साढे ३ खर्ब रुपैयाँ बराबरको कर्जा दिने क्षमता छ । १ प्रतिशत पुँजी सहज हुँदा झन्डै थप १ खर्बको कर्जा दिने क्षमता विस्तार विस्तार भएको छ । हाम्रो उद्देश्य साढे १२ प्रतिशत कर्जा विस्तार गर्न सक्ने खालको प्रणाली बनाउने हो । त्यसैले धेरै सोचविचार गरेर पास लोनको बक्यौता ब्याजलाई मात्र पुरक पुँजीमा गणना गर्न मिल्ने व्यवस्था गरेका हौं ।’

मौद्रिक नीतिको पूर्वसन्ध्यामा बैंकहरुले राष्ट्र बैंकबाट नियमनकारी कोषमा रहेको रकमलाई प्राथमिक पुँजीमा गणना गर्न पाउने अपेक्षा गरेका थिए । यसबारे बैंकर्स संघहरुको पनि तीब्र लबिङ थियो । वाणिज्य बैंकहरुको छाता संगठन नेपाल बैंकर्स संघले अर्थमन्त्री विष्णुप्रसाद पौडेलसँगको भेटमा राष्ट्र बैंकसँग यस्तो माग गरेको बताएर यसमा थप पहल गरिदिन अनुरोध गरेका थिए।

तर, केन्द्रीय बैंकले मौद्रिक नीतिमार्फत् नियमनकारी कोषमा रहेको तोकेको रकमलाई मात्र पुँजीकोषमा गणना गर्न दिने उद्घोष गर्यो, त्यो पनि पुरक पुँजीमा मात्र । केन्द्रीय बैंकको सो उद्घोषले प्राथमिक पुँजी बढाएर कर्जा विस्तार गर्ने बैंकहरुको सपना धुमिल बनेको हो ।

प्रतिक्रिया