सेयर बजारमा लगानीकर्ताले सामान्यतः दुई तरीकाबाट नाफा कमाउने गर्छन् । पहिलो, लगानी गरेको कम्पनीबाट पाउने लाभांसबाट । र, दोस्रो, उक्त कम्पनीको बढेको बजार मुल्यबाट ।

पहिलो बाटोबाट नाफा कमाउनका निम्ति कम्पनीको आधारभुत बिश्लेषण जरुरी हुन्छ । यसका लागि कम्पनीको आम्दानी, ऋण, बृद्धिदर आदि कुराको बिचार गर्नु पर्ने हुन्छ । त्यस्तै, बजारबाट नाफा कमाउनका लागि भने बजार टे«न्डको हेक्का राख्नु पर्ने हुन्छ ।

नेपालको सेयर बजारको कुरा गर्दा करिब ७२-७३ प्रतिशत बजार हिस्सा बैंक तथा बित्तीय क्षेत्रले ओगटेको छ, जसको ठूलो हिस्सा ‘क’ बर्गका बैंकको कब्जामा छ । सामान्य लगानीकर्ता ‘कुन सेयर किन्ने ?’ भनेर सोध्नुको साटो ‘कुन बैंकको सेयर किनौं ?’ भनेर सोध्ने गर्छन् ।

बैंक तथा बित्तीय क्षेत्रको पूँजी बृद्धिको पछिल्लो निर्णय पछि बैंकहरुको आधारभुत अवस्थामा धेरै परिवर्तन आउनेवाला छ । बैंकहरुले आफ्नो पूँजी कति र कसरी बढाए भन्ने कुराले उनीहरुले आगामी दिनमा आफ्ना लगानीकर्तालाई कस्तो लाभांस दिन सक्छन् भन्ने कुरालाई प्रभाव पार्छ । जस्तो, धेरै प्रतिशत हकप्रद दिएर पूँजी बढाएका बैंकहरुलाई ब्यवसाय बढाउने र पुरानै अवस्थामा प्रतिसेयर आम्दानी ल्याउनसमेत कडा मेहनत गर्नुपर्ने छ । र, यसको लागि थप केही बर्ष समेत लाग्ने हुन्छ । तर, पहिल्यै ठूलो पूँजी भएका कारण अहिल्यै धेरै पूँजी बृद्धि गर्न नपरेका बलिया बैंक, र मर्जर वा अक्वजिसन (उचित ब्यवस्थापन सहित) बाट पूँजी बढाएका बैंकले भने आगामी दिनमा पनि सहज रुपमा लाभांस दिन सक्नेछन् ।

केही त्यस्ता बैंक पनि छन्, जसले पूँजी बृद्धि सँगसँगै निरन्तर रुपमा आफ्नो ब्यवसाय र नाफा बृद्धि गर्दै गइरहेका छन् । त्यसैले, यहाँ पूँजी बृद्धिका कारण बैंकहरुको आधारभुत अवस्थामा परिवर्तन आएका बेला आगामी दिनमा कस्तो बैंकको सेयर किन्दा लगानीकर्ताले बढि फाइदा लिन सक्छन् भन्ने बिषयमा चर्चा गर्ने प्रयास गरिएको छ ।

पहिलो भागमा पूर्व र बर्तमान गभर्नरका सार्वजनिक अभिव्यक्तिलाई आधार बनाई बैंक तथा बित्तीय संस्थाको पूँजी बृद्धिको जोखिम र अवसरको चर्चा गरौं । र, दोस्रो भागमा भने उक्त जोखिमको न्यूनीकरण गर्दै उल्लेखित अवसरबाट लिन सकिने फाइदामा केन्द्रित हौं ।

गर्भनरद्धयका बिचारहरु उनीहरुको बैचारिक आधार र अर्थराजनीतिक पृष्ठभूमिमा आधारित हुन सक्छ । त्यसैले दुवैको बिचार अधुरो लाग्छन् । तर, दुवैको बिचारलाई एकै ठाँउमा राख्ने हो भने एउटा परिपक्व दृष्टिकोण बन्छ ।

जोखिमको न्यूनीकरण र अवसरबाट लाभ लिने उपायका लागि भने बैंक तथा बित्तीय संस्थाको बित्तीय बिवरणमा उल्लेख हुने तर नेपाली लगानीकर्ताले खासै ध्यान नदिने अति महत्वपूर्ण बित्तीय सूचक ‘आरओइ’लाई आधार बनाईनेछ ।

गत बर्ष बैंक तथा बित्तीय संस्थाको पूँजी बृद्धिको निर्णय पश्चात नेप्से परिसूचक ७ सय हाराहारीबाट १८८१ सम्म पुगेर अहिले फेरि १४ सयको हाराहारीमा छ ।

लगानीकर्ताहरु बोनस र हकप्रद सेयर पाउने आशमा उत्साहित हुँदा बजारले नयाँ शिखर चुमेको हो । यद्यपि पूँजी बृद्धि पछिको अवसर र जोखिमको बारे भने लगानीकर्ताको खासै चासो रहेको पाइँदैन ।

पछिल्ला दिनमा नेपाल राष्ट्र बैंकका पूर्व गर्भनर डा. युवराज खतिवडा र बर्तमान गर्भनर डा. चिरञ्जीवी नेपालले दिएका सार्वजनिक अभिव्यक्ति हेर्ने हो भने पूँजी बृद्धिको जोखिम र अवसरको केही आंकलन गर्न सकिन्छ ।

युवराज खतिवडाका अनुसार, ‘क’ बर्गको बैंकको पूँजी २ अर्ब बाट ८ अर्ब बनाउँदै गर्दा हेक्का राख्नु पर्ने कुरा के हो भने चार गुणा ऋण विस्तार गर्न बैंकहरु सक्षम छन् कि छैनन् । कृषि र साना तथा मझौला व्यवसायले ५० प्रतिशत मात्र ओगटेको हाम्रो अर्थतन्त्रमा बाँकी क्षेत्रमा लगानीको लागि संरचनागत तयारी नभैसकेको कुरा उनको तर्क छ । साथै, खतिवडाका अनुसार हाम्रा बैंकहरु पूर्वाधारमा लगानीका लागि प्राबिधिक रुपमा तयार छैनन् । त्यसैले संस्थालाई जबरजस्ती ठूलो पार्दा सुन्निने र बास्तविक बृद्धि नहुने उनको तर्क छ ।

निरन्तर रुपमा आरओई बढाउँदै लगेको र बैंकिङ क्षेत्रको औसत आरओइ भन्दा माथि आफ्नो आरओइ राख्न सफल भएको बैंकले अन्य कुरा यथावत रहेमा भविष्यमा पनि आफ्नो पूँजीलाइ धेरै नाफामा बदल्न सक्छ ।

तर, बर्तमान गर्भनर चिरञ्जीवी नेपाल भने उक्त तर्कसँग सहमत छैनन् । उनको जिकिर छ, जीडीपीमा चुक्ता पुँजीको अनुपात ७ प्रतिशत मात्रै थियो । चुक्ता पूँजी थोरै हुँदा बैंक तथा वित्तीय संस्थाको कर्जा विस्तारमा अंकुश लागेको थियो । साथै, बढ्दो जीडीपीमा सानो र स्थिर चुक्ता पुँजीले खासै उल्लेख्य योगदान पु¥याउने अवस्था थिएन ।

गर्भनरद्धयका बिचारहरु उनीहरुको बैचारिक आधार र अर्थराजनीतिक पृष्ठभूमिमा आधारित हुन सक्छ । त्यसैले दुवैको बिचार अधुरो लाग्छन् । तर, दुवैको बिचारलाई एकै ठाँउमा राख्ने हो भने एउटा परिपक्व दृष्टिकोण बन्छ । जसले लगानीकर्तालाई बैंकको सेयर किन्दा हुने फाइदा र अपनाउन पर्ने सावधानीका बारे सचेत गराउँछ ।

पूर्वगर्भनर खतिवडाले भनेझैं कतिपय बैंकहरु पूँजी बृद्धिसँगै चार गुणा ऋण विस्तार गर्न सक्षम नहुन सक्छन् भने बर्तमान गर्भनर नेपालले भनेभैंm कतिपय बैंकहरु पूँजी बृद्धि सँगैसँगै तिब्र रुपमा ब्यवसाय बिस्तार गरि अझ प्रगतिको बाटोमा लम्कन पनि सक्छन् । त्यसैले सचेत लगानीकर्ताको पहिलो काम भनेको यी दुई थरिका बैंक खुट्याउनु हो ।

कसरी खुट्याउने आगामी दिनमा बृद्धिहुने बैंक ?

बैंकका बित्तीय बिवरणमा उल्लेख हुने सूचक ‘आरओई’को माध्यमबाट बैंकले भविष्यमा गर्न सक्ने बृद्धिको आंकलन गर्न सकिन्छ । सामान्यतः नेपाली लगानीकर्ताले प्रतिसेयर आम्दानी (इपिएस) र मूल्य आम्दानी (पिइ रेसियो) जस्ता सुचकलाई आधार बनाई लगानी गरेको पाइन्छ । यी महत्वपूर्ण अनुपात हुन्, तर यीनका सिमितता छ । यो सिमितता धेरैहदसम्म ‘आरओई’ले ब्यापक बनाउन सक्छ ।

के हो आरओई ?

कम्पनीको नाफाको मुल्याङ्कन गर्ने सबैभन्दा महत्वपूर्ण सूचक हो आरओई । यसले सेयरधनीहरुको कुल सम्पत्तिको तुलनामा कम्पनीको नाफा उजागर गर्छ । कम्पनीको कुल नाफालाई चुक्ता पूँजी र जगेडा कोषको योगले भाग गर्दा यो सूचक आउँछ । यस सूचकले कम्पनीको पूँजी र जगेडा कोषलाई लगानी गरी नाफा निकाल्न सक्ने क्षमताको उद्घाटन गर्छ ।

नेपाली बैंकहरुले हाल पूँजी तिब्र गतिमा बढाइरहेको अवस्थामा र कतिपय बैंकले एफपिओ जारी गरिसकेको र गर्ने प्रकृयामा रहेको परिस्थितमा आरओइले बैंकहरुले बढाएको पूँजी र जगेडा कोषलाई नाफामा बदल्न सक्ने क्षमता देखाउँछ । यो जति धेरै भयो उति राम्रो मानिन्छ । आरओइ बढि भएको कम्पनीले आन्तरिक नगद प्रवाह बढि गर्न सक्छ । साथै, भविष्यमा आरओइ कम भएका कम्पनीको तुलनामा थप ब्यवसाय बिस्तारको लागि बोनस र हकप्रद सेयरको माध्यमबाट थप पूँजी बढाउने सम्भावना पनि हुन्छ ।

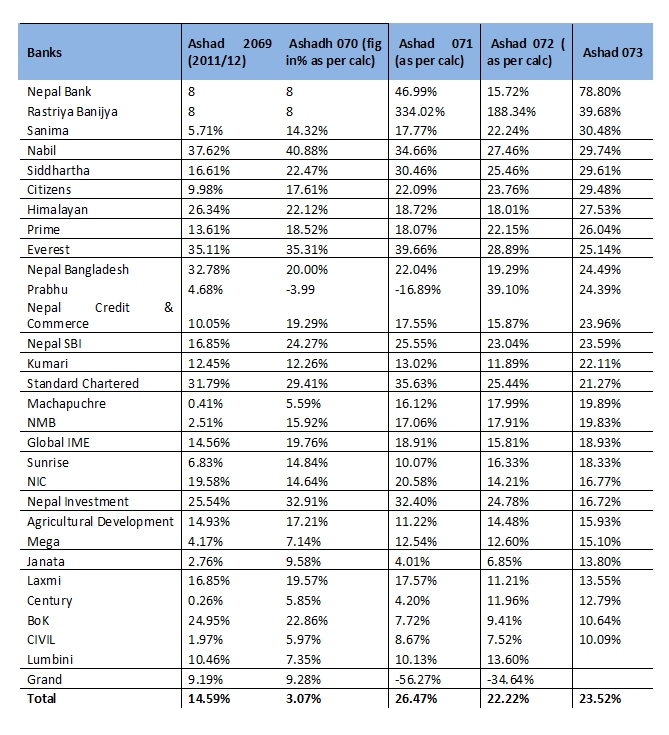

त्यसैले हामीले नेपालका बैंकहरुका बिगत पाँच बर्ष देखिको आरओइलाई तालिकामा प्रस्तुत गरेका छौं ।

भविष्यको कुरा कसैलाई पनि थाहा हुँदैन । भविष्यमा हुने बैंकको बृद्धि देशको समग्र आर्थिक बृद्धि, राजनैतिक अवस्था र बैंकको भविष्यको ब्यवस्थापनले पनि असर गर्छ । तर, भूत र बर्तमानको मुल्याङ्कनबाट पनि भविष्यको आंकलन गर्न सकिन्छ । निरन्तर रुपमा आरओई बढाउँदै लगेको र बैंकिङ क्षेत्रको औसत आरओइ भन्दा माथि आफ्नो आरओइ राख्न सफल भएको बैंकले अन्य कुरा यथावत रहेमा भविष्यमा पनि आफ्नो पूँजीलाइ धेरै नाफामा बदल्न सक्छ ।

माथि उल्लेखित तालिकाको अध्ययन गरी बिगत पाँच बर्षमा निरन्तर आरओइ बढाउँदै गएका र बैंकिङ क्षेत्रको औसत आरओइ भन्दा बढि भएका बैंकको सेयर किन्नु भावी दिनमा लगानीको राम्रो रणनीति हुन सक्छ ।

प्रतिक्रिया