विश्वमा प्रत्येक तीन वयस्कमध्ये करिब एक वयस्कमात्रै वित्तीयरुपमा साक्षर रहँदा ३५ प्रतिशत पुरुषहरु तथा ३० प्रतिशत महिलाहरु मात्रै वित्तीयरुपमा साक्षर रहेको प्रकाशित प्रतिवेदनहरु हेर्दा प्रष्ट हुन्छ ।

नेपालमा भने कुल जनसंख्याको करिब ५७.९ प्रतिशत हिस्सा वित्तीयरुपमा साक्षर रहेको प्रतिवेदनले देखाउँछ । आँकडाहरुमा ५४.३ प्रतिशत महिला र ६१.८ प्रतिशत पुरुष वित्तीयरुपमा साक्षर रहेको उल्लेख छन् ।

साक्षरता मापनका लागि अवलम्बन गरिएका प्रक्रिया, जनसंख्याको आकार आदि जस्ता अनेकौं पक्षको उचित तालमेलका आधारमा प्राप्त तत्थ्यांकीय निष्कर्षहरुले समाजको यकीन तस्बिर प्रस्तुत गर्ने गर्दछन् ।

वैश्विक वित्तीय साक्षरताको औसत आँकडा भन्दा नेपालको आँकडा अब्बल देखिनु अवश्य पनि राम्रो पक्ष हो । तर पनि नेपालकै जनसंख्याको अधीक हिस्सा ओगट्ने महिलाहरुमा वित्तीय साक्षरता स्थिति कम हुनु पक्कै पनि सुखद संकेत हैन । क्षेत्र एवं भेगगत हिसाबमा हेर्दा सहरी क्षेत्र बाहिर नेपालमा अझै पनि वित्तीय साक्षरताको अवस्था सबल हुन सकेको छैन । यस्ता तथ्य मिटरव्याजी, सहकारीहरुमा देखिएको संकट तथा अनौपचारिक वित्तीय गतिविधीहरुबाट मौलाउँदै गइरहेका वित्तीय अपराधलाई हेर्दा स्पष्ट हुन्छ ।

सिमान्तकृत समुदाय, विपन्न वर्गलगायतका प्रसंगमा त साक्षरताको अवस्था झनै भयावह नै छ । कतिपय अवस्थामा विशिष्टिकृत शिक्षा आर्जन गरेका व्यक्तिहरुमा समेत कमजोर वित्तीय साक्षरता रहेको देखिन्छ । त्यसैले शैक्षिक साक्षरता र वित्तीय साक्षरता नितान्त रुपमा फरक विषय हुन् भनेर बुझ्न त्यतिकै जरुरी छ ।

वित्तीय साक्षरताको अवस्था विभिन्न पक्ष एवं तरिकाबाट आँकलन गर्न सकिने भए तापनि विशेषतः पैसा र पैसासँग सम्बन्धित विभिन्न पक्षको चेत तथा व्यक्तिगत आय, बचत, खर्च, लगानी, सापटी, उधारो आदि जस्ता विविध विषयको ज्ञान नै यसका आधारभूत पक्ष हुन् । वित्तीय लक्ष्य प्राप्तिका लागि आवश्यक कार्ययोजना, रणनीति तथा जोखिम व्यवस्थापनका अनेकन उपायहरु अवलम्बन गर्दै आर्जित वित्तीय ज्ञानलाई व्यवहारमा रुपान्तरण गर्न गरिने अनेकन वित्तीय कलालाई वित्तीय साक्षरता मापनको अर्को कडिका रुपमा लिन सकिन्छ ।

आर्जित वित्तीय ज्ञान तथा सिपलाई कार्यान्वयनमा ल्याउन आफ्ना स्रोत तथा साधनहरु पनि खर्चिन सक्र्ने तत्तपरता सहितको मनोवृद्धिले वित्तीय साक्षरता प्रर्बद्धनमा अत्यन्तै ठूलो भूमिका खेलेको हुन्छ । ज्ञान, सिप तथा मनोवृद्धिहरुको दैनन्दिन उपयोग एवं अन्र्तक्रियाबाट मात्रै सबल वित्तीय व्यवहार निर्माण भइ व्यक्तिहरुले उत्तम वित्तीय निर्णय गर्न सक्ने परिवेश निर्माण हुन्छ ।

यसबाट घर, परिवार, समाज र देश नै वित्तीय रुपमा साक्षर बन्न सक्छ । पछिल्लो समय समाजमा वित्तीय ज्ञानको स्तर चाहीँ बढेको तर ज्ञान व्यवहारमा परिर्वतन नभइ रहेको देखिन्छ जसबाट वित्तीय साक्षरता अभृवृद्धिमा प्रभावकारिता नभएको हो कि जस्तो देखिन्छ ।

परिवर्तित परिस्थिति अनुरुप वित्तीयज्ञानलाई अद्यावधिक नराख्दा समेत वित्तीय साक्षरताको अवस्थामा सिमान्त ह्रास देखिन सक्छ । जस्तै परम्परागत बैंकिङ्गमा पारंगत व्यक्तिले पछिल्ला समयमा देखिएका विभिन्न विद्युतीय भुक्तानीका विकल्प सम्बन्धी ज्ञान, सिप, मनोवृद्धि एवं व्यावहारलाई अद्यावधिक नगर्ने होे भने पक्कै पनि विभिन्न प्रकारका कठिनाई तथा जोखिम सामना गर्नुपर्ने हुन सक्छ ।

पछिल्लो समयमा प्रयोगगत सहजताका कारणले लोकप्रिय बन्दै गरेको विद्युतीय भुक्तानीका माध्ययमहरु बुझ्न, सञ्चालन गर्न तथा निहित जोखिम व्यवस्थापन गर्नकै लागि पनि वित्तीय साक्षरताको आवश्यकता क्रमिक रुपमा बढ्दो छ । विद्युतीय वित्तीय साक्षरताको प्रर्वद्धनले समावेशिताको अपेक्षित लक्ष्य हासिलमा समेत टेवा पु¥याउने भएकोले यसको अपरिहार्यता अझै बढाएको छ ।

प्रविधि केन्द्रित उदीयमान विद्युतीय भुक्तानी प्रणालीमा आवद्ध डेबिट कार्ड, क्रेडिट कार्ड, मोबाइल बैंकिङ्ग, इन्टरनेट बैंकिङ्ग, क्युआर कोड, अनलाइन भुक्तानी लगायतका अनेकौं उपकरणको प्रयोगमा देखिएको सेवाग्राहीको आर्कषणलाई यथावत राख्दै उत्पन्न हुने जोखिम न्यूनिकरणमा अपनाउनु पर्ने पूर्व सावधानीको सञ्चार गर्न समेत विद्युतीय साक्षरताको अवश्यकता बढेको देखिन्छ ।

अनाधिकृत वित्तीय कारोबार गरी आपराधिक क्रियाकलाप गर्ने व्यक्ति तथा संस्थाहरुले विभिन्न किसिमका धोखाघडी गरी डिजिटल बैंकिङ्ग सेवा प्रयोगकर्ताका सूचना प्राप्त गर्न अभ्यासरत हुन सक्छन् । जसबाट सेवाग्राहीको नगद तथा सूचनाहरु अविच्छिनरुपमा जोखिममा पर्ने खतरा बढी नै रहेको हुन सक्छ ।

त्यसैले सेवाग्राहीमा विद्युतीय कारोबारलाई निशाना बनाई वित्तीय अपराधमा संलग्न व्यक्ति तथा संस्थाले निर्माण गर्न सक्ने विभिन्न प्रकारका सम्भावित पासोका बारेमा जानकारी हुनु निकै नै आवश्यक देखिन्छ ।

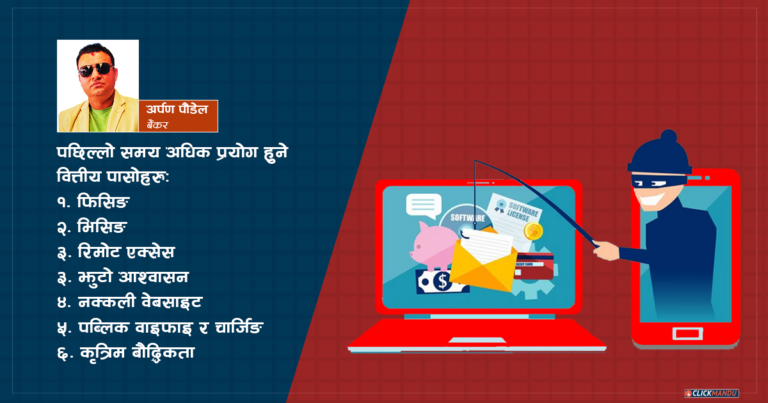

पछिल्लो समयमा अधिक प्रयोग हुने वित्तीय पासोहरु यसप्रकार छन्ः

१. फिसिङ्गः आपराधिक क्रियाकलापहरुमा संलग्न व्यक्ति तथा संस्थाहरुले बैंकका ग्राहकहरुलाई सम्बन्धित सेवा प्रदायक वा बैंकबाट नै ईमेल, एसएमएस आदि पठाए जस्तै देखिने गरी वित्तीय कारोवारसँग सम्बन्धित विभिन्न गोप्य सूचना माग गर्ने र सूचना प्राप्त भएपछि पहिचान तथा पैसा चोरी गरी आपराधिक क्रियाकलाप गर्ने गर्दछन् ।

२. भिसिङ्गः सेवा प्रदायक तथा बैंकबाट सम्पर्क गरेको भन्दै सेवाग्राहीलाई फोन सम्पर्क गरी वा आवाजको सन्देश पठाई विभिन्न सेवा सुविधा दिने वा ग्राहक पहिचान अद्यावधिक गर्ने वा यस्तै अन्य वहानामा विभिन्न गोप्य सूचना माग गर्ने र प्राप्त सूचना प्रयोग गरी नगद वा ग्राहकको पहिचान चोरी गरी वित्तीय अपराध गर्ने गर्दछन् ।

३. रिमोट एक्सेसः सेवाग्रहीलाई आफ्नो मोबाइल फोन तथा कम्प्युटरमा विभिन्न एप्स, प्रोग्राम डाउनलोड गर्न बाध्य बनाई त्यसैमार्फत सेवाग्राहीका क्रियाकलाप जासुसी गर्दै गोप्यरुपमा सूचना चोरी गर्ने तथा प्राप्त सूचनाको प्रयोग गर्दै वित्तीय अपराध गर्ने गर्दछन् ।

३. नगद भुक्तानीका झुठा आश्वासनः चिट्ठा परेको, सस्तोमा राम्रो सामान उपलब्ध गराउने, राम्रो देशमा वैदेशिक रोजगारीमा पठाई दिने लगायत अनेकौ बहानामा सेवाग्राहीलाई सामाजिक सञ्जाल तथा सञ्चारका विभिन्न माध्ययमबाट नगद जम्मा भए पछि काम भै हाल्ने आश्वासन सहितका सन्देशहरु पठाई पनि वित्तीय अपराध हुने गरेका छन् ।

४. भुक्तानीसँग सम्बन्धित सेवा प्रदायकका नक्कली वेवसाइट तथा सामाजिक सञ्जाल तयार गरी सेवाग्राहीका गोप्य सूचना अद्यावधिक गर्ने बहानामा पनि ग्राहकको पहिचान तथा नगद चोरी भइरहेको हुनसक्छ ।

५. थोरै भिड हुने सार्वजानिक स्थलमा जडान गरिएका विद्युतीय उपकरणका चार्जरलाई बद्नियत पूर्वक छेडछाड गरी सेवाग्राहीका मोबाईल, ल्यापटप आदि जस्ता उपकरणमार्फत सूचना चोरी गरी पनि वित्तीय अपराधहरु भइरहेका देखिन्छ ।

६. कृत्रिम बौद्धिकता विकासको पछिल्लो लहरसँगै विभिन्न प्राविधिक संयन्त्रको विकास गरि ग्राहकका सामाजिक तथा वित्तीय गतिविधिको सुक्ष्म निगरानी गरी धोखाधडी गर्ने सम्भावना पनि अधिक छ ।

वर्तमान समयमा प्रयोगकर्ता एवं कारोबारको आकारमा उच्च गतिमा विस्तारित डिजिटल बैंकिङ्ग कारोबारलाई विश्वासनीय, भरपर्दो तथा दिगो विकासको पथमा लैजानु अत्यन्तै आवश्यक छ । जसका लागि नियामक निकाय, बैंक तथा वित्तीय संस्थाहरु तथा सम्बन्धित सेवाप्रदायकले निरन्तर रुपमा विभिन्न ऐन, नियम, निर्देशन, मार्गदर्शन, प्रयोगमुखी जानकारी आदि जारी गर्दै गतिविधिलाई विभिन्न प्रकारले अनुगमन गर्ने गरिनै रहेका हुन्छन् भने सेवा प्रयोगकर्ताले पनि समय सापेक्ष आ–आफ्ना तहबाट पूर्वसर्तकता अपनाउन सके मात्रै मौलाउँदा जोखिम निस्प्रभावी हुने देखिन्छ ।

प्रयोगकर्ताहरुले अबलम्बन गर्नै पर्ने केही प्रमुख सावधानीहरु यसप्रकार हुन सक्छन्ः

क. सञ्चारका विभिन्न माध्ययमबाट चिरपरिचित मान्छेको नाममा रकम माग गर्ने, बैंकबाट फोन गरेको भनी मोबाइल बैंकिङ्ग, इन्टरनेट बैंकिङ्ग लगायतका डिजिटल बैंकिङ्ग सेवाको युजरनेम, पिन, पासवर्ड तथा ओटीपी माग्ने, विभिन्न नक्कली वेबसाइट वा जासुसी प्रोग्राम मार्फत सेवाग्राहीका सूचना लिने, ठूलो रकमको चिठ्ठा परेको भनी प्रलोभनमा पारी उक्त चिठ्ठा रकम हस्तान्तरण गर्ने बहानामा रकम माग गर्ने, अत्यधिक नाफाको लोभ देखाई गैरकानुनी घोषणा गरिएका उपकरणमा लगानी गर्न उत्प्रेरित गर्ने आदि जस्ता अनेकौं क्रियाकलाप गरी अपराधिक क्रियाकलापमा संलग्न व्यक्तिहरुले सेवाग्राहीका सूचना एवं नगद चोरी गर्ने प्रयत्न गरिरहेका हुन सक्छन् । त्यसैले डिजिटल बैंकिङ्ग सेवाका उपकरण वा माध्ययमबाट कारोबार गरिरहेका सेवाग्राहीले कारोबार गर्नुपूर्व यस्ता प्रसङ्गमा चनाखो हुनु अत्यन्तै जरुरी छ ।

ख. अपरिचित व्यक्तिलाई कुनै पनि माध्यमबाट पिन, पासवर्ड र ओटीपी वा अन्य कुनै पनि संवेदनशील जानकारी दिनुहुँदैन जोसुकैले सजिलै अनुमान लगाउन सक्ने जस्तै जम्म मिति, मोबाइल नम्बर, घर नम्बर, गाडि नम्बर, १२३४, घरपरिवारका सदस्यको नाम, आदि जस्ता सूचनालाई गोप्य सूचनाको रुपमा प्रयोग नगर्दा नै राम्रो । मोबाइल तथा अन्य उपकरण एवं प्रोग्रामका पासवर्डहरू बेलाबेलामा परिवर्तन गरी गोप्य तरिकाले सुरक्षित राख्दा यस्ता सूचना वित्तीय अपराधमा संलग्न व्यक्तिको पहुचमा पुग्ने सम्भावना कम हुन्छ ।

ग. विभिन्न माध्यमबाट रकम पठाउन कुनै आग्रह वा सूचना प्राप्त भएमा रकम पठाउनु अगाडि माग गर्ने व्यक्तिको पहिचान तथा रकम पठाउनुपर्ने औचित्य अन्य स्रोतबाट समेत यकिन गरेर मात्र रकम पठाउने गर्दा राम्रो हुन्छ ।

घ. कम्प्युटर, मोबाइल तथा अन्य विद्युतीय उपकरणमा सफ्टवेयर एप डाउलोड गर्दा अत्यन्तै होसियार हुनुपर्दछ किनकी तिनै प्रोग्रामहरुमार्फत अपराधिक क्रियाकलापमा संलग्न व्यक्तिहरुले सेवाग्राहीका सूचनाहरु प्राप्त गर्न विभिन्न किसिमका जासुसी गरिरहेका हुन सक्छन् । यस बाट बच्नका लागि अनावश्यक तथा अनाधिकृत प्रोगामहरु डाउनलोड गर्ने बानी परिर्वतन गर्नु अतिनै आवश्यक छ ।

ङ. कसैले चिठ्ठा वा अन्य कुनै बहानामा रकम भुक्तान गर्र्न क्युआरकोड, बारकोड पठाई वा इन्टरनेट बैंकिङ्ग, मोबाइल बैंकिङ्गको गोप्य सूचना माग गरेको छ भने त्यो शंकास्पद गतिविधि हुनसक्छ किनकी रकम भुक्तानी गर्न वा पठाउन यस्ता सूचनाहरु प्रायः आवश्यक हुँदैन्न ।

च. कुनै पनि वेबसाइटमार्फत विद्युतीय कारोबार गर्नुअघि सम्बन्धित संस्थाको आधिकारिक वेबसाइट हो कि होइन यकीन गरेर मात्र कारोबार गर्नुपर्दछ ।

छ. आफूले डिजिटल बैंकिङ्ग सेवा सुविधा उपयोग गरिरहेका विद्युतीय उपकरणको अनाधिकृत प्रयोगबाट जोगाउन आवश्यक सर्तकता अपनाउने गर्ने गर्नु पर्दछ ।

ज. आफ्नो बैंक खातामा रकम जम्मा हुँदा वा रकम झिक्दा आउने एसएमएसको नियमित अनुगमन गर्ने तथा कुनै अस्वाभिक संकेत देखिएमा तुरुन्तै सम्बन्धित बैंकमा खबर गर्ने तथा निश्चित अन्तरालमा आफ्नो बैंक खाताको स्टेटमेन्ट रुजू गर्ने गर्नु पर्दछ ।

झ. भिडभाड हुने वा सार्वजानिक स्थलमा जडित विद्युतीय उपकरणहरुका चार्जर मार्फत भरसकै विद्युतिय भुक्तानीमा प्रयोग गरिने मोवाइल, ल्यापटप आदि जस्ता उपकरणहरु चार्ज नगर्दा नै राम्रो हुन्छ ।

ञ. नियामक निकाय, बैंकहरु तथा अन्य सेवाप्रदायकहरुले समयसमयमा कारोबारमा देखिन सक्ने जोखिम कम गर्न विभिन्न सन्देश, सल्लाह, निर्देशन प्रवाह गरिरहेका हुन्छन् त्यस्ता कुराहरुमा अद्यावधिक रहने गनु पर्दछ ।

च. समाज तथा परिवारका सदस्यबीच पनि डिजिटल बैंकिङ्ग सेवा सुविधाको प्रयोग तथा सम्भावित जोखिम न्यूनीकरण पूर्व सावधानीका बारेमा छलफल गर्दै वा जानकारी अद्यावधिक गर्ने गर्नु पर्दछ ।

नवप्रर्वतन तथा विश्वव्यापीकरणको उर्लंदो लहरमा समाहित विद्युतीय भुक्तानी प्रणालीमा केन्द्रित बैंकिङ्ग व्यावसायिकता निरन्तररुपमा परम्परागत पद्धतिबाट प्रविधिमैत्री पद्धति उन्मुख बन्दै गर्दा एकातिर विभिन्न किसिमका जीवनशैलीमुखी तथा समय सापेक्ष सेवा सुविधा उपलब्ध भइरहेका छन् । अर्कातर्फ विभिन्न किसिमका जोखिम पनि मौलाउँदै छन् ।

त्यसैले अबको दिनमा स्मार्ट बैंकिङ्ग सेवा लिन सेवाग्राही पनि आफ्नो ज्ञान, सिप, मनोवृद्धि एवं व्यवहारलाई समय सपेक्ष अद्यावधिक गर्दै लैजानु पर्ने देखिन्छ । अन्यथाः विभिन्न प्रकारका वित्तीय अपराधका शिकार हुने परिवेश सिर्जना हुन सक्छ ।

त्यसैले समय समयमा नियामक निकाय, बैंक तथा वित्तीय संस्था लगायत अन्य विभिन्न संस्थाहरुबाट प्रदान गरिने वित्तीय साक्षरता केन्द्रित सूचना, प्रकाशन वा क्रियाकलापमा नियमितरुपमा अद्यावधिक भइराख्नु वा सहभागिता जनाउनु नै जोखिम कम गर्ने एक मात्र रणनैतिक अस्त्र हुन सक्छ ।

(लेखक अर्पण पौडेल कुमारी बैंकका ट्रान्ज्याक्सन बैंकिङ प्रमुख हुन् । उल्लेखित विचारहरु लेखकका निजी भएकाले आवद्ध संस्थाको प्रतिनिधित्व गदैनन् ।)

प्रतिक्रिया