काठमाडौं । नेपालका बैंकहरुले कर्जा नोक्सानीका लागि गर्नुपर्ने व्यवस्था (प्रोभिजन) कति आवश्यक हो ? भन्नेमा बैंकर र नियामकबीच मतभेद छ । हाल नेपाल राष्ट्र बैंकले कर्जा डिफल्ट भएको अवधि (एजिङ) का आधारमा कर्जाको आकारको कति प्रतिशत प्रोभिजन गर्नुपर्ने भन्ने तोकेको छ । जसअनुसार असल कर्जाकै लागि न्युनतम १.२ प्रतिशत नोक्सानी व्यवस्था छुट्याउनुपर्छ । यदि कर्जा खराब भइसकेको छ भने सतप्रतिशत प्रोभिजन आवश्यक पर्छ ।

तर, बैंकरहरु यति धेरै प्रोभिजन नचाहिने तर्क गर्छन् । किनकी, डिफल्ट कर्जा नउठेको खण्डमा पनि बैंकलाई सतप्रतिशत नोक्सानी हुँदैन । कारण हो, अधिकांश कर्जा धितोमा आधारित छ । घर–जग्गा जस्ता धितो बेचेरै भएपनि बैंकहरु कर्जा उठाउन सक्छन् ।

प्रोभिजन रकम भनेको जोखिममा रहेको कर्जा उठ्दै नउठेको परिस्थितिलाई मध्यनजर गर्दै त्यसलाई पूर्ति गर्न बैंकहरुले आम्दानीबाट छुट्याएको रकम हो । यस्तो रकम आवश्यकताभन्दा बढी राख्नुपर्ने राष्ट्र बैंकको निर्देशनका कारण बैंकरहरु एउटै तर्क गर्छन् कि अधिक प्रोभिजनले एउटामात्रै भुमिका खेलेको छ, त्यो हो बैंकहरुको नाफा र वितरणययोग्य नाफा थोरै देखाउन ।

अर्कातर्फ केन्द्रीय बैंकले प्रोभिजनमा निकै नै ‘खेल्ने’ गरेको छ । २०७८ साउनमा असल कर्जामा गर्नुपर्ने प्रोभिजन १ बाट १.३ प्रतिशत बनाएको राष्ट्र बैंकले २०८० असोजदेखि १.२५ प्रतिशत कायम गरेकामा हालै मौद्रिक नीतिको तेस्रो त्रैमासिक समीक्षा गरेर १.२ प्रतिशतमा झारेको छ । अर्कातर्फ गत पुसमा गरेको प्राभिजन असार मसान्तसम्म राइटब्याक गर्न नदिएर बैंकहरुलाई अर्को तनाब थपेको थियो । प्रोभिजनमा यसरी स्वविवेकी हेरफेर गर्ने गरेको राष्ट्र बैंकले कुनै वैज्ञानिक प्रणाली अबलम्बन गरेको थिएन ।

नेपालको बैंकिङ सुपरीवेक्षण अभ्यास परम्परागत ‘अनुपालनामा आधारित’बाट ‘जोखिममा आधारित’मा स्तरोन्नती भइसकेको छ। जसअनुसार जति धेरै जोखिम उति बढी पुँजीको आवश्यक रहन्छ । यदि त्यसो हो भने जोखिम वा सम्भावित नोक्सानी अनुसार प्रोभिजन पनि गर्नुपर्यो । तर, एजिङका आधारमा गरिने प्रोभिजनले नोक्सानीको सम्भावना (डिफल्ट हुने सम्भावना) र नोक्सानीको मात्रा (डिफल्ट हुँदा बैंकले भोग्ने नोक्सानी)लाई पुरै नकारेको थियो ।

अर्कातर्फ, राष्ट्र बैंकका गभर्नर महाप्रसाद अधिकारी आफ्नो कार्यकालको पूर्वार्द्धमा गरेको कमजोरीलाई उत्तरार्द्धमा सुधार्दै जाँदै थिए । सोही क्रममा कर्जा नोक्सानी प्रोभिजनबारे एउटा दीगो उपाय देखे, जुन भारतमा पनि अभ्यासमा छैन । बैंकिङ सुपरीवेक्षणबारे बासेल कमिटीले तयार पारेको सुपरीवेक्षकीय मार्गदर्शनले पहिचान गरेको सिद्धान्तअनुसार अन्तर्राष्ट्रिय वित्तीय लेखांकन मानक (आईएफआरएस) र नेपाल वित्तीय लेखांकन मान (एनएफआरएस ९) मा व्यवस्था भएबमोजिम अपेक्षित कर्जा नोक्सानी (एस्पेक्टेड क्रेडिट लस वा ईसीएल) लाई आर्थिक वर्ष २०८१/८२ देखि पूर्णकार्यान्वयन गर्ने निष्कर्षमा नेपाल राष्ट्र बैंक पुग्यो, गभर्नर पुगे ।

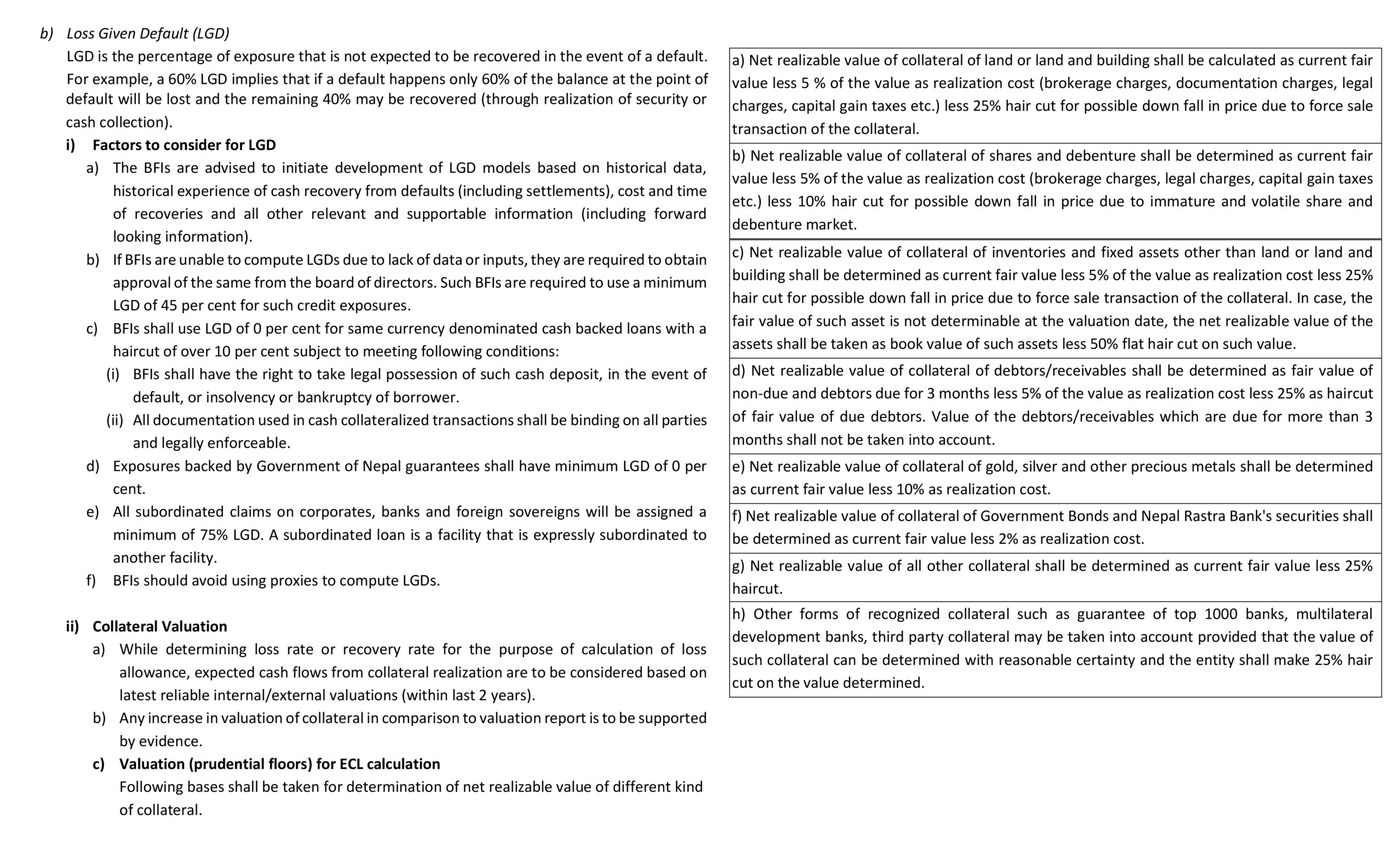

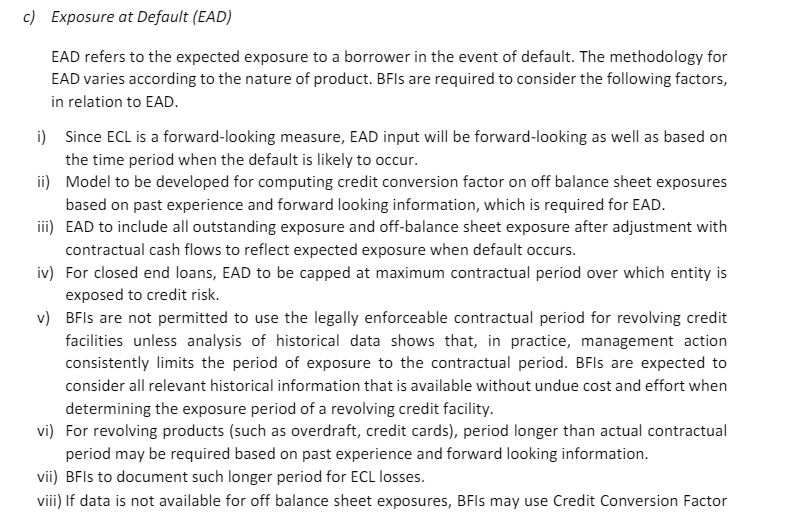

ईसीएल गाइडलाइनले दिएको सुत्रअनुसार डिफल्ट हुने सम्भावना (प्रोभाविलिटी अफ डिफल्ट), डिफल्ट हुँदा बैंकलाई हुने नोक्सानी (लस गिभन डिफल्ट)को प्रतिशत र डिफल्ट हुने कर्जाको मात्रा (एक्स्पोजर एट डिफल्ट)लाई गुणन गर्दा ईसीएल प्राप्त हुन्छ र बैंकहरुले सोही बराबर नोक्सानी व्यवस्था (प्रोभिजन) गर्नुपर्छ । यदि मौजुदा व्यवस्थाअनुसारको प्रोभिजन भन्दा ईसीएलअनुसार गर्नुपर्ने प्रोभिजन कम भए मौजुदा प्रोभिजनलाई ५ वर्षसम्म निरन्तरता दिनुपर्ने र यदि ईसीएलअनुसार बढी आवश्यक देखि ६ वर्षभित्र समायोजन गरिसक्नुपर्ने निर्देशन पनि सँगसँगै आयो ।

मस्यौदा व्यवस्थाभन्दा निकै हेरफेर गरी ल्याइएको ईसीएल गाइडलाइन (मार्गदर्शन) आउनुअघि बैंकरहरु पुलकित भएका थिए। कारण थियो, ईसीएल आएपछि प्रोभिजन घट्छ भन्ने अनुमान । राष्ट्र बैंकको अपेक्षा पनि मौजुदा व्यवस्थाभन्दा ईसीएलको व्यवस्थाअनुसार कम प्रोभिजन गरे पुग्छ भन्ने थियो । बैंकहरुको कुल र खुद निष्क्रिय कर्जाको दर तथा निष्क्रिय कर्जाको अनुपातमा गरेको कुल प्रोभिजनको मात्रा धेरै भएकाले पनि ईसीएलअनुसार कम प्रोभिजन गरे पुग्नेमा बैंकहरु विश्वस्त थिए ।

ईसीएल गाइडलाइन आएपछि केलाउँदै जाँदा त बैंकहरुले यसअघि अपेक्षा गरेभन्दा बढी बढी प्रोभिजन राख्नुपर्ने देखियो । किनकी ७५ प्रतिशत नोक्सानी हुन सक्ने असल कर्जाका लागि पनि बैंकहरुले १.८७५ प्रतिशत प्रोभिजन गनुपर्ने देखियो । जबकी, अहिले जस्तोसुकै असल कर्जाका लागि पनि १.२ प्रतिशत प्रोभिजन गरे पुग्छ ।

(नोटः मौद्रिक नीति समीक्षाअनुसार असल कर्जामा १.२ प्रतिशत मात्र प्रोभिजन गरे पुग्छ । तर, सर्कुलर जारी भइनसकेका हुनाले कार्यान्वयन गर्न बाँकी छ ।)

राष्ट्र बैंकले तोके अनुसार सबै प्रकारका कर्जामा पीडी अर्थात् डिफल्टको सम्भावना न्यूनतम पनि २.५ प्रतिशत राख्नुपर्छ । घर धितोमा राखेर दिएको कर्जा वा कर्पोरेट क्षेत्रमा दिइएको कर्जा हिसाब गर्दा पनि पीडी न्यूनत २.५ प्रतिशत, एलजीडी ७५ प्रतिशत र एक्स्पोजर एट डिफल्ट १०० मान्दा ईसीएल १.८७५ हुन आउँछ । अर्थात् घर धितोमा राखेर लिएको १०० रुपैयाँ कर्जाबाट ग्राहकले १०० रुपैयाँ नै तिर्न बाँकी छ भने बैंकले महिना दिन पनि नबित्दै १.८७५ रुपैयाँ प्रोभिजन गर्नुपर्नेछ जुन हालको १.२ प्रतिशतभन्दा निकै बढी हो ।

यसरी मोटामोटी हिसाब गर्दा वा क्षेत्रगत वा प्रोडक्टको पोर्टफोलियोअनुसार कर्जाको वर्गीकरण गरी ईसीएलअनुसार गर्नुपर्ने प्रोभिजन मौजुदा व्यवस्थाभन्दा केही अर्ब बढी आउन देखिन्छ ।

तर, केन्द्रीय बैंक यतिमै रोकिएन । एलजीडी कुन कर्जामा कति धितो/सुरक्षण राखेको छ भन्ने आधारमा खुद नोक्सानी हिसाब गनुपर्ने भयो । यसका लागि हरे ग्राहकको व्यक्तिगत (सुक्ष्म) विश्लेषण गर्नुपर्ने भयो । हरेक ग्राहकको धितो विश्लेषण गर्नुप¥यो । यो कार्यका लागि सामान्य तरिका सम्भव भएन । किनकी, हरेक कर्जाको विश्लेषण गर्न साध्य हुँदैन । यसर्थ आवश्यक पर्यो, नयाँ सफ्टवेयरको । छुट्टै प्रणाली विकास गरेर सो प्रणालीले स्वतः सञ्चालित (अटोमेटिक) रुपमा ईसीएल गणना गर्नुपर्ने भयो ।

यसर्थ अहिले बैंकहरु ईसीएल लामो, झन्झटिलो र खर्चालु प्रणाली भए पनि धितो सुरक्षणकै कारण अपेक्षित नोक्सानी (ईसीएल) घट्नेमा ढुक्क छन् । किनकी हाइपोथिकेसन कर्जाबाहेकमा केही न केही धितो राखिएकै हुन्छ ।

मानौं, एउटा व्यक्तिले २ करोड रुपैयाँको घर धितोमा राखेर १ करोड बराबरको कर्जा लगेको छ । उसको घरको वर्तमान मूल्य २ करोड नै छ भने सो कर्जावापत् बैंकले ३० दिनभित्र गर्नुपर्ने प्रोभिजन यसप्रकार हुन्छः

पीडी : न्यूनतम २.५ प्रतिशत (ट्रेन्ड विश्लेषण गर्दा बढी पनि हुन सक्ने)

एलजीडी : १०० – ०.९५*०.७५*१०० = २८.७५ प्रतिशत

ईएडी : १ करोड रूपैयाँ

तसर्थ,

ईसीएल = ७१ हजार ८ सय ७५ रूपैयाँ अर्थात् ०.७१८७५ प्रतिशत

के हुन् पीडी, एलजीडी र ईएडी ? कसरी गणना गर्ने ?

तोकेको समयमा कर्जा डिफल्ट हुने अनुमानित सम्भावना नै प्रोभाविलिटी अफ डिफल्ट हो ।

मानौं, विगत ५ वर्षमा एउटा बैंकले १००० वटा घर कर्जा प्रवाह गरेको छ । तीमध्ये ५ वटा डिफल्ट भएका छन् भने पीडी ०.५ प्रतिशत हुन आउँछ । पीडी हिसाब गर्दा वृहत्तर अर्थतन्त्रको परिस्थिति र संवेदनशीलता तथा पुरै बैंकिङ क्षेत्रको डिफल्ट दरलाई ध्यानमा राख्नुपर्छ । यो कार्यमा आन्तरिक तथा बाह्य रेटिङलाई पनि हेर्न जरुरी हुन्छ ।

यसैगरी डिफल्ट भएको कर्जामा बैंकलाई खुद कति प्रतिशत नोक्सानी हुन्छ, त्यो लस गिभन डिफल्ट हो । मानौं, एउटा बैंकले १ करोडको घर कर्जा प्रवाह गरेको छ । सो घर कर्जा प्रवाह गर्ने बेला उसले २ करोड रुपैयाँबराबरको जग्गा धितो राखेको छ र हालको परिस्थिति विश्लेषण गर्दा सो जग्गा ८० लाखमा मात्र बिक्री हुन्छ भने सो घर कर्जा डिफल्ट भएको परिस्थितिमा बैंकलाई २० लाख रुपैयाँ खुद नोक्सानी हुनेछ । यस आधारमा बैंकको एलजीडी २० प्रतिशत हुन आउँछ ।

राष्ट्र बैंकले कर्जा र धितोको प्रकार हरेर फरकफरक एलजीडीको व्यवस्था गरेको छ । उदाहरणका लागि घरजग्गाको खुद रियलाइजेनस मूल्य सो सम्पत्तिको वर्तमान मूल्यमा ५ प्रतिशत रियलाइजेसन लागत कटाएर बाँकीको ७५ प्रतिशत अर्थात् (७१.२५ प्रतिशत) हुनुपर्नेछ । र सोहीअनुसार एलजीडी गणना गर्न सकिन्छ । यस्तो एलजीडी सरकार ग्यारेन्टी भएका कर्जाको हकमा शुन्य देखि सबअर्डिनेट क्लेममा ७५ प्रतिशतसम्म हुनेछ ।

यसैगरी कर्जा डिफल्ट हुँदा कर्जावाहकको कुल एक्स्पोजर नै एक्स्पोजर एट डिफल्ट हो । सामान्य भाषामा भन्नुपर्दा १ करोडको कर्जा लिएको व्यक्तिको सावाँब्याज गरी ८० लाख २५ हजार रुपैयाँ तिर्न बाँकी छ भने सो रकम नै ईएडी हो । हालको व्यवस्थाअनुसार कर्जा र जोखिम भारितलाई गुणन गर्दा कुल जोखिम भाारित सम्पत्ति आउँछ । प्रस्तावित व्यवस्थाअनुसार अफ ब्यालेन्स सिट आइटमका लागि क्यापिटल कन्जरभेसन फ्यााक्टर (सीसीएफ)ले आउटस्ट्यान्डिङ एक्सपोजरलाई गुणन गर्दा ईएडी आउँछ ।

न्यूनतम पीडी २.५ प्रतिशत राख्ने अपेक्षा थिएनः बैंकर

बैंकिङ अभ्यासअनुसार कुनै कर्जाको डिफल्ट दर २.५ प्रतिशत पनि नहुन सक्छ । तर, केन्द्रीय बैंकले तोकेरै २.५ राख्दा ईसीएल अपेक्षाभन्दा बढी आउने अनुमान बैंकहरुले गरेका हुन् ।

एक बैंकर भन्छन्, ‘कुनै कुनै प्रकृतिका कर्जाको डिफल्ट दर १०० मा १ पनि नहोला । यस्ता कर्जाको हकमा पनि २.५ भएपछि ईसीएल बढी नै आउने भयो ।’ उनका अनुसार अन्तर्राष्ट्रिय अभ्यासमा पनि न्यूनतम पीडी तोक्ने गरिएको छैन ।

डिफल्ट भनेको के हो ?

ईसीएल गाइडलाइन अनुसार कर्जाको सावाँ ब्याज नतिरेको ९० दिने बितेको छ भने वा राष्ट्र बैंकको निर्देशनअनुसार निष्क्रिय कर्जामा वर्गीकरण भएको छ भने त्यस्ता कर्जालाई मात्र डिफल्ट मान्नुपर्ने व्यवस्था छ ।

डिफल्ट भएको अवधि लम्बिएमा के हुन्छ ?

कर्जाबाहकले कर्जा नतिरेको अवधि फरक हुँदा ईसीएल बढी हुन सक्छ ।

कर्जाको किस्ता नतिरेको ३० दिन बितेको छैन भने ती कर्जालाई पहिलो चरण (स्टेज १)मा राखिन्छ । यदी ९० दिन कटेको छैन भने दोस्रो चरण (स्टेज २)मा र ९० दिन कटेको छ भने तेस्रो चरण (स्टेज ३) मा राखिन्छ ।

ईसीएल मोडलअनुसार कर्जामा जोखिम निकै कम छ वा जोखिम बढेको छैन भने १२ महिने ईसीएल गणना गरिन्छ । यस्तै कर्जाको अवधिभर सबै डिफल्टका ‘इभेन्ट’का आधारमा गरिएको अपेक्षित कर्जा नोक्सानी आजीवन ईसीएल हो ।

१२ महिने ईसीएल आजीवन ईसीएलको एक हिस्सा हो जुन वित्तीय औजार (मानौंः कर्जा) डिफल्ट हुँदा १२ महिनामा भोग्नुपर्ने नोक्सानी हो । यस्तै बैंकले कर्जा डिफल्ट हुँदा भोग्नुपर्ने कुल नोक्सानी आजीवन ईसीएल हो ।

ईसीएलअनुसार ग्राहकले कर्जा नतिरेको ३० दिने बितेका भए वा डिफल्ट हुने सम्भावना ५ प्रतिशतभन्दा बढी भए वा सम्भावना दोब्बर भए वा बैंकले गर्ने जोखिम रेटिङ खस्किए वा वाह्य रेटिङ गैरलगानी स्केलमा झरे वा कर्जावाहकको भविष्यको नगद प्रवाह खस्किने देखिए वा वित्तीय असहजताका कारण कर्जाको पुनर्संरचना गर्नुपर्ने अस्थिति पैदा भए वा कर्जावाहकले काम गर्ने क्षेत्रको स्थिति कमजोर भए (मानौंः कोभिड अवधिमा होटलको) वा कर्जा अवधि हरेफेर भए, बैंक/वित्तीय संस्थाले गरेको आन्तरिक मूल्यांकनमा कर्जाको गुणस्तर खस्किएको पाए वा बैंक व्यवस्थापन पक्षले जोखिम बढेको महशुस गर्दै कर्जाको धितो बढाउनुपर्ने निर्णय गरे कर्जाको नोक्सानी जोखिम बढेको मानिन्छ । यी सबै ‘इभेन्ट’ मा आजीवन ईसीएल गणना गरिन्छ ।

कुन चरणमा रहेको कर्जाको हकमा के हुन्छ ?

प्रवाह भएका कर्जा पहिलो र दोस्रो चरणमा छन् भने बैंकहरुले ब्याज आम्दानी एक्रुअल बेसिसमा गर्न सक्छन् । अर्थात् प्रभावकारी ब्याजदर लागू गरेर खातामा आम्दानी देखाउन सक्छन् तर तेस्रो चरणमा रहेका कर्जाको हकमा ब्याज प्राप्त भएपछि मात्र खातामा लेख्न पाइन्छ ।

क. स्टेज १ मा कस्ता कर्जा पर्छन् ?

१. जोखिम हुँदै नभएका

२. जोखिम यथास्थितिमा भएका

३. जोखिम भएर पनि सावाँ ब्याज तिर्न बाँकी नभएका वा बाँकी भएको ३० दिन नकटेका

ख. स्टेज २ मा कस्ता कर्जा पर्छन् ?

१. जोखिम सामान्य बढेका

२. ९० दिनसम्म सावाँ ब्याज नतिरेका

३. राष्ट्र बैंकको निर्देशनअनुसार वाचलिस्टमा परेका

४. स्वीकृत भएको भन्दा बढी कर्जा प्रवाह भएका

५. पुनर्संरचना वा पुनर्तालिकीकरण गरिएका

६. गैरलगानी ग्रेडमा परेका (क्रेडिट रेटिङ बीबीप्लसभन्दा कम भएका)

ग. स्टेज ३ मा कस्ता कर्जा पर्छन् ?

१. सावाँ ब्याज नतिरेको ९० दिन व्यतित भएका

२. बैंकले कर्जा तिर्न नसक्ने सूचीमा राखेका

३. राष्ट्र बैंकको निर्देशनअनुसार ‘निष्क्रिय’मा परेका

४. कर्जावाहक समस्यामा परेका, सम्झौता तोडेका आदि

त्यसो भए बैंकहरुले हाल गरिरहेको प्रोभिजनभन्दा बढी गर्नुपर्छ कि कम ?

यो प्रश्नको निष्कर्ष जवाफमा बैंकर र केन्द्रीय बैंकको एकमत छ । त्यो हो, नेपाली बैंकहरुले धितोमा आधारित कर्जा बढी दिने गरेकाले पनि मौजुदाभन्दा कम प्रोभिजन गरे पुग्छ ।

तर, जब ईसीएल लागु गर्ने योजना अघि सर्यो, त्योबेला सोचेको भन्दा बढी बढी गर्नुपर्ने देखिएको छ । पीडीमा राष्ट्र बैंकले तल्लो सीमा तोकिदिँदा बैंकहरुले सोचेभन्दा बढी प्रोभिजन गर्नुपर्ने देखिएको हो ।

‘राष्ट्र बैंकले जति प्रोभिजन राख्न भनेको थियो, त्यो बढी हो भन्ने हाम्रो अनुमान थियो,’ अर्का बैंकर भन्छन्, ‘मिनिमम राखेकाले सीधा हिसाब गर्दा ईसीएल बढी आउन सक्छ । एउटा एउटा हेर्ने हो भने कम त कमै आउँछ । अहिलेभन्दा बढी त बढी त कुनै हालतमा हुँदैन ।’

कुन कर्जामा कति र कस्तो धितो राखेको छ भन्ने निक्र्योल गरेर मात्र यकीन जवाफ दिनसक्ने उनको तर्क छ । राष्ट्र बैंकले आईएफआरएसभन्दा एक कदम अघि सरेर पीडीमा न्यूनतम अंक राखेको गुनासो उनले गरे ।

राष्ट्र बैंकका अधिकारीका अनुसार बैंकहरुले गर्नुपर्ने प्रोभिजन ठूलो मात्राले घट्नेछ । केन्द्रीय बैंकले खुद निष्क्रिय कर्जाको तथ्यांक सार्वजनिक गर्दै प्रोभिजन बढी नै रहेको निष्कर्ष निकालेको थियो । पुस मसान्तसम्मको तथ्यांकले कुल निष्क्रिय कर्जा औसत ३.६३ प्रतिशत रहेकामा खुद निष्क्रिय कर्जाको औसत १.१३ प्रतिशतमात्र रहेको पत्ता लगाएको थियो । यस्तो दर आधाभन्दा कम हुनुले पनि बैंकहरुले पर्याप्त मात्रामा नोक्सानी व्यवस्था गरेको अनुमान गरिएको थियो ।

केन्द्रीय बैंकका ती अधिकारी भन्छन्, ‘बैंकहरुले एनपीएलमा गर्नुपर्ने प्रोभिजन त पक्का घट्छ । अरु कर्जाको हकमा पनि कम हुन सक्छ । यो सबै धितोको विवरण हेरेपछि थाहा हुन्छ ।’

खराब भइसकेको निष्क्रिय कर्जामा अहिले १०० प्रतिशत प्रोभिजन गर्नुपर्छ । अब भने धितो छ भने त्यति धेरै प्रोभिजन आवश्यक रहन्न । अर्कातर्फ स्टक धितोमा राखेर दिइएको कर्जाको हकमा पनि प्रोभिजन घट्नेछ ।

उनी भन्छन्, ‘ठूलाठूला कर्पोरेट लोनमा धितो छैन होला तर उनीहरुको विगत राम्रो छ ।’

डिफल्ट बढी हुने क्षेत्र धितोले सुरक्षित छ, धितो नभएकाको डिफल्ट रेट कम छ । उपभोग्य, खुद्रा, एसएमई र मध्यम आकारको बहुमत कर्जामा घरजग्गा नै धितोमा राखिएको छ । यसको डिस्कान्टिङ गर्दा पनि प्रोभिजन अहिलेको भन्दा बढ्ने स्थिति नभएको राष्ट्र बैंकको अनुमान छ ।

यद्यपि, हाल २५ प्रतिशत, ५० प्रतिशत वा १०० प्रतिशत प्रोभिजन भइरहेको कर्जाको हकमा प्रोभिजन घट्ने भएपनि १.२५ प्रतिशत मात्र गरेकाको हकमा धितो हेरेरमात्र भन्न सकिने निष्कर्ष छ ।

बैंकहरुले सफ्टवेयर निर्माण गरेर हिसाब गरेपछि मात्र यकीन हुने उनले बताए । धितोले बैंकिङलाई रिजिलियन्ट बनायो भन्ने कुरा एकपल्ट फेरि प्रमाणित भएको बैंकिङ जानकारहरुको छ ।

‘बैंकरहरुले ईसीएलको प्रावधान तत्कालै आउने अपेक्षा गरेका थिएनन् । आगामी आवदेखि नै लागु हुनुपर्ने गरी ईसीएल आएकाले उनीहरुलाई दौडधुप छ,’ उनले भने । धितो कति छ ? घरजग्गा कति छ ? सेयर कति छ ? भन्ने सफ्टवेयरमा नहालेसम्म मौजुदा र प्रस्तावित व्यवस्थाको अन्तर थाहा नहुने उनको भनाइ छ र

अर्का एक बैंकर भन्छन्, ‘राष्ट्र बैंकले सोचेर निकालेको छ । बैंकहरुको हालत यसै पनि खराब छ, प्रोभिजन बढाउने गरी ल्याएको पक्कै होइन । सबै हेरेर ओभरअल बढ्दैन भनेर ईसीएल ल्याएको होला र पीडीमा न्यूनत २.५ प्रतिशत पनि त्यही अनुसार राखेको होला ।’

विकास बैंकका एक प्रमुख कार्यकारी अधिकृत भने केही दिनमै कर्जा डिफल्ट बनिहाल्ने कारण ईसीएलले प्रोभिजन बढाउने तर्क गर्छन् ।

‘एकातिर न्यूनतम पीडी तोकेको छ, अर्कातर्फ सावाँ ब्याज नबुझाएको ३० दिन बित्नेवित्तीकै लाइफटाइम ईसीएल हिसाब गर्नुपर्छ, ९० दिन पछि एक्रुअलमा ब्याज आम्दानी गर्न पनि मिल्दैन’ उनले भने, ‘बैंकहरुलाई झन् कस्यो ।’

वाणिज्य बैंकहरुले बिनाधितो पनि कर्जा दिने भएकाले उनीहरुले गर्नु पर्ने प्रोभिजनको रकम झनै बढ्ने उनको अनुमान छ ।

ईसीएल लागू भएपछि एजिङ सिस्टम हट्छ कि हट्दैन ?

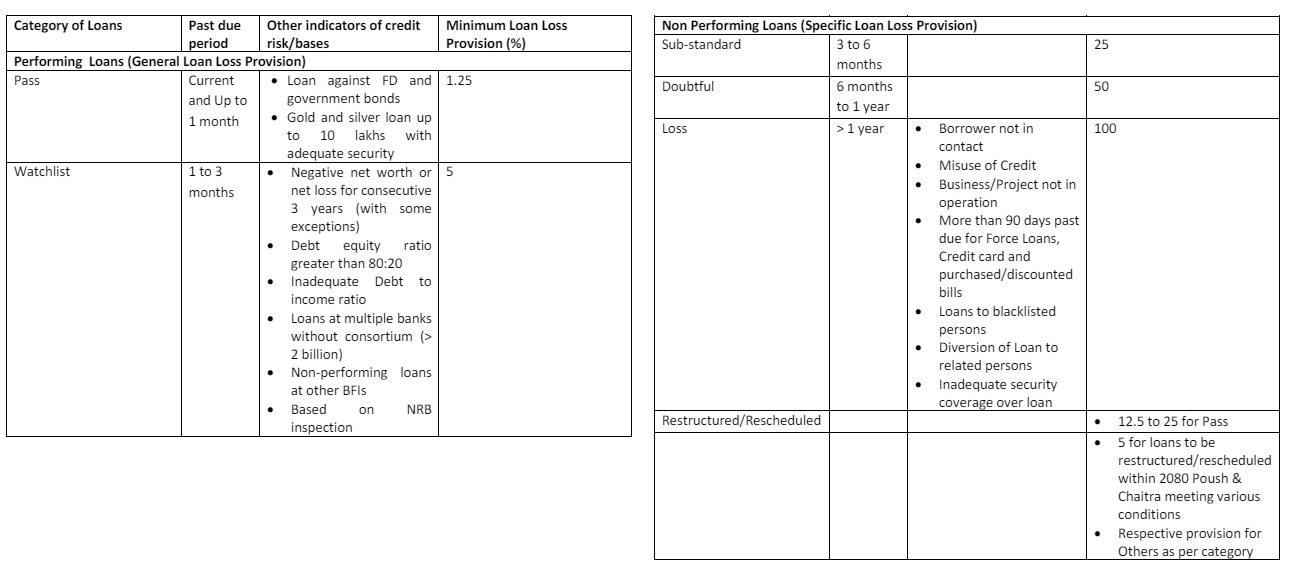

हाल बैंकहरुले कर्जाको सक्रियता र सक्रिय रहेको अवधि हेरेर प्रोभिजन गर्ने गरेका छन् । यसलाई एजिङ सिस्टम भन्ने गरिएको छ । जसअनुसार कर्जा असल भए (सावाँ ब्याज नितरेको ३० दिनसम्म) १.२५ प्रतिशत, वाचलिस्टमा रहे (सावाँ ब्याज नितरेको महिनासम्म) ५ प्रतिशत, कमसल कर्जा (सावाँ ब्याज नितरेको ३ देखि ६ महिनासम्म)लाई २५ प्रतिशत, शंकाष्पद (सावाँ ब्याज नितरेको ६ देखि १ वर्षसम्म)लाई ५० प्रतिशत र खराब कर्जा (भाखा नाघेको १ वर्ष बितसकेको)लाई १०० प्रतिशत प्रोभिजन गर्नुपर्छ ।

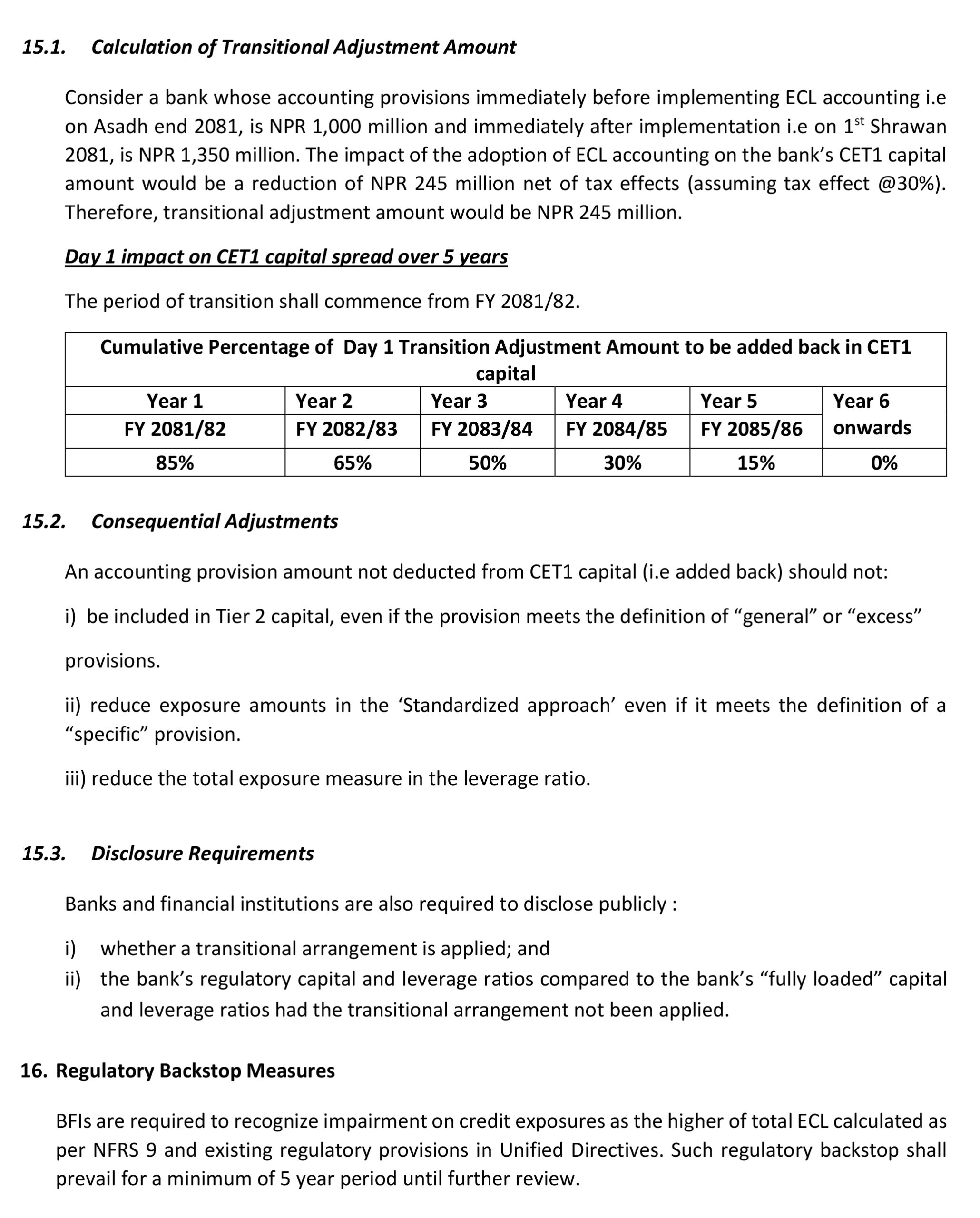

व्यवस्था परिवर्तन भएको स्थितिमा अर्थात् २०८१ साउन १ गते यदि कुनै पनि बैंकले ईसीएलको आवश्यकताअनुसार प्रोभिजन गरेका छैनन् भने उनीहरुलाई ६ वर्ष अवधि दिइएको छ । गाइडलाइनअनुसार हरेक वर्ष थप्दै थप्दै लैजानुपर्छ । र, सोहीअनुसार टियर १ क्यापिटलमा समायोजन गर्दै लैजानुपर्नेछ ।

तर, कुनै बैंकले बढी प्रोभिजन गरेका छन् भने ५ वर्षसम्म पनि राइट ब्याक गर्न पाउने छैनन् । व्यवस्थाअनुसार ईसीएल वा हालको प्रोभिजन रकममध्ये जुन बढी छ बैंकहरुले त्यही राख्नु पर्नेछ ।

६ वर्षको अवधिलाई ट्रान्जिसन (संक्रमणकाल) भनिएको छ । तर, हालको प्रोभिजन बढी रहे ५ वर्ष यथावत राख्नुपर्ने र त्यसपनि पुनरावलोकन हुन सक्ने उल्लेख छ । यो व्यवस्थाअनुसार ५ वर्षपछि एजिङ खारेज हुने बैंकरहरुको बुझाइ छ ।

प्रतिक्रिया