हाम्रो कार्यक्रमअनुसार आगामी वर्षको मौद्रिक नीति साउन पहिलो साता आउँछ । त्यसकारण यो खालको छलफलले हामीलाई सहयोग गर्ने नै छ । समग्रमा, यस्तो बैंकिङ डिस्कोर्स चलाइरहँदा यो छलफल हाम्रो बैंकिङ कस्तो हो ? हाम्रो बैंकिङ प्रणाली कहाँ छ ? भन्ने सन्दर्भमा पनि अलिकति जानकारी लिन चाहनु स्वाभाविक हो ।

यस अर्थमा मैले सेयर गर्न खोजिरहेको कुरा के भने नेपालको समग्र वित्तीय क्षेत्र, वित्तीय प्रणालीका विषयमा हामी अलिकति सबल नै छौं । हामी निकै सफल छौं । कयौं अन्तर्राष्ट्रिय फोरममा हाम्रा तथ्यांकहरुको जानकारी राख्दा, हाम्रो अवस्थाबारे जानकारी राख्दा हाम्रा मित्रहरु अलिकति डाहा गर्नुहुन्छ, नेपालले त यस्तो गरेछ भनेर ।

सुधारकै कुरा गर्दा कयौं आर्थिक संकटहरु हेर्दा सन् १९९० को रियल इस्टेट क्षेत्रको संकटबाट रिकभर हुन वर्षौं लाग्यो । १९९७/१९९८ को दक्षिण एसियाली संकट, जुन खासगरी एक्सचेन्ज रेट र मिसम्याचको मुख्य असर थियो, त्यसबाट रिकभर हुन सम्बन्धित राष्ट्रहरु, थाइल्यान्ड, इन्डोनेसियाजस्ता मुलुकलाई दशकौं लाग्यो ।

त्यसैगरी २००७/२००८ को आर्थिक संकटका बेला विकसित मुलुकलाई ठाउँमा आउन दसौं वर्ष लाग्यो । सन् २०१९ पछि कोभिड-१९ को प्रभाव देखियो । ती आफ्ना किसिमका संकट थिए । यस्ता संकटलाई हेर्नुभयो भने सुरुवात सामान्यतः बैंकिङ प्रणालीमा परेको दबाबबाट सुरु भएको छ ।

सन् २०१९/२०२० मा कोभिडका कारण आएको जुन संकट थियो, त्यो समस्याचाहिँ बैँकिङ प्रणालीमा नभएर स्वास्थ्य प्रणालीभित्रको अथवा स्वास्थ्य संकटबाट सुरु भएको थियो । जसको असर स्वास्थ्यबाट व्यापार र व्यापारबाट बैंकतर्फ आउने क्रममा थियो ।

त्यसलाई हामीले एकदमै संवेदनशील भएर, स्वास्थ्य संकटलाई केही कम गरेर अर्थात् व्यापारमा सकभर आउन नदिने गरी बैंकिङ प्रणालीबाट प्रयास गर्यौं । फलस्वरुप, त्यसले बैंकिङ संकट निम्तिन दिएन । बैंकिङ क्षेत्रभित्र त्यो संकट छिर्न पाएन । त्यो समस्या छिर्न पाएन ।

त्यो निकै जटिल समस्या थियो, स्वास्थ्य संकट या भनौं कोभिडको संकट । जसलाई चाहिँ व्यापारमा साथीहरु सटर बन्द गरेर बस्नुपरेको थियो । गाडी चल्न पाएका थिएनन् । यहाँबाट सुदूरपश्चिम वा सुदूरपूर्व हिँडेर जानुपर्ने स्थिति थियो । देशभित्रै आवतजावत शून्य थियो, सीमापारिको कुरा छाडिदिऊँ ।

यस्तो बेलामा व्यापार हुने कुरा भएन । बैंकहरुमा रिपेमेन्ट हुने कुरा भएन । यो सबै कुरालाई हामीले सम्बोधन गर्न केही न केही किसिमको ‘मनिटरी स्टिमुलस’ ल्यायौं । राज्यको तर्फबाट गर्न सक्ने केही स्टिमुलसहरु भयो । फलस्वरुप हामीले तुरुन्तै रिकभर भयौं ।

तथ्यांक हेर्न सकिन्छ, २०२० मा हाम्रो वृद्धि नेगेटिभ थियो, २०२१ मा हामी त्यसबाट बाउन्स ब्याक भयौं साढे ४ प्रतिशतको वृद्धिमा । २०२२ मा झन्डै साढे ५ प्रतिशतको वृद्धि भएको थियो । तर, त्यसलाई हामीले थेग्न गर्न सकिरहेका छैनौं । यो वर्ष त्यो वृद्धि नहुने अवस्था आएको छ ।

यही कोभिडको असर तपाईंहरुले छिमेकी मुलुक र अन्य मुलुकसँग दाँजेर हेर्न सकिन्छ । केही मुलुकले हाम्रा २०२२ वा २०२१ मा भएको वृद्धि वा त्यो रिकभरी पाउनका लागि सातौं वर्ष वा पाँचौं वर्षको योजना बनाएका छन् । त्यस किसिमको योजना हामी देख्न सक्छौं । त्यसकारण यहाँ भएको उपलब्धि जुन छ, त्यो उपलब्धिलाई व्यवस्थापन गर्दै बाँकी कुरा अघि बढाउनुपर्ने छ ।

नेपालको वित्तीय क्षेत्र मैले अघि पनि भनेँ तुलनात्मक रुपमा सानो छ र सुरक्षित छ । यो साम्य छ । यसलाई सुरक्षा हामीले दिन जरुरी छ । अहिले पछिल्लो दिनमा एक खालको समस्या हामीले देखिरहेका छौँ । त्यो समस्या के हो भन्दा डिस्टिब्युटर्सलाई डिलरप्रति विश्वास छैन, डिलरलाई रिटेलप्रति विश्वास छैन ।

जसले गर्दा हिजो भएको समस्याका कारण आजको व्यापारमा असर परिरहेको छ । समग्र बजारमा माग घटेको अवस्था छ । फलस्वरुप कुनै न कुनै चरणमा ऋणको रिकभरी वा बैंकको रिपेमेन्टमा एक खालको समस्या आउने हामीले देखिरहेका छौं ।

ती समस्यालाई हामीले कुनै न कुनै किसिमले सम्बोधन गर्नु छ । स्थान दिनु छ । त्यसका लागि हामीले अस्तिको मौद्रिक नीतिको समीक्षामा अलिकति केही प्रयास गरेका छौं । त्यसपछिको प्रयास भनेको बैंकिङ कम्युनिटीबाट जरुरी छ ।

बैंकिङ कम्युनिटीले आफ्ना नीति, नियम, नेपाल राष्ट्र बैंकले ल्याएको नीति निर्देशनको परिधिभित्र रहेर आफ्ना ग्राहकलाई दिनुपर्ने सुविधा, गर्नुपर्ने फ्यासिलिटेसन गर्नुपर्छ । फ्यासिलिटेसनले पनि धेरै फरक पार्छ । अर्को कुरा अप्रोचले पनि धेरै फरक पार्छ । उहाँहरुको मनोबल गिर्न नदिन ती खालका व्यवहारले पनि फरक पार्छ । ती सबै कुरा वित्तीय संस्थाहरुले गर्नुपर्ने हुन्छ ।

हामीले देखिरहेका छौं, सुनिरहेका छौं । कोही चाहिँ आक्रामक रिकभरीमा लाग्न खोज्नुहुन्छ । त्यसले के नतिजा दिन्छ ? न हजुरहरुले रिकभर गर्न सक्नुहुन्छ न त त्यो सम्पत्ति तत्कालै कब्जामा आउँछ । न चाहिँ अरु केही हुन्छ ।

मैले देख्दा आक्रामक रुपमा होइन, विस्तारै जाँदा राम्रो हुन्छ । फ्यासिलिटेसन भनेको त्यस्तो खालको विषय हो । मैले चाहिँ बैंकिङ कम्युनिटीबाट यो अफ्ठ्यारो बेलामा त्यस्तो खालको फ्यासिलिटेसन पनि अपेक्षा गरेको छु ।

बैंकिङ प्रणालीलाई फर्ममा राख्न हामीले यसबीचमा गरेका केही काम महत्वपूर्ण छन् । यहाँहरुले हेर्नु भयो भने वर्षौंदेखि नेपालको बैंकिङ क्षेत्रलाई लाग्दै गरेको एउटा आक्षेप इभरग्रिन लोन (कर्जाको जीवनकालमा वा तोकिएको समयावधिमा साँवा चुक्ता गर्न नपर्ने ऋण हो) को हो ।

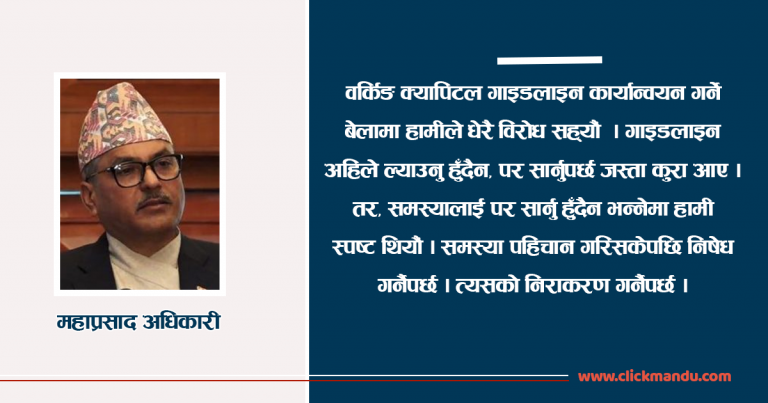

बैंकिङ कम्युनिटीका साथीहरुले देख्नुभएको छ । हामीले त्यसलाई यो वर्ष एक किसिमले पूणर्रुपमा बेवास्ता गरेका छौं । ‘वर्किङ क्यापिटल गाइडलाइन’ कार्यान्वयन गर्ने बेलामा हामीले धेरै विरोध सह्यौं । यो गाइडलाइन अहिले ल्याउनु हुँदैन, यसलाई पर सार्नुपर्छ भन्ने जस्ता कुरा आए ।

तर, त्यसमा हाम्रा एकदमै राम्रा स्पष्टीकरण थिए कि समस्यालाई पर सार भन्नु हुँदैन । समस्यालाई हामीले पहिचान गरिसकेपछि त्यसलाई निषेध गर्नैपर्छ । त्यसको निराकरण गर्नैपर्छ । यो सिलसिलामा जुन गाइडलाइन आएको छ, बैंकिङ कम्युनिटीले यो गाइडलाइनलाई प्रभावकारी रुपमा कार्यान्वयन गरिराख्दा भोलिका दिनमा हामीले इभरग्रिनिङ भन्ने सुन्न नपर्ने स्थिति आउँछ । किनकि, हिजो जुन किसिमको अभ्यास थियो, चाहे ओभरड्राफ्ट या भनौं सर्टट्रम लोनहरु लिएर लोन तिर्ने वा ब्याज तिर्ने चलनलाई वर्किङ क्यापिटलको गाइडलाइनले पूणर्तः निषेध गरेको छ ।

यसले हामीलाई, हाम्रो वित्तीय प्रणालीलाई थप सबल बनाउन भूमिका खेल्छ । हामी डिरेल हुन लागेको कुरा गरिरहेका छौं । सँगसँगै हामीसँग प्रशस्त स्पेस छ । हाम्रो बाह्य क्षेत्र डिरेल हुनबाट जोगिएको छ ।

हामी अत्यन्तै राम्रो स्पेससहित बाह्य क्षेत्रमा छौं । हामीलाई चाहिएको सामान आयात गर्नका लागि कुनै कुरोको समस्या छैन । त्यति रिजर्भ छ । झन्डै ११ महिना वस्तु आयात र ४ महिनाको आयात सेवा धान्ने रिजर्भ हामीसँग छ । तपाईंले कयौं मुलुकको स्थिति हेर्नुभयो भने यो धेरै माथिको अवस्था हो ।

केही कुरामा हामीले डाइरेक्टेड लेन्डिङ पनि गरेका छौं । अप्लाई गरिरहेका छौं । त्यो डाइरेक्टेड लेन्डिङमा केही समस्या बैंकिङ कम्युनिटीमा हुन सक्छ । किनकि हामीले १५ प्रतिशत कृषिमा जानुपर्छ । १० प्रतिशत ऊर्जामा जानुपर्छ भनेका छौं । तर, हिजोको जस्तो क्रेडिट ग्रोथ अहिले छैन । यो वर्षबाट क्रेडिट ग्रोथ झन्डै ७-८ प्रतिशतमा रहने स्थिति छ ।

त्यसले गर्दा त्यो प्राप्त गर्न केही समस्या हुनसक्छ । हामी त्यो विषयमा थप छलफल गर्न सक्छौं । तर, के त भन्दा क्रेडिट उत्पादनमूलक क्षेत्रमा जानुपर्यो । बैंकिङ क्षेत्रको स्रोतसाधन उत्पादनमूलक क्षेत्रमा प्रयोग हुनुपर्यो भन्ने उद्देश्यका साथ ल्याइएका यी नियममा कुनै बैंकको वा बैंकिङ कम्युनिटीको पूणर्तः प्रतिबद्धता रहनुपर्छ ।

हाम्रो बैंकिङ प्रणाली सानो छ, सुरक्षित छ । आएका नयाँ सुधारका प्रयासले यसलाई थप सिमेन्टेड गर्दै आएको छ । त्यस अर्थमा पनि हामी हाम्रो बैंकिङ प्रणालीलाई अन्यत्रको जस्तो डुबिहाल्ने भत्किहाल्ने अवस्थामा जान दिँदैनौं भन्ने उद्देश्यका साथ काम गरिरहेका छौं ।

(गभर्नर महाप्रसाद अधिकारीले बैंकिङ समाचारले आयोजना गरेको नेसनल बैंकिङ डिस्कोर्स २०२३ मा व्यक्त गरेको विचारको सम्पादित अंश)

प्रतिक्रिया