सेयर बजार ‘हाइ रिस्क, हाइ गेन’को बजार हो । सामान्यतया यसको जोखिम लगानीकर्ता वा ट्रेडर्सले व्यहोर्ने हो । कहिलेकाहीँ अर्थतन्त्रमा पनि जोखिम हुनसक्छ । यस्तो बेलामा नियामक निकायहरुले जोखिम कम गर्न कदम चाल्ने गर्दछन् ।

सेयर बजार ‘हाइ रिस्क, हाइ गेन’को बजार हो । सामान्यतया यसको जोखिम लगानीकर्ता वा ट्रेडर्सले व्यहोर्ने हो । कहिलेकाहीँ अर्थतन्त्रमा पनि जोखिम हुनसक्छ । यस्तो बेलामा नियामक निकायहरुले जोखिम कम गर्न कदम चाल्ने गर्दछन् ।

सेयरहरुको मूल्य अस्वाभाविकरुपले धेरै माथि जाँदा दुइवटा जोखिम निम्तिन सक्छ । एउटा बैंकको ऋण डुब्नु र लगानीकर्ताको लगानी डुब्नु । मूल्य जसरी बढ्यो, त्यसरी नै घट्न सक्ने हुँदा यस्तो जोखिम हुन्छ । यस्तो अवस्थामा सरकार, केन्द्रीय बैंक र नियामकहरुले भूमिका निर्वाह गर्दछन् ।

कम्पनीहरुका सेयरको मूल्य सामान्यतया बजारले निर्धारण गर्ने हुँदा सबै मूल्यलाई स्वाभाविक मान्नुपर्छ । सेयर बजारको चरित्र नै उच्च प्रतिफलको अपेक्षामा उच्च जोखिम मोल्नु हो । तर, एउटै चिज कसैलाई बढी जोखिमयुक्त हुन्छ भने कसैलाई कम । यो जोखिम वहन क्षमतामा भर पर्ने हो ।

बजार माथि जाँदा नबुझेका नयाँ लगानीकर्ताहरु ठूलो संख्यामा प्रवेश गर्ने र उनीहरुले गुमाउने सम्भावना अधिक हुन्छ । किनकि, यस्तो बेला सेयरमा नाफा हुन्छ भन्दै उक्साहट फैलाइएको हुन्छ । नबुझेका नयाँ लगानीकर्ता जति रकम लिएर प्रवेश गर्छन्, पुराना, अनुभवी, जान्ने टाठाबाठाको कमाउने अवसर त्यति बढ्छ । बजारमा एकले गुमाउँदा अर्कोले कमाउने हो ।

सेयर बजारले छरिएको आय वितरणलाई पुनः सीमित व्यक्तिमा केन्द्रित गर्ने खतरा रहन्छ । रेमिटान्स, साना तथा मझौला पेशा व्यवसाय, कृषिबाट आयको वितरण देशभर छरिएको हुन्छ । मूल्य बढेको बेला त्यस्तो आय रकम सेयर बजारमा आउँछ । अनि त्यो आय पुनः सीमित टाठाबाठा व्यक्तिमा केन्द्रित हुन पुग्छ । सेयर बजारमा किन्ने र बेच्ने सही समय छनोट गर्न नसक्नेले गुमाउने हो ।

विकसित मुलुकमा पनि दोस्रो बजारमा थोरै मानिसको मात्र सक्रियता रहन्छ । नेपालमा कूल जनसंख्याको १२ प्रतिशत अर्थात् ३६ लाखले डिम्याट खाता खोलेका छन् । त्यसमध्ये २० प्रतिशत अर्थात ७ लाख बढी दोस्रो बजारमा सक्रिय छन् । प्रायः एक जनाले परिवार सदस्यका नाममा डिम्याट खोलेको हुन्छ । यस हिसाबले हेर्दा डिम्याट खोल्ने सबैजसो दोस्रो बजारमा सक्रिय छन् ।

नबुझेका मानिसहरुको ठूलो संख्यामा प्रवेश हुनु मात्रै पनि जोखिम होइन । किनकी, उनीहरुले जोखिम बहन गर्न सक्ने मात्र लगानी गरेका हुन सक्छन् । सेयरको मूल्य अस्वाभाविक माथि जानु मात्र पनि जोखिम हुँदैन । थोरै कित्ताको किनबेचले मूल्य आकासिएको छ । बढेको मूल्यमा खासै ठूलो कारोबार भएन भने जोखिम हुँदैन ।

आकासिएको मूल्यमा धेरै कित्ता कारोबार भयो । थोरै कित्ता किनबेचले मूल्य घट्यो । घटेको मूल्यमा पुनः धेरै कित्ता कारोबार भयो । यो अवस्थामा मात्र जोखिम हुन्छ । धेरै कित्ता कारोबार हुँदै मूल्य माथि गएको छ भने त्यहाँ जोखिम भए पनि धेरै लगानीकर्तामा जोखिम बाँडिएको हुन्छ । धेरै कित्ता कारोबार हुँदै मूल्य तल झरेको छ भने घाटा भए पनि धेरै लगानीकर्तामा घाटा बाँडिएको हुन्छ ।

नेपालमा औसत ८÷१० अर्बको कारोबार हुँदै आएको छ । नेप्से सूचक ३००० पुग्दा भने केही दिन १८/२० अर्ब रुपैयाँसम्मको कारोबार भएको थियो । सस्तोमा किनिएका धेरै कित्ता सेयर यो बेला महँगोमा बेचिएको हुनसक्छ । मूल्य बढ्दा पहिलेकै जति कित्ता कारोबार गर्दा पनि कारोबार रकम बढ्ने नै भयो । बढी कित्ता कारोबार गर्दा रकम झन् धेरै हुने भयो ।

नवप्रवेशी लगानीकर्ताहरु र ऋणदाता बैंकहरु उच्च जोखिममा छन् या छैनन् भन्ने नियामकहरुले यकिन गर्न कठिन हुन्छ । त्यसैले त कहिलेकाहीँ नियामकहरु गलत निष्कर्षमा पुगे भनेर आलोचना पनि हुने गर्दछ । हरेक व्यक्तिको जोखिम वहन क्षमता र कम्पनीको सेयर मूल्यको मूल्यांकन गर्न सकिँदैन । सरकारी निकायले वृहत् सेकेण्डरी इन्डिकेटरबाट जोखिम अनुमान गर्दछन् ।

सेयर बजारको जोखिमलाई कूल ग्राहस्थ उत्पादनसँग तुलना गरेर हेरिन्छ । बजार पुँजीकरण जीडीपीभन्दा माथि गयो भने अर्थतन्त्रमा जोखिम छ कि भनेर थप अध्ययन गरिन्छ । त्यस्तै, सेयर धितोमा प्रवाह भएको कर्जाको अनुपात हेरिन्छ । सेयर धितो कर्जाको हिस्सा अत्यधिक बढेको छ भने त्यसलाई पनि अध्ययनको विषय बनाइन्छ । मुलुकको कूल ग्राहस्थ उत्पादनको वृद्धि र कम्पनीहरुको प्रतिफल वृद्धिसँग सेयर बजारको वृद्धिको संगतिबारे अध्ययन गरिन्छ ।

सेयर धितो शीर्षकमा बैंकको कर्जा प्रवाह सामान्य देखिए पनि अप्रत्यक्षरुपले प्रवाह भएको छ कि भनेर पनि हेरिन्छ । बैंकहरुको कूल कर्जा प्रवाह बढेको देखिने तर त्यसको प्रभाव उत्पादनमा नदेखिने हुन सक्छ । कर्जा बढ्ने तर उत्पादन नबढ्ने हुँदा सेयर र जग्गामा लगानी भएको हुनसक्छ । किनकि, सेयर र जग्गामा गरेको लगानी जीडीपीमा गणना हुँदैन ।

सरकारी निकायहरुले जोखिम बढेको निष्कर्ष निकाले भने कहिले सोझै र कहिले रणनीतिकरुपमा जोखिम घटाउने कदम चाल्छन् । स्वतन्त्र बजारलाई प्रत्यक्ष हस्तक्षेप गर्नु राम्रो मानिदैन । पहिलो जनचेतना फैलाउने हो । जनतामा सेयरको जोखिमबारे जानकारी दिने, जोखिम वहन गर्ने क्षमता अनुसारमात्र लगानी गर्नुस् भनेर सचेत पार्ने । दोस्रो, कर्जामा नियन्त्रण हो । सेयर धितो कर्जामा दिएको सुविधालाई खुम्चाउन सकिन्छ । त्यस्तै, अन्य शीर्षकमा गएको कर्जा दुरुपयोग भएमा कडाइ गर्न सकिन्छ ।

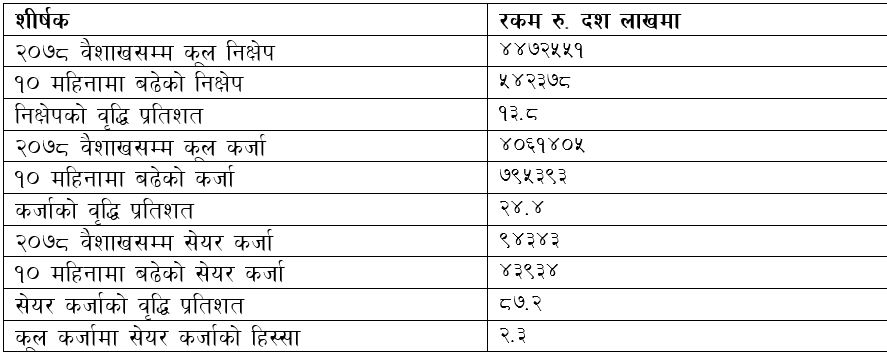

राष्ट्र बैंकले प्रकाशन गरेको २०७८ वैशाखसम्मको तथ्यांक हेर्दा सेयर धितो कर्जा १० महिनामा ८७ प्रतिशत बढेको छ । समग्र कर्जा २४ प्रतिशतले मात्र बढेको छ । गत वर्षसम्म सेयर धितो कर्जा थोरै भएको कारण मात्र यो वर्ष वृद्धि प्रतिशत धेरै देखिएको हो । कूल कर्जामा सेयर धितो कर्जाको हिस्सा २.३ प्रतिशत मात्र रहेको छ ।

सेयर कर्जा रकमले बैंकिङ प्रणालीमा कुनै असर पर्ने देखिंदैन । त्यसैले समग्रमा कर्जा प्रवाह नियन्त्रण गर्नुपर्ने देखिँदैन । तथापि बैंक विशेषअनुसार फरक अवस्था हुन सक्छ । कुनै बैंक वित्तीय संस्थाले बबल सिर्जना भएका सेयर धितोमा धेरै कर्जा प्रवाह गरेका हुन सक्छन् । त्यस्तो भएमा नियामकले बबल सिर्जना भएका सेयरको धितोलाई मात्र असर पर्ने गरी मूल्यांकन विधि संशोधन गर्नसक्छ ।

प्रतिक्रिया