‘नेपालमा जुन क्रेडिट कल्चर छ, त्यसले पनि रियलस्टेटकै फेभरमा काम गरिरहेको छ । हामी बैंकहरुले कसैलाई कर्जा दिनुपर्यो भने पनि एकदमै प्रतिष्ठित कर्पोरेट हाउस बाहेक अरुलाई धितोको रुपमा रियलस्टेट नै अपेक्षा गर्छौ चाहे त्यो कञ्जुमर फाइनान्सिङको लागि होस् वा विजिनेस फाइनान्सिङको लागि होस् ।’

रियलस्टेट, हाउजिङ र इकोनोमी भन्नेको विषयमा मुख्यतया दुई तीनवटा कुराहरु महत्वपूर्ण हुन्छन् । रियलस्टेटमा हाम्रो देशको अवस्था सुरुबाट नै अन्य देशको भन्दा उल्टो किसिमको हुँदै आयो । विदेशतिर यदि कसैले घर किन्छ भने बस्ने प्रयोजनको लागि मात्रै किन्छ । अरु पैसा छ भने ऊ लगानीको अर्को अवसर तिर लाग्छ । त्यसैले एउटा व्यक्तिले सामान्यतया एउटा मात्र घर किन्छ, दोस्रो घर किन्नतिर लाग्दैन । ठूलो घर किन्ने हो पहिलेको घर बेचिदिन्छ, उसले दुईवटा घर राख्दैन ।

नेपालको सन्दर्भमा चाहिँ अलिकति पैसा जम्मा भयो भने के गर्ने त भन्दा घरजग्गा जोड्ने भन्ने मानसिकता छ। ठूलो घर किन्नुपर्यो भने कुनै व्यक्तिले सानो घर बेच्दैन । यसको अर्थ नेपालमा घरजग्गा भनेको व्यक्तिगत रुपमा धन सञ्चय र लगानीको एउटा उत्कृष्ट विकल्प भयो । त्यसैले नेपालमा रियलस्टेट बसोबासका लागि मात्रै होइन, लगानी नै पनि रियलस्टेटमा भन्ने भइरहेको छ । यसको प्रभावले यसको डिमान्ड साइट एकदमै बलियो छ। त्यसैले जस्तोसुकै नीतिगत हस्तक्षेपका बाबजुद पनि रियलस्टेटको निरन्तर बढिरहेको छ ।

प्रतिफलको कुरामा पनि रियलस्टेट क्षेत्र अगाडी छ । मान्छेले १०/२० वर्ष अगाडि आफूले गरेको लगानीको प्रतिफललाई अरु व्यवसायको प्रतिफलसँग तुलना गर्यो भने अरु जुनसुकै क्षेत्रमा गरेको लगानीको भन्दा बढी प्रतिफल घरजग्गामा गरेको लगानीबाट भइरहेको छ । यो क्षेत्रले १०/२० वर्षमा त्यति नै गुणा नै प्रतिफल दिइरहेको छ । यसकारण मान्छेमा २ प्रकारको कन्फिडेन्ट भयो । एउटा, एस्पेक्टेड रिटर्न बढी वा एस्पेक्टेड प्राइस लसको सम्भावना कम छ । त्यस्तै, मान्छेको त्यो क्षेत्रको अनुभवको कारणले गर्दा पनि ‘रियल स्टेट इज द मोस्ट बेस्ट अल्टरनेटिभ फर इन्भेष्टमेन्ट इन नेपाल’ भन्ने धारणा बनेको छ ।

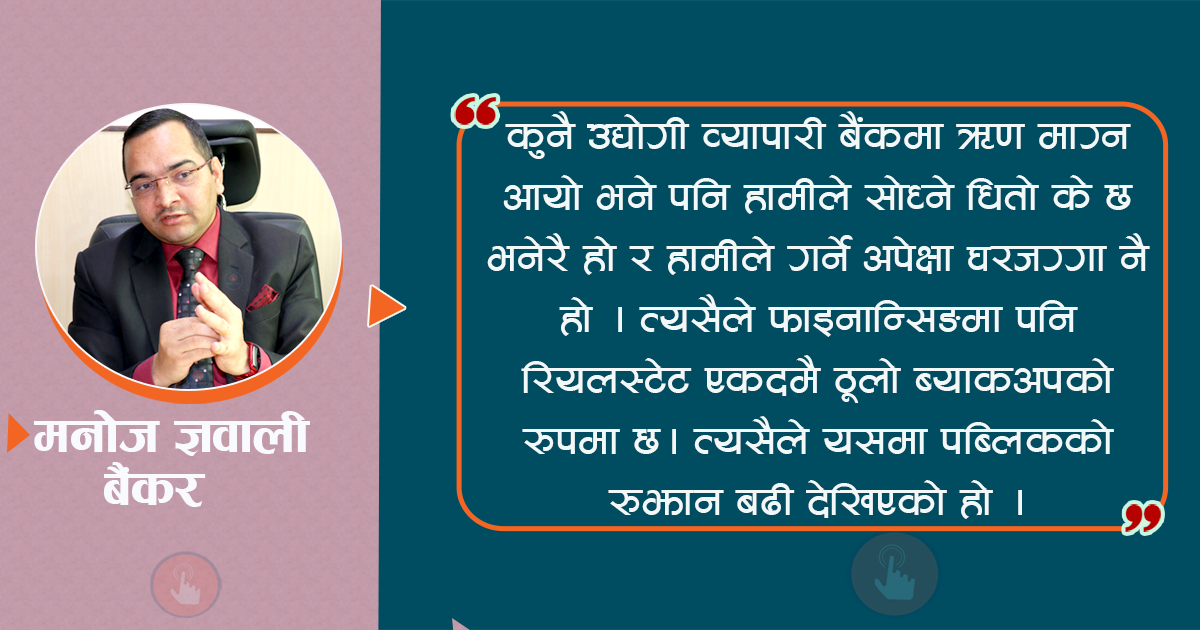

अर्को कारण चाहिँ नेपालमा जुन क्रेडिट कल्चर छ, त्यसले पनि रियलस्टेटकै फेभरमा काम गरिरहेको छ । हामी बैंकहरुले कसैलाई कर्जा दिनुपर्यो भने पनि एकदमै प्रतिष्ठित कर्पोरेट हाउस बाहेक अरुलाई धितोको रुपमा रियलस्टेट नै गर्छौं चाहे त्यो कञ्जुमर फाइनान्सिङको लागि होस् वा विजिनेस फाइनान्सिङको लागि किन नहोस् । कुनै उद्योगी व्यापारी ऋण माग्न आयो भने पनि हामीले सोध्ने धितो के छ भनेरै हो र हामीले गर्ने अपेक्षा घरजग्गा नै हो । त्यसैले फाइनान्सिङमा पनि रियलस्टेट एकदमै ठूलो ब्याकअपको रुपमा छ। त्यसैले यसमा पब्लिकको रुझान बढी देखिएको हो ।

विदेशतिर पनि रियलस्टेटका मूल्यांकन नहुने होइन । ठूला स्केलका तर यसको होल्डिङ व्यक्तिहरुले भन्दा पनि कम्पनीहरुले गरेको हुन्छ । यसमा उनीहरुको करोडौं अरबौं डलर खर्च भइरहेको हुन्छ । यदि कुनै कारणले रियलस्टेट क्षेत्र चलायमान हुन कम भयो वा होल्ड हुने स्थिति आयो भने मूल्य घट्न थालिहाल्छ । किनभने जब रियलस्टेटको माग पक्ष कमजोर हुन्छ, ठूलाठूला लगानीकर्ताले ब्याज तिर्न र अरु हिसाबकिताबले खर्च धान्न गाह्रो हुँदै जान्छ । यो भएपछि उनीहरु सस्तो मूल्यमै भए पनि बेच्न बाध्य हुन्छन् । यसले गर्दा मूल्य पनि घट्छ ।

नेपालको सन्दर्भमा रियलस्टेटमा त्यो प्रकारको विकास छैन । व्यवसायिक लगानीकर्ताले एकपटकमा बढीमा एउटा अपार्टमेन्ट बनाउँछन् । त्यसमा धेरै भए ४/५ सय वटा युनिट । हाउजिङको कुरामा पनि एउटा लगानीकर्ताले बढीमा डेढ दुई सयवटा बनाउने हो । अरु सबै व्यक्तिले होल्ड गर्छन्, त्यो पनि सानोसानो टुक्रामा । एजेन्टहरु पनि सानो सानो युनिटमै काम गर्छन् । अलिकति पैसा हुने बित्तिकै यहाँ जोकोही पनि जग्गा कारोबारी बनिहाल्छ । व्यक्तिसँग अलिकति पैसा भयो भने उसले जग्गामा पैसा लगाइहाल्छ । भन्नुको अर्थ यसको होल्डिङ प्रवृत्ति एकदमै बढी भयो ।

यो हिसाबले व्यवसायिक रुपमा रियलस्टेटमै गएको लगानीको कुरा मात्रै अहिलेको लगानी पर्याप्त छैन । तर पनि देखिएका छैनन् । काठमाडौं उपत्यकामा जग्गाको मूल्यांकनको नियामक निकायहरु यसमा लगानी बढाउने कुरामा त्यति उदार ४० प्रतिशतभन्दा बढी लगानी गर्न नपाइने भनियो । त्यो र मूल्यको ३० प्रतिशत बढी हुँदैन । यसको अर्थ कुनै व्यक्तिले १ अर्बको रियलस्टेट विकास गर्न ७० करोड आफैँले हाल्नुपर्ने अवस्था छ । त्यसैले रियलस्टेटका नयाँ प्रोजेक्टहरु आउन सकिरहेका छैनन् । यही कारण रियलस्टेट सेक्टर नै ठप्प भयो वा मन्दीमा गयो भनिएको छ र, यो केही हदसम्म सही पनि हो ।

रियलस्टेटमा समस्या हुने र घरजग्गाको मूल्यको २०/३० प्रतिशत मात्रै घट्ने हो भने पनि यसले रियलस्टेट पनि सेक्टर मात्रै नभएर फाइनान्सियल सेक्टर हुँदै समग्र अर्थतन्त्रमा समस्या आउने देखिन्छ

तर, यसरी नियामक निकाय अनुदार हुनुको पनि कारण छ । कसैले स्वीकार अस्वीकार जे गरे पनि हिजोका दिनमा बैंकबाट विभिन्न शीर्षकमा कर्जा लिएर जानी नजानी रियलस्टेट तिर गएकै थियो । अहिले राष्ट्र बैंकले वर्किङ क्यापिटल फाइनान्सिङ सम्बन्धी निर्देशिका ल्याउँदा हामीलाई किन गाह्रो भयो, किन चटारो भयो भन्दा हामीले वर्किङ क्यापिटलमा प्रवाह गरेको कर्जाको माथिल्लो सीमा प्रयोग गरेर रियलस्टेटमा हाल्यौं । हिजो बजार चलायमान हुँदा सजिलो थियो। पैसा चाहियो भने एउटा टुक्रा बेचिदियो, ब्याज तिर्यो, साबाँ तिर्यो अनि सेटलमेन्ट भइहाल्यो । तर, आज अवस्था भिन्न किन छ भने आज रियलस्टेटमा धेरै कारोबार छैन । नयाँ माग नै छैन यसले कारोबार हुन पाइरहेको छैन । यो हुँदा डिफल्ट बढिरहेको छ ।

अहिले यो क्षेत्रलाई अलिकति चलायमान बनाउनुपर्यो भन्ने हिसाबले राष्ट्र बैंक पनि अलिकति रिल्याक्स भएर काठमाडौंमा ५० प्रतिशतसम्ममा जान खोज्यो । यस्तो नीतिगत निर्णय लिनुमा राष्ट्र बैंकले पनि यो क्षेत्रलाई अलिकति चलायमान बनाउन खोजेको जस्तो देखिन्छ भने र केही बाह्य प्रेसरको कारणले पनि यस्तो भएको हुनसक्छ ।

रियलस्टेट क्षेत्रको अन्तरसम्बन्ध बैंक तथा वित्तीय संस्थामा प्रत्यक्ष रूपमा पर्छ । किनभने बैंक तथा वित्तीय संस्थाको कर्जाको ६० प्रतिशतभन्दा बढी कर्जा रियलस्टेटकै सँग धितोमा छ । अहिले ४९ खर्बको ऋण प्रवाह भएको छ । त्यसमध्ये ३० खर्बभन्दा बढी ऋण घर तथा जग्गाकै धितोमा गएको छ। यदि रियलस्टेटमा समस्या हुने र घरजग्गाको मूल्यको २०/३० प्रतिशत मात्रै घट्ने हो भने पनि यसले रियलस्टेट सेक्टर मात्रै नभएर फाइनान्सियल सेक्टर हुँदै समग्र अर्थतन्त्रमा समस्या आउने देखिन्छ । त्यसकारण पनि यी कुराहरु एक आपसमा अन्तरसम्बन्धित छन् ।

नेपालमा एउटा घर किन्न १४७ वर्षको आम्दानी खर्च गर्नुपर्छ भनेर कतिपय रिसर्चहरुले भनेका छन् । एउटा मान्छेले ३०/४० वर्ष भन्दा बढी कमाउन कमाइ गर्न सक्दैन । त्यसैले सामान्यतया एउटै सामान्य व्यक्तिले आफ्नो जीवनमा घर किन्न सक्ने अवस्था छैन सामान्य स्तरको तलबी कर्मचारीले एउटा घर किन्नुपर्यो भने । उसको ४ पुस्ताको कमाइ लाग्छ।

लगानीको सबैभन्दा महत्वपूर्ण विकल्पको रुपमा अर्थ जनताले रियलस्टेटमा होल्ड गरेको छ । व्यापारीले पनि कुनै न कुनै रूपमा यसमै लगानी गरेको छ। समस्यामा पर्दा त्यसैलाई बेचेर समस्याबाट बाहिर आउने सोच्छ भने यसको चौतर्फी प्रभाव त पर्छ नै । अहिले कसैलाई एउटा गाडी किन्नु पर्यो भने पनि एउटा टुक्रा नै बेच्ने हो, बिहे गर्नुपर्यो भने पनि त्यही हो । भनेपछि त यो क्षेत्रमा मन्दी आउँदा सम्पूर्ण आर्थिक प्रणालीमै समस्या आउने नै भयो । चक्रपथमा घुमिरहेको गाडी कोटेश्वरमा रोकियो भने विस्तारै विस्तारै सबैतिर जाम परेजस्तै हो यो अवस्था ।

रियलस्टेटको मन्दीमा केही हिस्सा पुँजी बजारको पनि थियो। बजार घट्दा यसले रियलस्टेटमा पनि केही न केही असर गरेकै थियो । बजार सुधार हुँदै जाँदा यसले केही चलायमान गराउन सक्छ रियलस्टेट चलायमान हुँदै गर्दा मानिसहरुको तिर्ने क्षमता र कन्फिडेन्स पनि बढ्छ । यसले ओभरअल इकोनोमीलाई पनि चलायमान बनाउने अवस्था सिर्जना गर्छ । त्यसैले रियलस्टेट, पुँजीबजार र वित्तीय क्षेत्रको कन्सिक्वेन्सेस् यस्तो देखिन्छ ।

रियलस्टेटमा सट्टेबाजीको अवस्था

रियलस्टेट मार्केट शेयर बजारजस्तो स्पेकुलेटिभ छ भन्ने कुरा चाहिँ मलाइ लाग्दैन । हो, प्राइसिङको कुरामा हाम्रो रियलस्टेट क्षेत्र अहिले ओभरप्राइस्ड छ । हाम्रोमा भएको सुविधा, हाम्रोमा भएको पूर्वाधार र हाम्रो जग्गाको अवस्थाको हिसाबमा यसको मुल्य विश्वव्यापी रुपमा तुलना गर्नुहुन्छ भने यो एकदमै धेरै हो । नेपालीको औसत आयको हिसाबले

नेपालमा एउटा घर किन्न १४७ वर्षको आम्दानी खर्च गर्नुपर्छ भनेर कतिपय रिसर्चहरुले भनेका छन् । एउटा मान्छेले ३०/४० वर्ष भन्दा बढी कमाउन कमाइ गर्न सक्दैन । त्यसैले सामान्यतया एउटै सामान्य व्यक्तिले आफ्नो जीवनमा घर किन्न सक्ने अवस्था छैन सामान्य स्तरको तलबी कर्मचारीले एउटा घर किन्नुपर्यो भने । उसको ४ पुस्ताको कमाइ लाग्छ ।

काठमाडौंमा मात्रै होइन बाहिर पनि रियलस्टेटको प्राइस त्यही अनुसार बढि सक्यो। तर त्यति गर्दा पनि मूल्य किन घट्दैन त भन्दा मान्छेहरुको रियलस्टेटको जुन होल्डिङ छ, त्यो धेरै फैलिएको छ, डाइभर्टेड छ । एकैठाउँमा नभएको भएर उनीहरुले त्यसलाई । लामो समयसम्म होल्ड गर्न सक्छन् । केहीलाई बाध्यता होला तर धेरै घाटा खाएर बेच्नुपर्ने अवस्थासम्म पुग्दै पुग्दैनन् ।

यसको विपरित शेयर मार्केटको मूल्य किन घट्छ भन्दा एकदिन बजार घट्नेबित्तिकै मान्छेहरु आत्तिएर बेच्न थालिहाल्छन् । भोलि फेरि घट्ला भनेर घाटा खाएर बेच्न तयार भइहाल्छन् । त्यस्तै, शेयर बजारमा हल्लाको भरमा शेयर किनेर स्पेकुलेशन गर्नेहरु हुन्छन् । तर जग्गामा त्यो प्रवृत्ति निकै कम छ । घरजग्गा किन्ने बेलामा जोकोहीले पनि एक प्रकारको विश्लेषण गरेरै किनेको हुन्छ ।

‘राष्ट्र बैंकले रियलस्टेटलाई किन टाइट गर्छ भन्ने बुझ्न १०/११ वर्ष अगाडीको जीडीपी र ऋणको अनुपातसँग अहिलेको अवस्थासँग तुलना गरेर हेर्नुपर्छ । त्यतिबेला यो ४६ प्रतिशत थियो, अहिले ९४ प्रतिशत पुगेको छ । बैंकिङ क्षेत्रको ऋण कुल ग्राहस्थ उत्पादनको हाराहारीमा किन पुग्यो भने हामीले लिएको सबै ऋणहरु घरजग्गामा लगानी गर्यो ।’

त्यस्तै, रियलस्टेटको सप्लाइ साइड पनि राम्रो । मान्छेले यहाँ नभए त्यहाँ, त्यहाँ नभए त्यहाँ छानेर कुल ग्र घरजग्गा किन्ने विकल्प हुन्छ । धेरै जनतामा रोजे अनुसारको फैलिएको भएर कुनै पनि एउटा रियलस्टेट व्यापारीले सप्लाइ साइडलाई कमजोर बनाएर मूल्यमा स्पेकुलेशन गर्छु भनेर सामान्यतया सक्दैन । त्यसैले पनि अहिले यस्तो मन्दीको समयमा पनि मूल्य खासै घटेको छैन ।

तर नयाँ विकास आयोजनाको वरपर केही क्षेत्रमा चाहिँ यस्तो भएको छ । भैरहवा, दाङ, हेटौंडा लगायत ठाउँहरु जहाँ एयरपोर्ट बन्ने घोषणा हुँदा, प्रादेशिक राजधानी घोषणा हुँद एकैपटक २००/३०० प्रतिशत मूल्य तिरेर किने । भोलि ह्वात्तै बढ्ला भनेर किनिएको थियो जुन स्पेकुलेशन थियो । अहिले आएर खासै केही भएन । त्यसैले उनीहरु चाहिँ आत्तिएर घाटा खाएरै जग्गाहरु बेचेका छन् । त्यसैले त्यहाँ धेरै पनि छ । अहिले बैंकहरुको डिफल्ट पनि त्यही स्पेकुलेटिभ माइन्डसेटले लगानी गरिएका जग्गाहरुमा परिरहेको छ । २० करोडमा किनेको प्रोपर्टी १२/१३ करोडमा बेचेर हिँडेको मूल्य घटेको अवस्था पनि छ । तर अन्यत्र सामान्य अवस्थामा मूल्य यति धेरै घटेको छैन । तर नयाँ डिमाण्ड र कारोबार नहुँदा विगत तीन वर्षदेखि अलिकति गाह्रो अवस्थामा चाहिँ छ ।

अर्थतन्त्रको सुधारमा राष्ट्र बैंकको योगदान

हामीकहाँ केही भइहाल्यो भने राष्ट्र बैंकतिर औंला तेर्स्याउने चलन छ । तर राष्ट्र बैंकले आफ्नो लक्ष्य र दायराभित्र बसेर काम गर्ने हो । राष्ट्र बैंक वित्तीय क्षेत्रका नियामक निकायहरुमध्ये एउटा हो जसले बैंकिङ क्षेत्रलाई नियमन गर्छ । उसले अर्थतन्त्रको सारा जिम्मा लिँदैन । उसले हेर्ने भनेको स्रोतको परिचालन र वित्तीय स्थायित्व गरी दुईवटा कुरा मात्रै हेर्ने हो । बजारको तरलता, मूल्यवृद्धिको अवस्था, शोधनान्तर स्थिति लगायतलाई हेरेर राष्ट्र बैंकले नीति बनाउने हो ।

राष्ट्र बैंकले रियलस्टेटलाई किन टाइट गर्छ भन्ने कुरा बुझ्न आजभन्दा १०/११ वर्ष अगाडीको जीडीपी (कुल ग्राहस्थ उत्पादन) र ऋणको अनुपातसँग अहिलेको अवस्थासँग तुलना गरेर हेर्नुपर्छ । त्यतिबेला यो ४६ प्रतिशत थियो, अहिले ९४ प्रतिशत पुगेको छ । बैंकिङ क्षेत्रको ऋण कुल ग्राहस्थ उत्पादनको हाराहारीमा किन पुग्यो भने हामीले लिएको सबै ऋणहरु घरजग्गामा लगानी गर्यौ । यसले व्यापारीको नेथवर्थ पनि बढायो, बैंकहरुको वासलातको आकार बढ्यो । तर कसरी बढ्यो भन्दा जग्गाको मूल्य बढेर हो । यसले अर्थतन्त्रलाई फाइदा भएन ।

कुनै विकास आयोजना बन्छ भन्ने अनुमान वा हल्लाको भरमा रातारात मूल्य बढाएर रियलस्टेटमा लगानी नगरौं । यसमा जोखिम छ, कहिलेकाहिँ राम्रो रिटर्न आउन पनि सक्छ, कहिले डुब्न पनि सक्छ । जहिले पनि हामी जति ला प्रतिफलको अपेक्षा गर्छौं त्यति नै जोखिम समेत हुने हो । भविष्यमा घाटा लाग्यो भने पनि धान्न सक्छु भन्ने भयो भने मात्रै जोखिम लिन उपयुक्त हुन्छ

कर्जा प्रवाह बढ्दै जाँदा जीडीपीको साइज बढ्नुपर्थ्यो तर बढेन किनकी यो उत्पादनमूलक क्षेत्रमा खर्च नै भएन । यदि भएको हुन्थ्यो भने त्यसले रोजगारी सिर्जना गर्थ्यो, उत्पादन गर्थ्यो, आयात घटाउँथ्यो, निर्यात बढाउँथ्यो । तर हामीले कन्जुमर फाइनान्सिङमा मात्रै सहयोग गर्यौ त्यसलाई नियमन गर्न राष्ट्र बैंक बाध्य भयो । त्यसैले अहिले राष्ट्र बैंकले लिएका निर्णयलाई हामीले त्यही रुपमा बुझ्नुपर्छ ।

रियलस्टेटबारे बुझ्नुपर्ने कुरा

अझै पनि रियलस्टेटमा निराशावादी हुनुपर्ने अवस्था छैन । अहिले पनि गाउँ रित्तिँदै र शहरी क्षेत्रमा चाप बढ्दै गएको अवस्था छ । रेमिट्यान्स बढ्दै गएको र त्यो पैसाको होल्ड पनि अल्टिमेट रुपमा त्यही क्षेत्रमै हुने हो । त्यसैले यो क्षेत्रको मूल्य अझै घट्ने अवस्था देखिँदैन ।

तर, कुनै विकास आयोजना बन्छ भन्ने अनुमान वा हल्लाको भरमा रातारात मूल्य बढाएर रियलस्टेटमा लगानी नगरौं । यसमा जोखिम छ, कहिलेकाहिँ राम्रो रिटर्न आउन पनि सक्छ, कहिले डुब्न पनि सक्छ । जहिले पनि हामी जति ला प्रतिफलको अपेक्षा गर्छौं त्यति नै जोखिम समेत हुने हो । भविष्यमा घाटा लाग्यो भने पनि धान्न सक्छु भन्ने भयो भने मात्रै जोखिम लिन उपयुक्त हुन्छ ।

(नेपाल जग्गा आवास विकास संघको आवास स्मारिका २०८० मा प्रकाशित नबिल बैंक लिमिटेडका डेपुटी प्रमुख कार्यकारी अधिकृत मनोज ज्ञवालीको विचार)

प्रतिक्रिया